A股连着2个交易日上涨,市场投资情绪回暖了一些,前期热门的白酒、汽车、医疗板块行情又回来了。

而在上周,市场持续恐慌性杀跌,创业板本轮高点回撤9%,上证指数和上证50回撤5%。连跌连涨,市场究竟在交易什么逻辑?

1

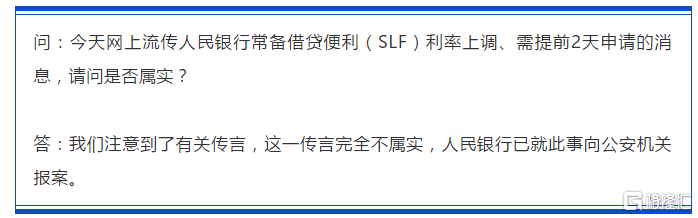

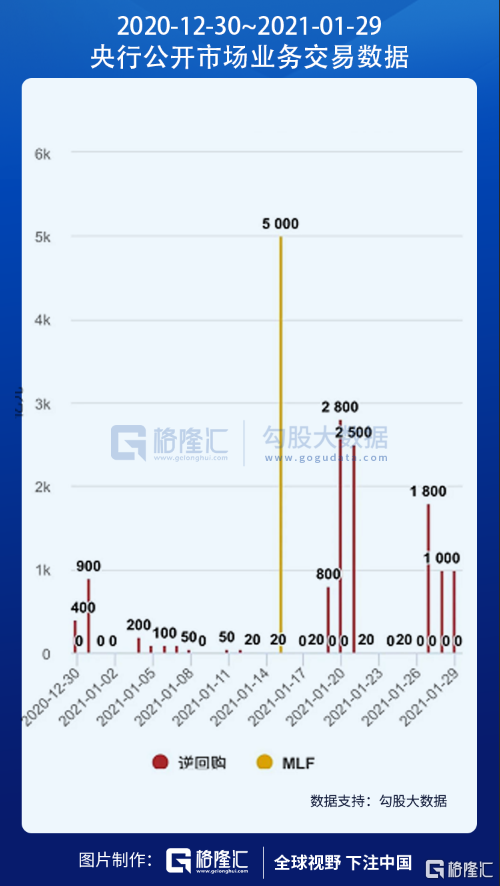

众所周知,央行上周连着4日净回笼资金,大幅收紧流动性,银行间拆借利率与交易所回购率快速飙升,股债商遭遇三杀。市场情绪很是恐慌,有踩踏式暴跌的可能。周五,创业板指盘中一度暴跌3%,就在这时,央妈带着辟谣与报警来了!

消息一出,市场心领神会,上交所回购利率GC001大幅回落,跌幅60%,报收2.85%,回到了过往正常的利率水平,深交所回购利率R-001同样如此。与此同时,债市出现V型大反转,强势收红,商品勉强收红,三大股指跌幅大幅收窄。

另值得注意的是,上周五央妈做了1000亿元逆回购,到期20亿元,向市场净投放980亿元,这是前期持续净回笼后的首次大规模净投放。(PS:2月1日央妈逆回购净投放980亿,2日逆回购净投放780亿)

央妈辟谣意图很明显,并不希望市场因谣言飞起导致股债商进一步踩踏式暴跌,而是想着按照节奏合理、慢一些回调。这不,经过上周的狂风暴雨,这周迎来了一波较为强势的反抽。

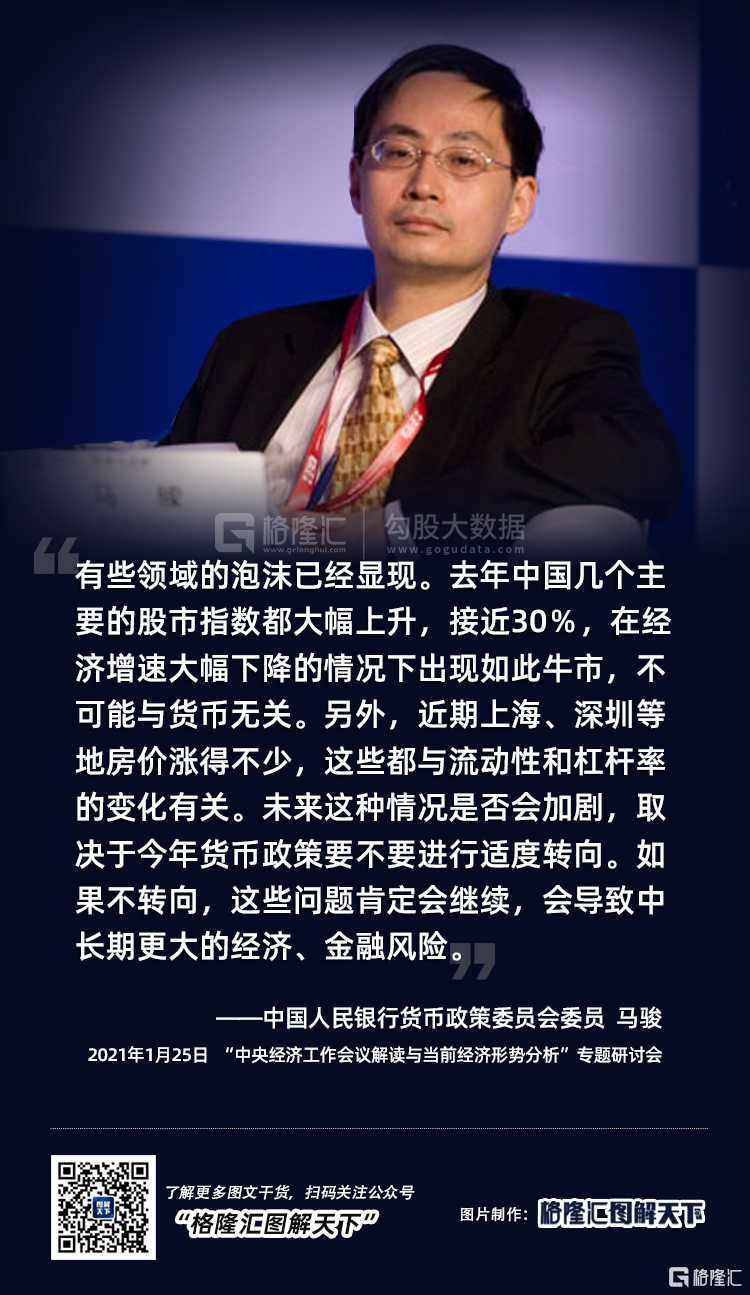

但是不是意味着市场还会继续暴涨呢?我认为并不太乐观,想想看为何央妈要在上周暴力收紧流动性,其实敲打的意味很浓烈,市场理应评估大的货币政策转向的逻辑。

2

从翻过年头到现在,三大指数仍然大幅上涨,整体市场格局依旧是抱团、抱团、抱团,即结构性撕裂行情。

刚拉了一波数据,沪深两市一共4174家公司,年初至今累计上涨仅仅1000家出头,占比不足25%,而下跌高达3145家,其中跌幅超过20%有468家,占比超过11%。要知道,同期创业板指大涨近9%。

按行业来看,材料板块豪取涨幅榜NO.1,主要是化工类龙头强势暴涨,万华化学今年来暴涨33%。持外,涨幅靠前的仍然是医药医疗、消费类行业。

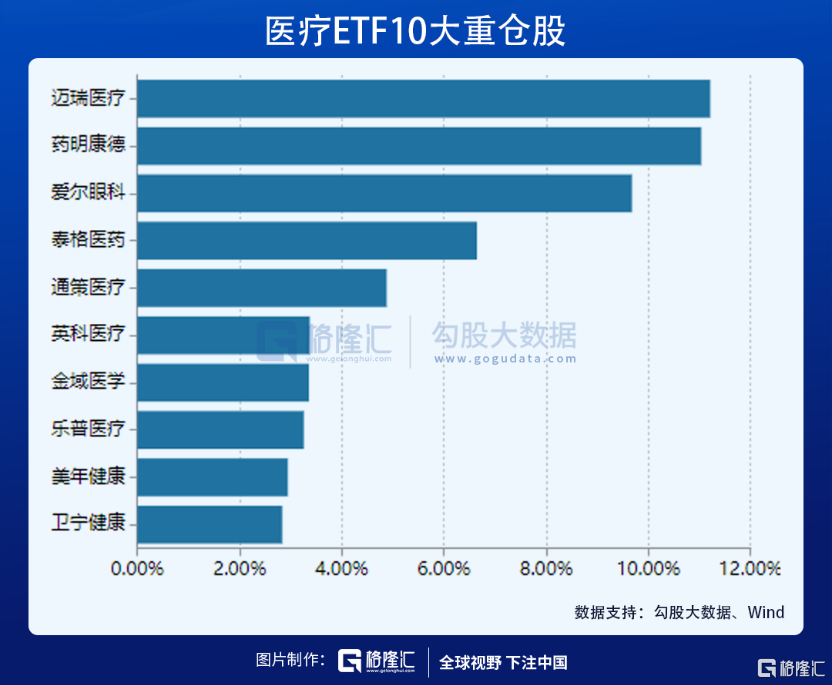

其中,医疗行业表现非常强势,医疗ETF今年来大涨13%,跑赢创业板指。凭什么?看看10大核心重仓股,不是在创新高,就是在逼近新高的路上。

按照当前全球愈来愈严重的疫情发展来看,中国医药出口在今年还有望保持一个可观的增速。并且在国内,中国医药(包括医疗器械)景气度本来就很高。2006-2017年,中国医疗器械市场容量为4450亿元,同比增长20%,预计未来5年复合增长中枢为15%-20%,是GDP的2倍。

2021年,医药医疗行业仍然会保持很高的景气度,预示着依旧存在着不小的业绩确定性的机会。看看连续上涨的K线图,就看出其中的端倪来。

另外,消费行业表现也很强势,但我认为在今年并没有普遍性的大涨机会,而前期被资金抱团抱出很大泡沫的中小酒企依旧不看好,还有继续回撤的空间。不过,白酒龙头,比如茅五泸,被机构们死死拿住筹码,不肯放手,但估值上涨没有什么空间,还可以继续吃业绩增长的钱,但要降低回报率预期。

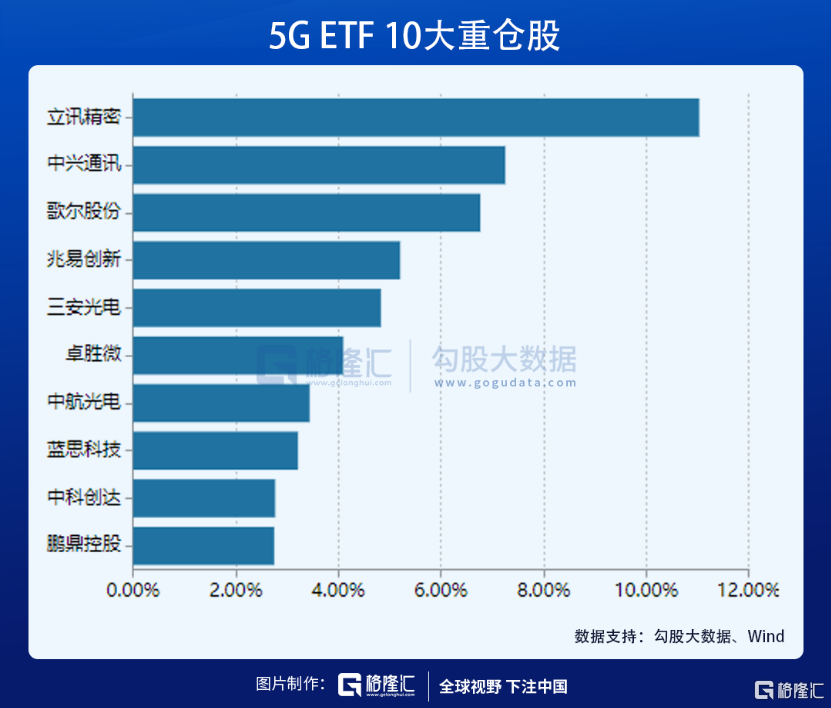

年初至今,大市中表现疲弱的有5G为首的科技股。其实,从去年开始回撤了一年时间有余,被投资者用脚投票,狠狠给抛弃了。其中,通信ETF从2019年9月挂牌交易以来,反而下跌2.3%,走势上蹿下跳,投资者持股会很艰辛,并且1年多时间还倒亏。5G ETF自去年7月高点回撤22%,跌幅很大,严重跑输大盘指数。

5G ETF前5大重仓股分别为立讯精密、中兴通讯、歌尔股份、兆易创新、三安光电。从去年7月高点到现在,累计跌幅为-10%,-31%,-1.4%,-30.8%。而这些所谓核心科技龙头在2019年被疯狂爆炒,涨幅超100%的公司如春笋般涌现。你还记得吗?

但风口一过,多数逻辑并不硬核的科技股被打回了原形。比如,无线终端天线龙头的硕贝德,当前较2019年10月高点,回撤将近60%,而此前短短1年时间上涨200%。还有,PCB龙头深南电路半年多时间股价回撤将近50%,电磁屏蔽材料龙头的飞荣达,从去年2月高点回撤超过54%。

这样的例子还不少。不过,超过100家的5G相关概念股,无差别大幅回撤,会有一些个股存在错杀与超跌,存在一些反弹的投资机会。

今年以来,表现最差的是房地产,整个板块累计重挫超过6%。如果从去年7月统计至今,整体回撤超过22%。其中,有100家房企出现下跌,跌幅超过20%的有75家,跌幅超过30%的有40家。可见市场对于房地产有多么悲观,有一半的上市房企市净率低于1。

未来,房地产板块没有了大机会,除了个别龙头,诸如万科、保利,还有一些持有价值,但回报率也会不理想。

3

在我前期文章《2021年,投资何方?》中,明确提出一个观点:对于2021年,回报率预期不宜太高,以防御性兼顾一定进攻性的配置或许是一个不错的策略。

当前来看,仍然应该选择坚守——年初至今,绝大多数投资者处于亏钱状态。为什么?这里,我们再来梳理一下逻辑。

先看货币政策,央行一定会转向,大概率会在一季度实施正常的货币供给,这对于股市是一个持续的压力。

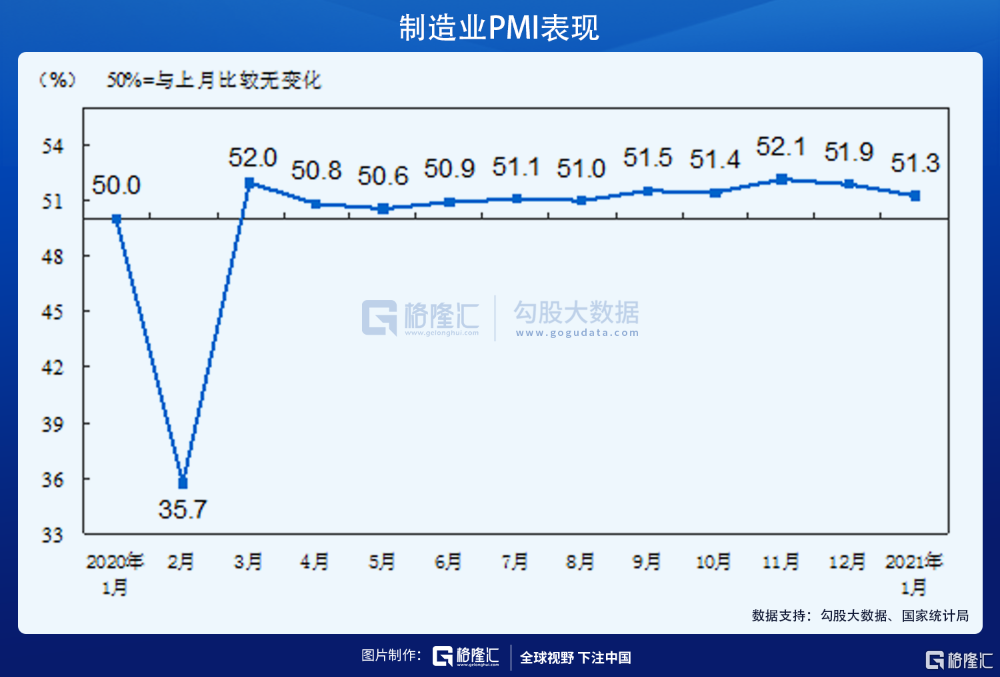

再看宏观基本盘,其实也并没有那么一帆风顺。1月份,中国制造业PMI为51.3%,低于预期的51.6,较12月环比下滑0.6个百分点,已经环比下滑2个月了。前期高点是11月的52.1,那一个月出口暴涨21.1%,而从12月开始回落,自然也影响到了制造业的景气度,可见出口异常繁荣的状态并不能持续。

另外,1月非制造业PMI为52.4%,低于预期的55,较上月大幅回落3.3个百分点,可见河北、黑龙江等全国多地零星疫情的出现,对于消费会产生一定的影响。

当前经济表现出来的状态,跟去年12月底中央工作经济会议的定调相符合——“疫情变化和外部环境存在诸多不确定性,我国经济增长恢复基础尚不牢靠” “努力保持经济运行在合理区间”。注意关键词“努力”,2021年运行在合理区间,其实一点不容易。

综合货币政策与宏观基本面的逻辑,基本可以判定2021年,没有全面普涨的基础,但存在结构性行情——有的资产涨得好,有的资产会跌得很惨。还有,基民也不要幻想选择一个2020年冠军型基金,就能躺着赚钱,其实往往容易亏钱。

另外,从市场层面看,券商作为牛市标配,却持续下跌,多数券商个股已经跌到去年7月行情启动前的水平了。券商都没大动静,也从一定程度上预示着当前行情处于高位,继续猛冲的空间并不大。

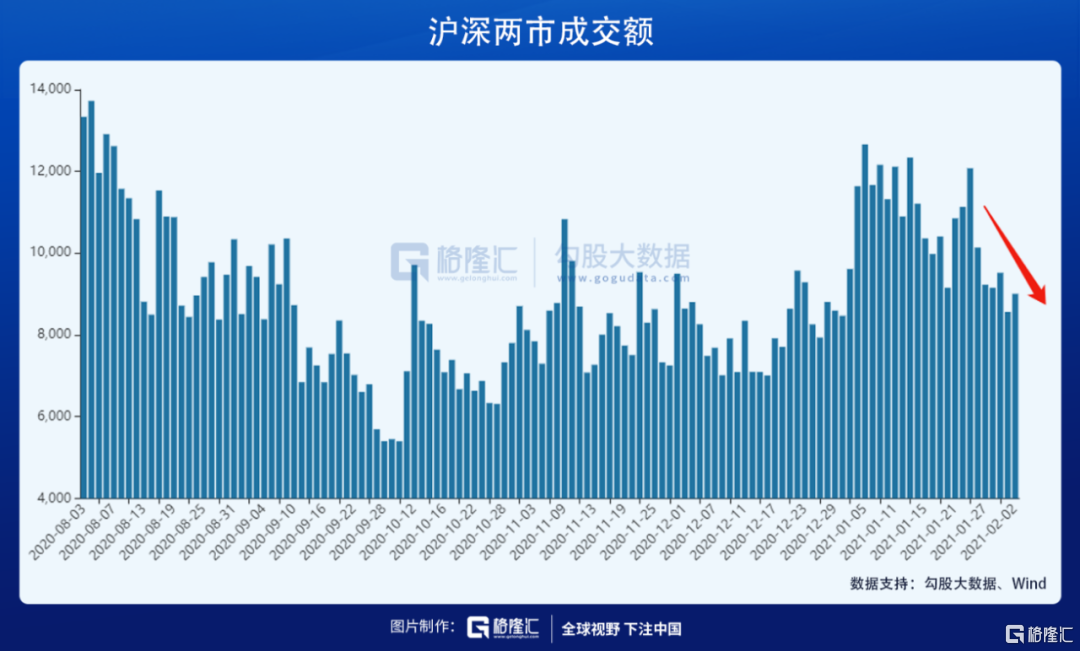

还有大市成交量,并不理想。最近2个交易日更是只有9000亿左右,处于一个缩量上涨的状态,不是一个好信号。这离去年7月日均1.5-1.7万亿的水平还有不小距离,继续猛冲还缺乏货币宽松层面的支撑。

总之,今年的机会在于精挑细选行业与个股,配置策略要更为保守一些。估值已经上天的,宁愿错过,也不要轻易接盘。因为央妈在上周已经表明了鲜明态度。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员