要点

通胀:库存周期的供需矛盾产物。

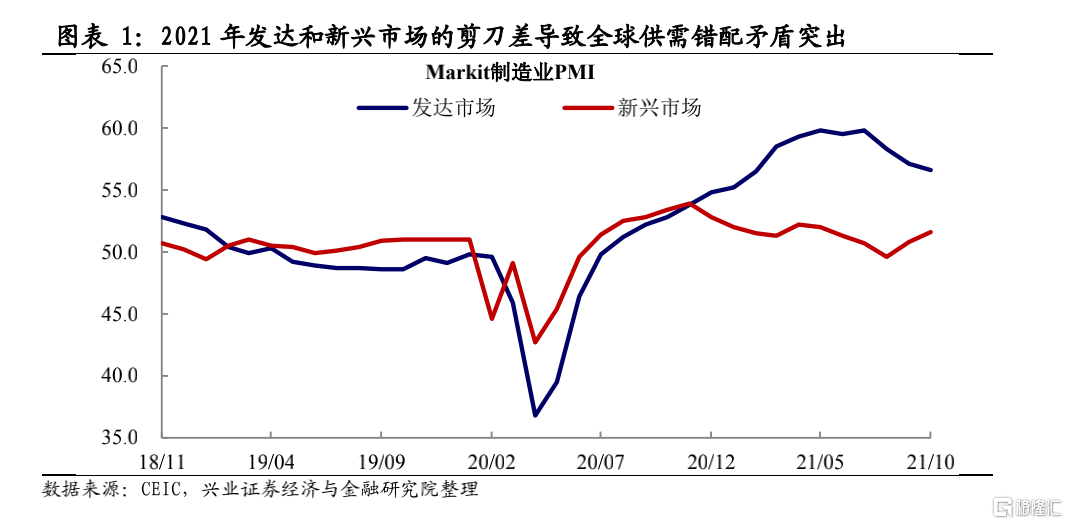

o 生产者(新兴市场)和需求者(发达市场)间经济恢复的剪刀差导致了2021年全球供需的矛盾;

o 美国疫后自身的特质,如需求端耐用品消费对海外的高依赖,和供给端物流劳动力的严重短缺,加重了其通胀压力。

供给端:全球贸易网络的重新点亮。

o 随着新冠疫情形势阶段性好转,新兴市场生产有望修复;

o 财政“发钱效应”褪去后,美国低端劳动力或也将逐步回归;

o 受疫情拖累的全球贸易节点或将重新点亮,贸易网络逐渐往常态化恢复。

需求端:“肥尾”的经济回落过程。

o 美国是本轮全球需求的主要拉动力,随着财政刺激高峰已过,美国经济复苏最快阶段已经过去;

o 但考虑到前期供给制约下部分需求或被后置,叠加发达经济体逐步开放边境,美国需求回落可能是一个“慢撒气”的“肥尾”过程。

供需错配何时休?2022年年初是一个观察窗口。

o 短期内,通胀可能仍然维持高位;

o 但随着供给端的逐步修复,2022年初可能是观察美国高通胀预期能否边际缓和的重要时间窗口。

美联储:短期得过且过,中期覆水难收。

o 短期政策约束在通胀,但加息难以调和供给矛盾,联储可能是“得过且过”;

o 中长期来看,美国经济和金融高度依赖放水,联储终或仍是“覆水难收”,对2022年美联储的收紧不必过度担忧。

正文

概述

通胀:库存周期的供需矛盾产物。生产者(新兴市场)和需求者(发达市场)间经济恢复的剪刀差是2021年全球供需矛盾的主线之一。美国疫后自身的特质,如需求端耐用品消费对海外的高依赖、供给端物流劳动力的严重短缺,加重了其通胀压力。

需求端:“肥尾”的经济回落。美国是此轮全球疫后复苏阶段需求的主要提供者,其快速复苏来自于大规模的财政刺激和货币宽松。随着财政刺激高峰已过,联储开始减少购债,刺激政策转向背景下,美国经济复苏最快的阶段已经过去,经济增长回落是大势所趋。但在供给制约下,部分需求被后置,其经济回落可能是一个“慢撒气”的“肥尾”过程。

供给端:全球贸易网络的重新点亮。随着新冠疫情形势阶段性好转,新兴市场生产也有望修复。而另一方面,失业补助停发之后,美国劳动参与率有望逐步回暖。2022年,全球供给端的短缺可能会逐渐缓解。在此过程中,受疫情拖累而堵塞的全球贸易节点或将重新点亮,贸易网络可能逐渐往常态化恢复。

供需错配何时休?2022年年初是重要的观察窗口。往后看,美国通胀压力短期内预期仍然维持高位。而考虑到美国需求端或在圣诞季后迎来季节性放缓,叠加财政补助对供给拖累的减弱,2022年初将是美国通胀压力能否边际放缓的观察窗口。

美联储:短期得过且过,中期覆水难收。Taper靴子落地后,市场关注焦点转为美联储加息节奏是否会前移。短期政策约束在通胀,但加息难以调和供给矛盾,联储可能是“得过且过”。中长期来看,美国经济和金融高度依赖放水,其政府部门债务的维持、居民财政的增长、金融市场的稳定,都需要联储政策的持续宽松支持,联储终或仍是“覆水难收”,对2022年美联储的收紧不必过度担忧。

通胀:库存周期的供需矛盾产物

生产者(新兴市场)和需求者(发达市场)间经济恢复的剪刀差是2021年全球供需矛盾的主线之一。美国疫后自身的特质,如需求端耐用品消费对海外的高依赖、供给端物流劳动力的严重短缺,加重了其通胀压力。

本轮通胀的本质是全球范围的供需错配

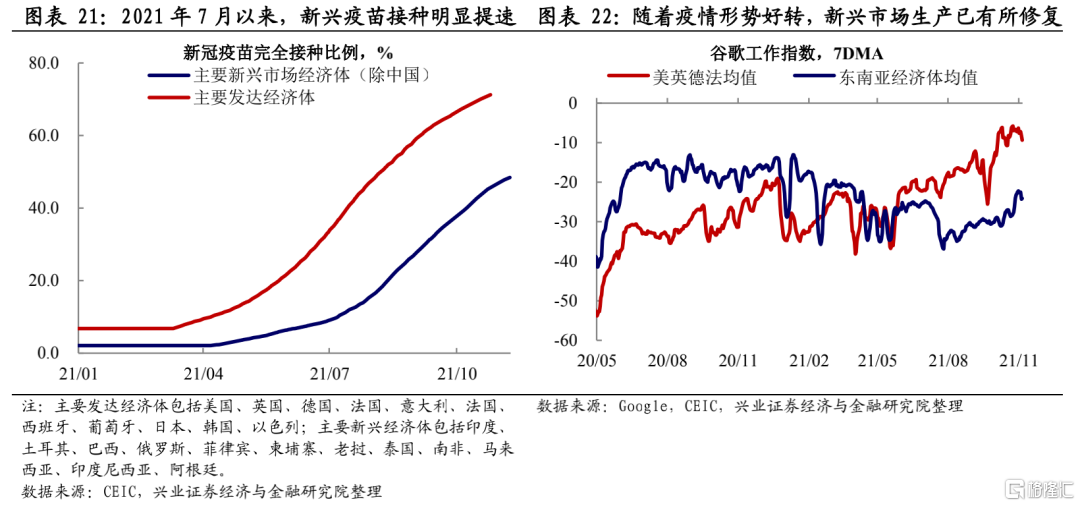

生产者(新兴)和需求者(发达)间剪刀差是2021年年中以来的矛盾主线。2020年疫情爆发之后,得益于拜登政府两轮大规模财政刺激,美国带领发达经济体的整体表现强于新兴市场,成为全球需求的主要增量;而得益于前期防疫较为谨慎,以亚洲为代表的新兴市场则成为全球生产的主要提供者。2021年年中以来,在德尔塔变种毒株的冲击下,由于疫苗分配不均以及“抗疫”模式选择的差异,发达市场和新兴市场经济出现了进一步分化:一方面,虽然美欧等发达经济体疫情有所反弹,但由于前期建立了较高的疫苗屏障和“躺平”的居民响应模式,其经济活动对疫情感知似乎正在“钝化”,需求保持一定的韧性;另一方面,前期疫苗接种相对滞后的亚洲新兴经济体受高死亡率困扰,部分汽车厂商或零部件供应商生产明显停滞。这种差异,使得全球范围内的供需矛盾突出。

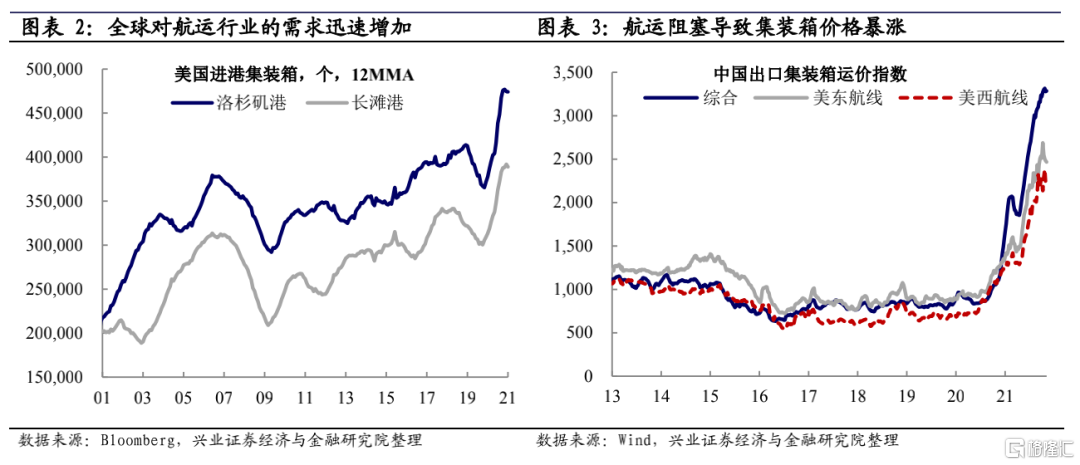

发达市场和新兴市场的供需错配,使得全球范围内的运输压力快速上升。2021年年初以来,受生产活动恢复、海外财政刺激等因素的影响,全球对航运行业的需求迅速增加,但在2021年疫情反复的背景下,港口运转能力相对受限,造成全球航运业运转效率下降,航道、港口出现大面积阻塞。

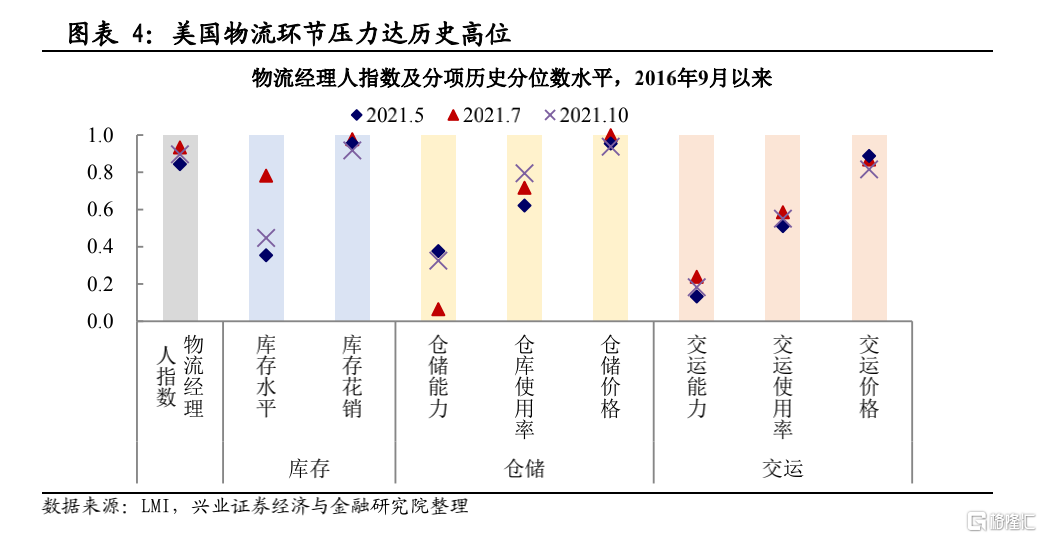

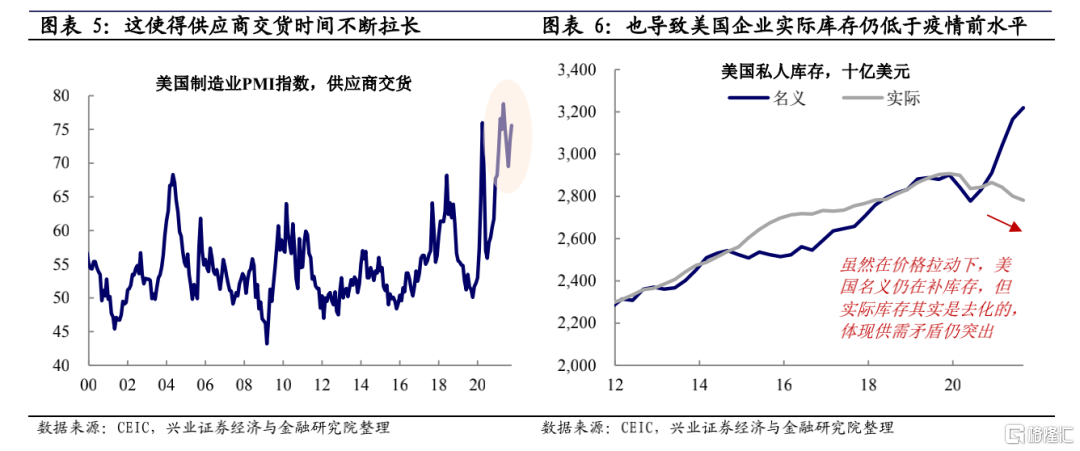

美国疫后复苏的自身特质,进一步加剧了其物流压力,进而推升通胀压力。2021年2季度以来,美国通胀大幅走高;与此同时,美国物流环节压力也达历史高位,物流能力受限也拖累了供应商交货,从而进一步限制美国商品供给。从能够反映供需情况的库存数据来看,虽然2021年在价格推动下,美国名义值快速上升,但企业库存实际值自疫情以来实际上是持续下降的,这表明供需错配情况仍在恶化。

就美国自身而言,疫后刺激的特质,是导致其通胀压力高企的重要原因:

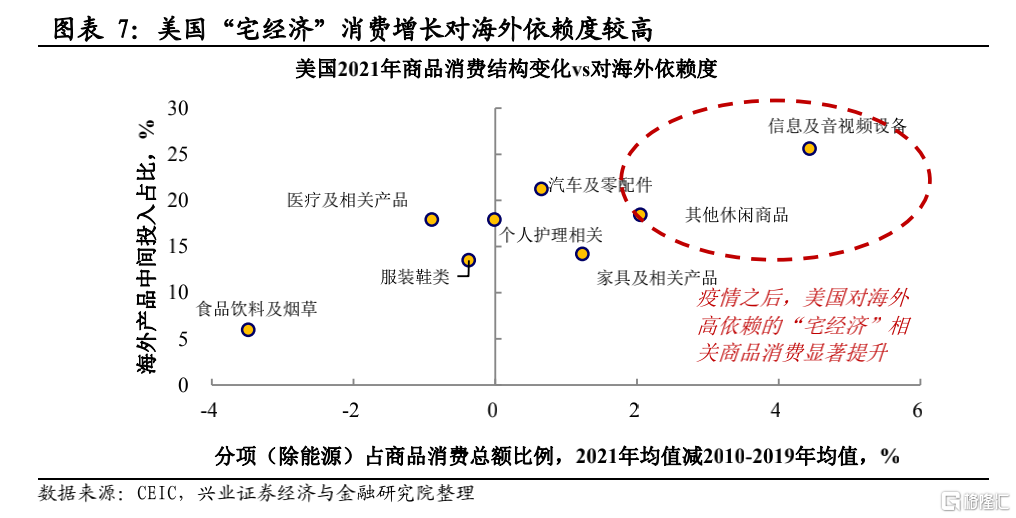

从需求端来看,美国对海外进口的强依赖,加剧港口压力。一方面,大规模财政刺激推升了商品需求;另一方面,从消费结构来看,在疫情叠加多轮财政刺激的作用下,美国“宅经济”相关消费明显增多,信息及音视频设备、休闲商品等耐用品消费占商品总消费的比例上升,而这类型商品更多依赖海外进口。因此,年初以来美国港口进港集装箱数量大幅超过疫情前水平。

从供给端来看,美国劳动力回归缓慢,在物流行业尤为突出。美国劳动力市场内部,也存在着严重的供给短缺问题。

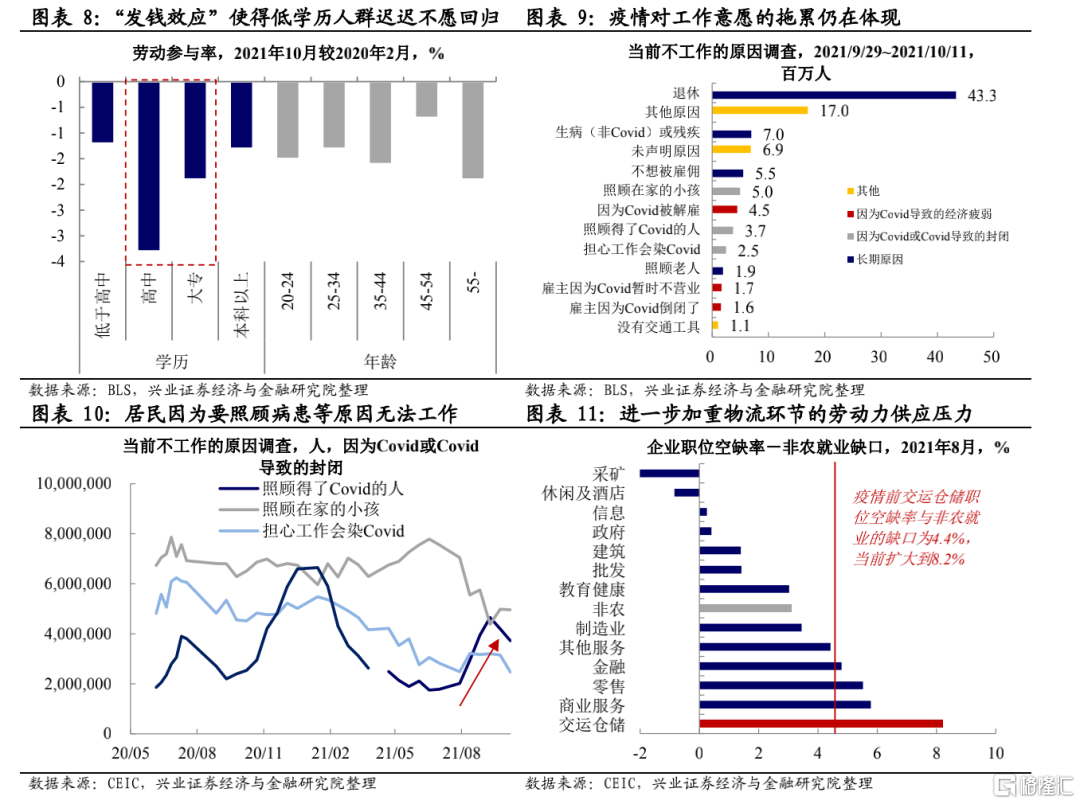

一方面,多轮财政刺激的发放,使得低收入、低学历人群回归劳动力市场的意愿一直持续偏低,从而使得服务行业的劳动力缺口迟迟无法闭合。

另一方面,德尔塔变异病毒的冲击,使得疫情对劳动力供给的拖累时间延长。

从美国BLS的调查数据来看,8月以来,因为要照顾病患从而无法工作的人数明显上升——这一定程度上解释了,为什么9月失业补助停发之后,劳动力市场仍然回归偏慢。

而劳动力供给不足进一步加重了美国物流环节的压力——从美国各行业的职位空缺率来看,交运物流行业的职位空缺率大幅超过可提供的劳动力。

当前以美国为代表的海外通胀高企,仍然是需求韧性余韵之下,短期供给刚性,以及供需中间的物流环节堵塞导致的错配矛盾。本质上来说,这仍然是库存周期内的失衡,而非产能周期的启动。从这个角度而言,“胀”的压力可能将在相当一段时间内成为市场及货币政策的影响变量。接下来,我们希望从需求和供给两端进行进一步分析,从而对未来价格走势及美联储政策提供参考。

需求端:“肥尾”的经济回落

美国是此轮全球疫后复苏阶段需求的主要提供者,其快速复苏来自于大规模的财政刺激和货币宽松。随着财政刺激高峰已过,联储开始减少购债,刺激政策转向背景下,美国经济复苏最快的阶段已经过去,经济增长回落是大势所趋。但在供给制约下,部分需求被后置,其经济回落可能是一个“慢撒气”的“肥尾”过程。

疫后海外复苏:美国是此轮需求的主要提供者

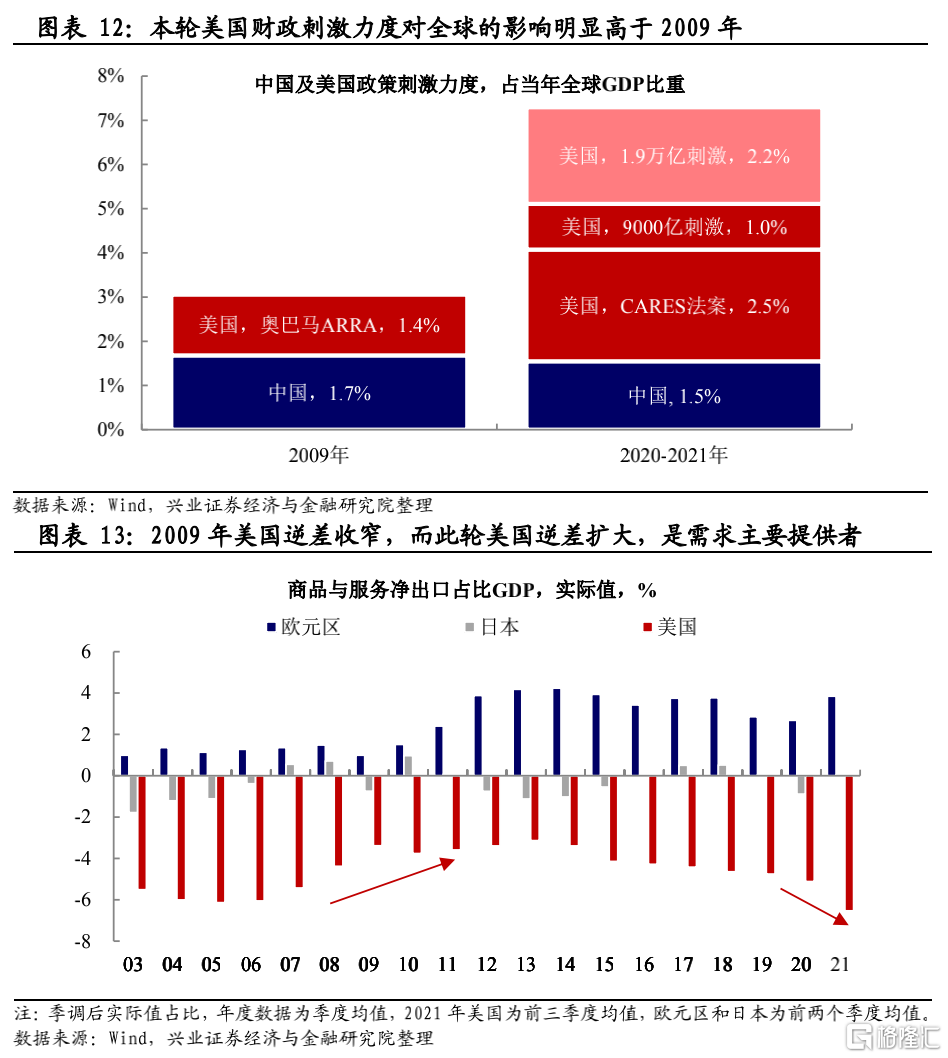

美国是此轮全球疫后需求的主要提供者。三轮财政刺激总额达5万亿美元,约占全球GDP的5.7%,力度明显高于2009年奥巴马ARRA的财政刺激。这也是此轮疫后复苏与2008年金融危机之后的一个较大的差别。通过贸易顺差的数据也可以得到侧面的印证。此轮美国的逆差占比GDP显著扩大,而上一轮则是收窄。相比之下,欧元区主要是受益于外部需求的受益者,而不是主要需求的溢出方。因此,此轮欧美疫后复苏的节奏主要看美国。

随着政策边际转向,美国复苏的最快阶段已过去

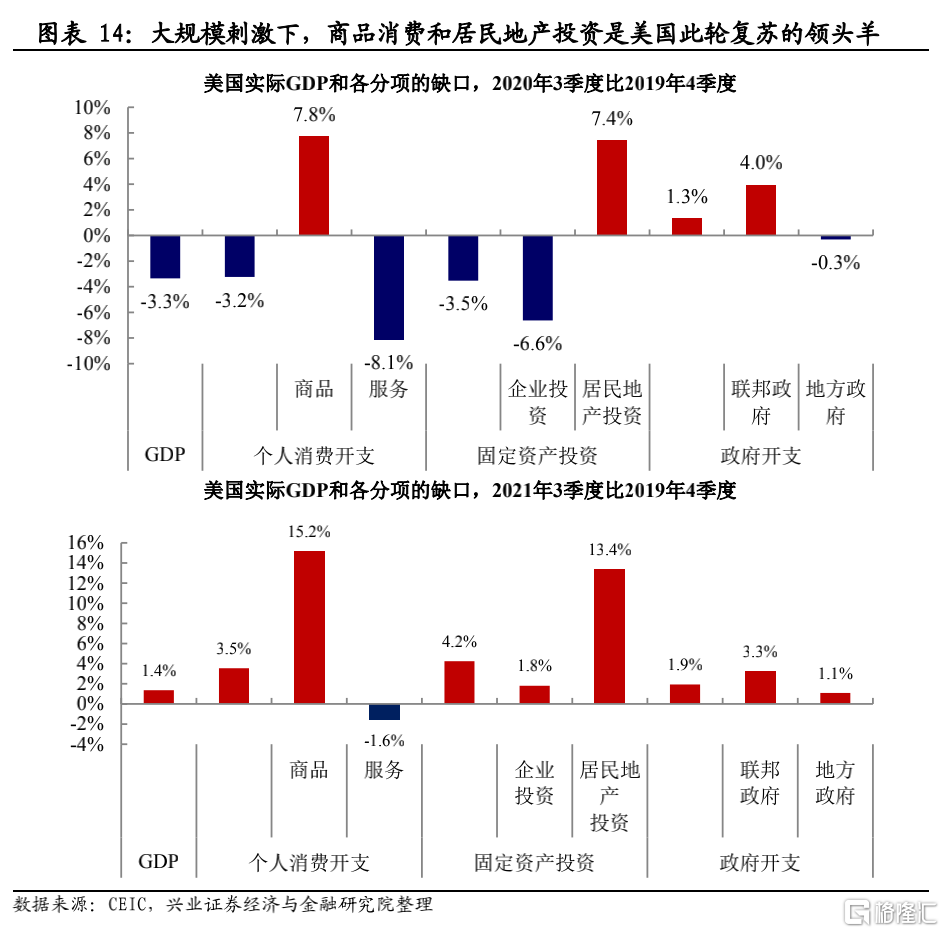

美国疫后的快速复苏来自于大规模的财政刺激和货币宽松。新冠疫情发生后,美国经济特别是服务业受到明显冲击,实际GDP在2020年的1、2季度出现明显收缩,自2020年3季度开始逐渐回升。美国经济的疫后复苏来自于两个方面:1)居家隔离最严格的阶段已经过去,意味着社会活动的逐步开放、恢复;2)更重要的是,经济受益于疫后大规模的财政刺激和货币宽松。(可以参考2020年12月15日的报告《雨歇青山近,远望道阻长》)因此,此轮复苏中,受益于低利率和疫情购房需求的居民地产投资、受益于财政发钱的居民商品消费,成为本轮复苏的领头羊。

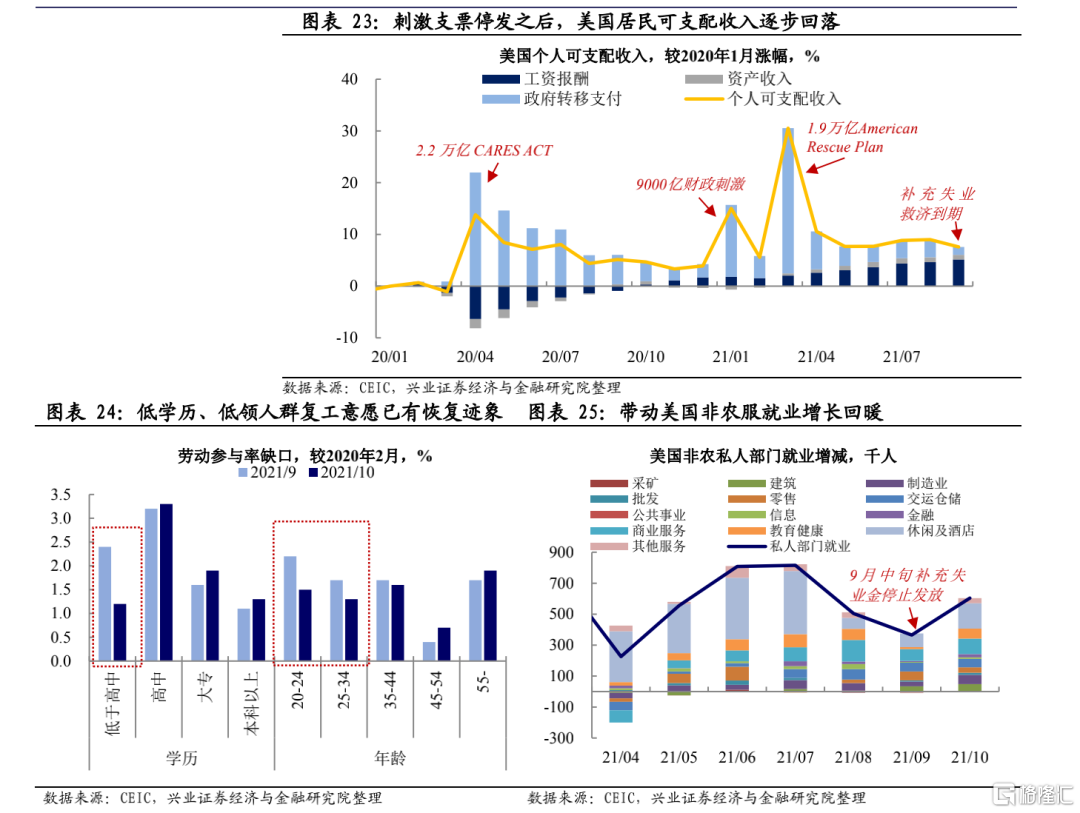

但政策已在拐点上:财政刺激高峰已过,联储开始减少购债。从财政政策来看,刺激高点已过,2021年9月中旬美国补充失业救济金正式停止发放,尽管拜登部分基建计划将落地,但无论是总规模,还是对经济的短期直接拉动来看,都比不上此前的三轮财政刺激。从货币政策来看,11月美联储会议上宣布开始逐步减少购债规模,并预计至2022年年中结束购债,这意味着联储的资产负债表扩张开始减速,流动性环境难以进一步宽松。

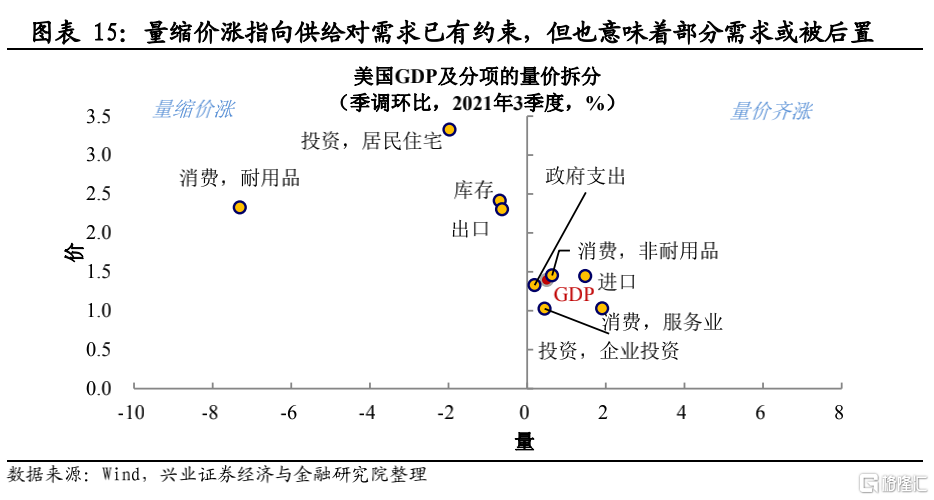

同时,刺激政策的副作用开始显现:供给不足制约需求。从最新公布的2021年美国3季度GDP数据中,可以看到前期拉动经济的居民商品消费、居民地产投资均出现走弱。但此轮经济的不同之处在于,需求的走弱不完全代表了当期消费或投资意愿的下降,也有供应链制约下“买不到”的影响。

从量价拆分的角度来看,如果是意愿的下降,则会呈现需求数据与价格同步回落的走势,但如果是因为供不上而带来的买不到,则会出现需求数据回落但价格反而上涨的走势。从这个角度来看,那么3季度耐用品消费、企业库存、居民住宅投资的量缩伴随着价格的上涨,意味着供给制约是需求数据走弱的重要因素。

但美国经济的回落,可能是个“慢撒气”的过程

经济“慢撒气”,回落过程的肥尾效应。尽管上文提到美国复苏最快的阶段已经过去,财政刺激高峰已过,货币扩张节奏也开始放缓。2022年美国经济增速较2021年大概率会出现回落。但是这个回落,可能是个“慢撒气”的过程,基于需求侧的分析来看,仍有一些肥尾效应会对美国经济,特别是上半年的经济有一定的支撑。

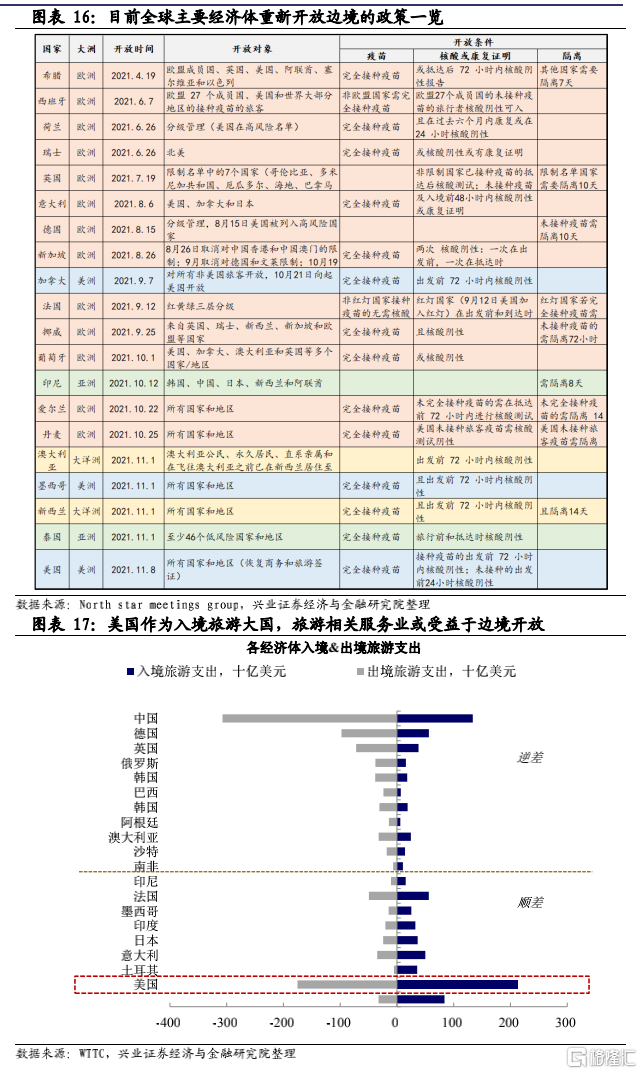

肥尾效应一:开放边境下,复苏动力将从商品进一步转向服务。服务业的复苏主要来自于疫后管控的进一步放松。尽管全球疫情并未完全平息,但部分发达经济体已开始选择“与疫情共存”,重新开放边境。比如美国在11月正式对33个国家完整接种疫苗的旅客开放陆地和空中边境。美国作为服务贸易顺差的大国,开放边境将拉动跨境旅游相关服务业的进一步回暖。 除此之外,美国辉瑞制药公司(Pfizer)11月5日公布的中期试验结果显示,其研发的口服抗新冠药物,可以将感染者住院或死亡风险降低89%,这可能将助推服务业的恢复。

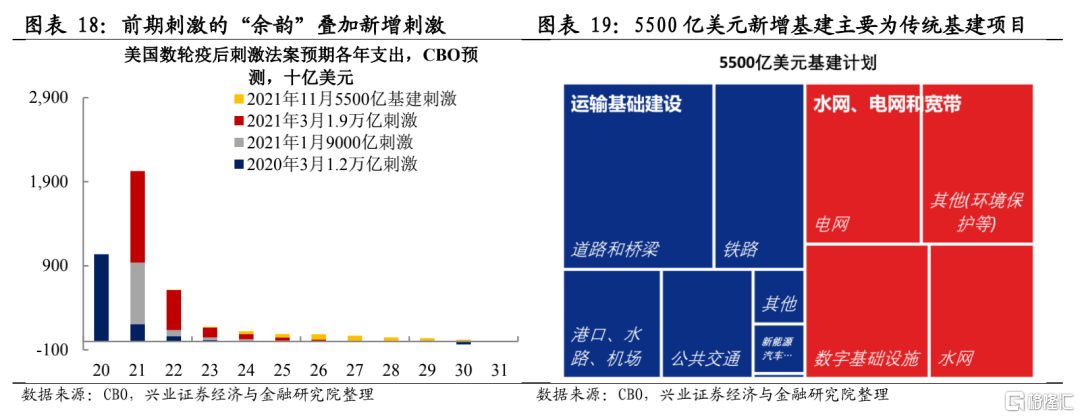

肥尾效应二:前期刺激的“余韵”叠加新增刺激,一定程度上对冲高基数。尽管9月美国对居民的补贴政策正式结束,但是根据CBO测算,2020-2021年前期公布的三轮的财政计划仍然有一部分将在2022年发挥效应。2021年11月,美国国会通过了1.2万亿美元的基建计划,拜登总统已签字正式生效。这1.2万亿美元基建计划中,5500亿美元为新增基建支出,主要为传统基建。除此之外,可能还有1.75万亿美元的基建方案待国会表决,这部分基建是新能源相关的“新基建”,也是原拜登基建计划的一部分。考虑到2022年为中期选举年,民主党内部应会期望在中期选举前落地这部分基建方案。如果这部分刺激可以落地,理论上可以一定程度上平滑2021年年初两轮刺激造成的高基数效应。

但需要注意的是,基建计划与居民补贴在节奏和规模上都有差别:1)从节奏来看,居民补贴政策大部分会在政策落地的当年对经济产生影响,而基建计划可能是慢慢发酵,在较长时间中持续对经济产生拉动的政策。2)从规模来看,前面三轮刺激的总规模达5万亿美元,而基建计划(5500亿+1.75万亿)的总额约为2.3万亿美元。因此,当前的新增计划落地,和2021年年初的补贴计划带来的拉动仍然无法比拟,只能一定程度上放缓经济回落的斜率。

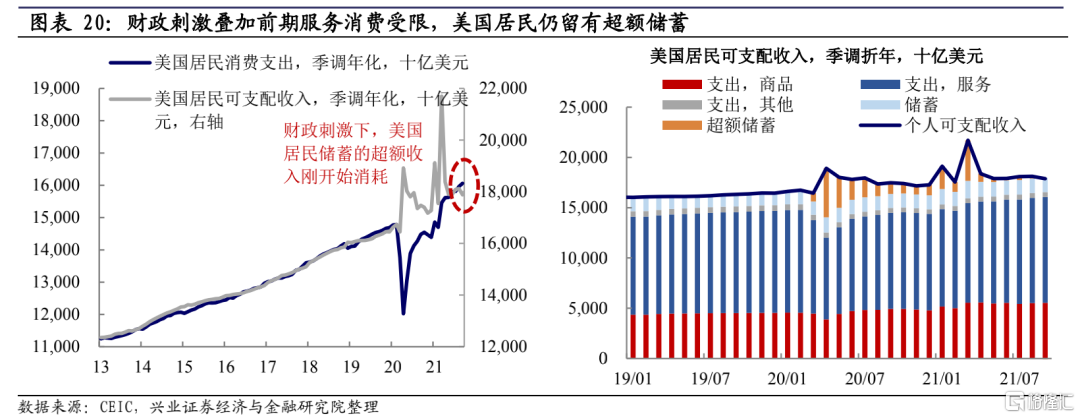

肥尾效应三:前期受供给制约的部分需求,可能将滞后释放。从美国居民总收入来看,多轮财政刺激导致美国居民收入大幅高于疫情前水平,美国居民增加超额储蓄约2.25万亿美元,这部分超额储蓄2021年9月份开始才刚进入消耗期,财政刺激提振的最终需求可能尚未完全释放。如上文所述,2021年以来美国经济受到了明显的供给约束,导致居民无法消费而不是不想消费,这也意味着居民最终需求的释放可能因此被迫平滑。一方面,新冠疫情以来服务部门的恢复缓慢,美国居民消费中最重要一环收到明显的供给制约。另一方面,2021年3季度以来物流环节的阻塞也妨碍了美国居民消费能力的释放。这些受供给制约的需求逐渐释放可能给经济的下行带来“肥尾”效应。

供给端:全球贸易网络有望重新点亮

随着新冠疫情形势阶段性好转,新兴市场生产也有望修复。而另一方面,失业补助停发之后,美国劳动参与率有望逐步回暖。2022年,全球供给端的短缺可能会逐渐缓解。在此过程中,受疫情拖累而堵塞的全球贸易节点或将重新点亮,贸易网络可能逐渐往常态化恢复。

供给端制约之一:

新兴市场自身产能,或已在修复

而随着新冠疫情形势阶段性好转,新兴市场生产有望修复。2021年8月中旬以来,随着疫情的阶段性好转以及新兴市场主要生产国疫苗接种的明显提速,新兴市场的经济活动出现明显回暖。往后看,在疫苗屏障的差异和“抗疫”模式的选择差异下,发达经济体可能仍将相较于新兴经济体有一定优势。但是随着疫苗接种的进一步推进、以及全球新冠肺炎的特效口服药有望在2022年量产,新兴市场的生产有望得到进一步修复。

供给端制约之二:

美国低劳动参与率,或边际好转

就美国国内而言,此前受财政补助拖累的就业意愿开始逐渐恢复。但2021年9月中旬,美国各州均已停止发放补充失业救济,从10月的劳动力市场数据来看,低学历、低龄人群的劳动参与率出现明显提升,带动10月美国非农就业增长触底反弹。往后看,随着财政补助的效用逐渐冷却,美国国内供给的拖累的因素有望逐渐缓解。

全球贸易网络逐渐向常态化恢复

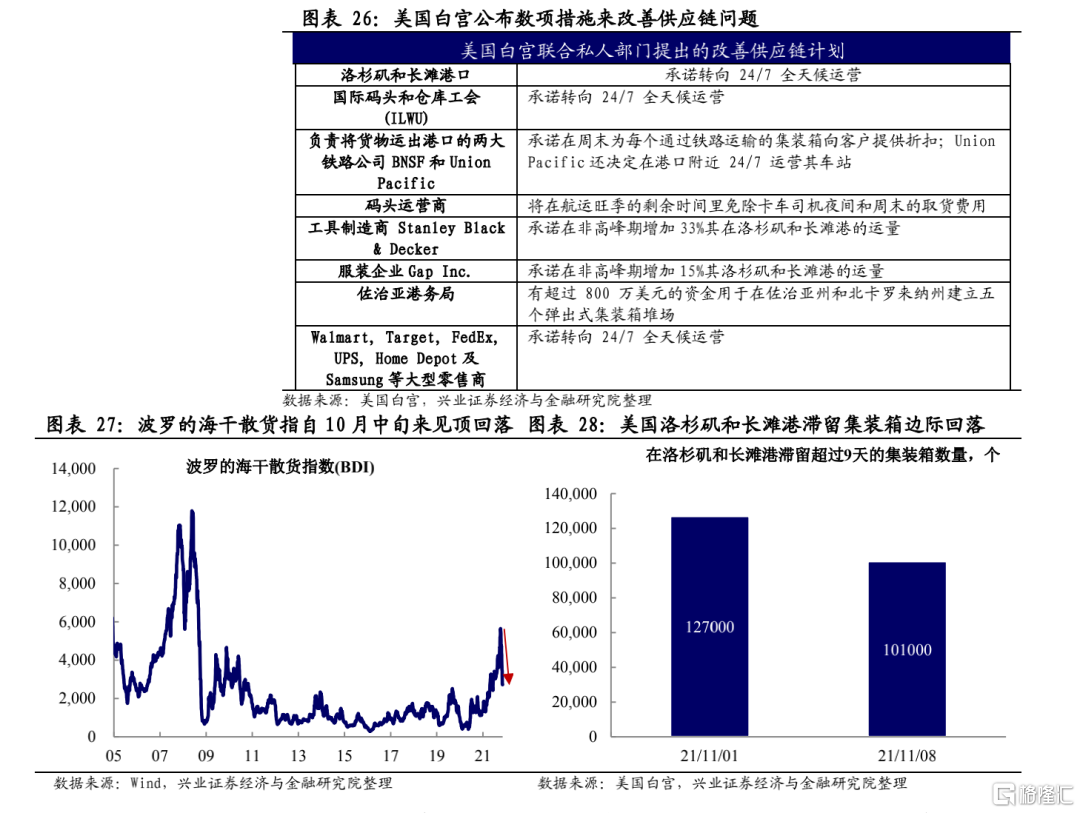

伴随着美国白宫加大物流疏通投入,运输堵塞可能也会逐步缓解。就供应链混乱问题而言,美国白宫在2021年10月13日宣布了一个90天计划,通过推动洛杉矶及长滩等港口(这两个港口处理了进入美国40%的集装箱)将全天候运转、国际码头和仓库联盟(ILWU)员工延长工作时间、和沃尔玛UPS联邦快递等大公司合作来解决供应链问题。2021年11月3日,美国白宫发布了供应链追踪仪表盘,预期未来每半个月更新一次,来追踪洛杉矶和长滩等港口的进口集装箱数量。

而近期数据也已经出现了边际改善:根据美国白宫,2021年11月8日,在码头上滞留超过 9 天的集装箱数量较2021年11月1日已经下降了 20% 以上;截至2021年11月5日,波罗的海干散货指数从10月10月初的高点5647降至2718。

全球贸易网络逐渐点亮的背景下,2022年中国出口的份额可能会受到挤压。在全球疫情反复的背景下,中国疫情防控较为领先,生产生活未受到严重拖累,也因此在疫情期间承接了大量的全球需求,出口长时间表现强劲。从出口份额来看,疫情后中国出口占全球出口比例一度在2020年5月冲高至17%,大幅高于疫情前13%的水平,而2021年虽然回落至14.5%左右,也明显高于疫情前。而德尔塔疫情对东南亚经济体生产的冲击,也使得中国出口份额回落的斜率在2021年5月之后出现放缓。从这个角度来看,随着疫情影响逐渐过去,其他新兴市场经济体生产恢复及美国国内供应链问题逐步缓解,中国的出口份额可能会受到挤压。

供需错配何时休?2022年年初是观察窗口

短期内,如前所述的供给端的改善,可能是一个缓慢的过程,且期间可能受到疫情反复的影响。因此,海外的通胀可能短期仍然将维持高位。但是,随着供给端的逐步修复,以及季节性来看港口需求的阶段性回落,2022年初可能是观察美国高通胀预期能否边际缓和的重要时间窗口。

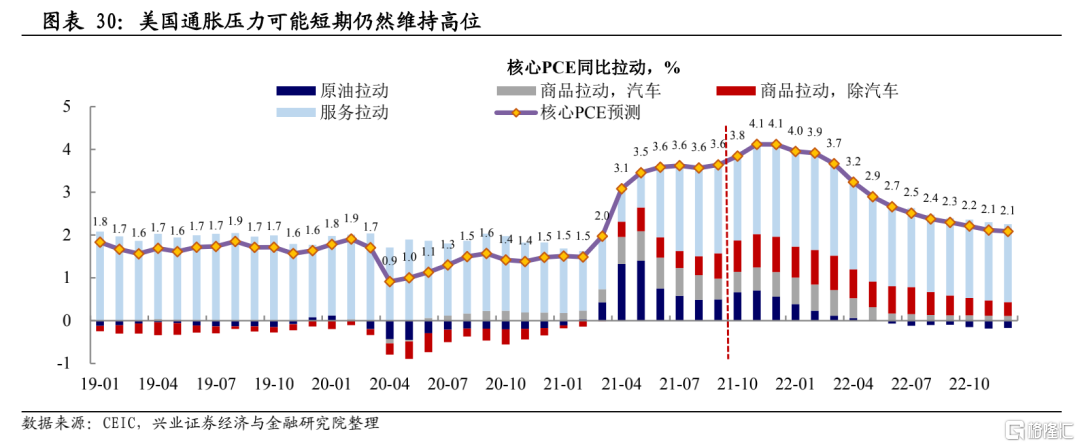

美国通胀短期压力仍高,2022年初是观察窗口

考虑到供给改善是一个慢变量,叠加低基数,美国通胀或短期仍维持高位。短期内,如前所述的供给端的改善,可能是一个缓慢的过程,且期间可能受到疫情反复的影响。与此同时,2021年年初的低基数,预期将使2022年上半年通胀读数维持高位。

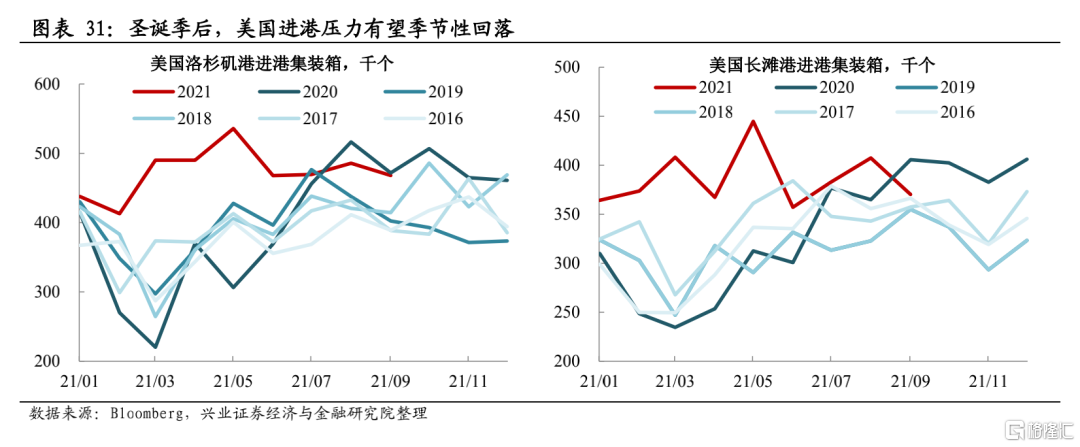

需要注意的是,美国需求端或在圣诞季后迎来季节性放缓。由于9-12月是美国企业的圣诞备货季,通常进港集装箱数量会高于前3个季度。因此,疫情以来的消费结构变化叠加圣诞季的季节性因素,4季度美国港口的进港压力大概率仍将维持高位。但往后看,随着圣诞季过去,2022年初的进港压力或将迎来阶段性缓解。

2022年初观察美国高通胀预期能否边际缓和的重要时间窗口。如上所述,导致当前美国通胀高企的直接因素是港口压力加剧和劳动力市场供给不足,而4季度圣诞季港口压力或维持高位,高通胀压力短期或仍维持。而往后看,一方面随着财政补助效用的消退,美国劳动力有望逐渐回归,另一方面圣诞季过后,需求也将迎来季节性放缓。因此,2022年初可能是观察美国高通胀预期能否边际缓和的重要时间窗口。

美联储:短期得过且过,中期覆水难收

Taper靴子落地后,市场关注焦点转为美联储加息节奏是否会前移。短期政策约束在通胀,但加息难以调和供给矛盾,联储可能是“得过且过”。中长期来看,美国经济和金融高度依赖放水,其政府部门债务的维持、居民财政的增长、金融市场的稳定,都需要联储政策的持续宽松支持,联储终或仍是“覆水难收”,对2022年美联储的收紧不必过度担忧。

联储货币政策:短期“得过且过”

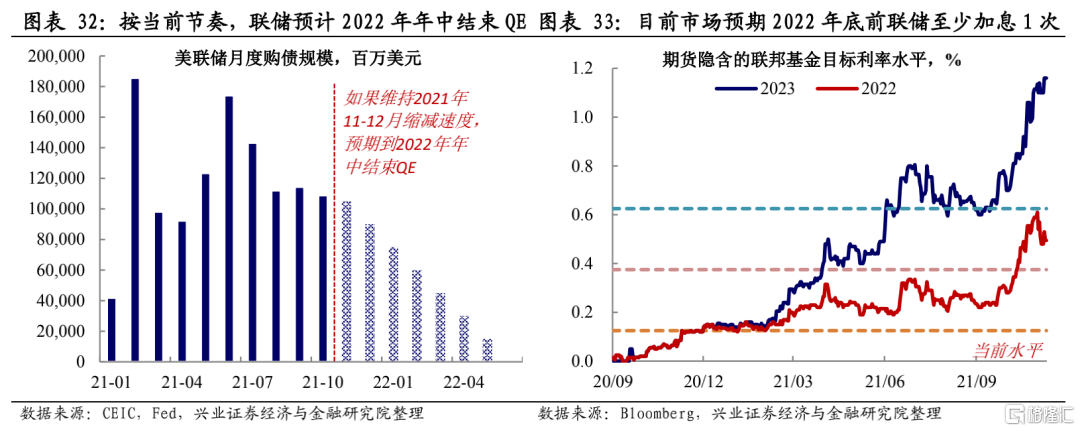

Taper靴子落地后,市场关注焦点转为美联储加息节奏是否会前移。2021年11月联储议息会议正式宣布开启Taper,如果2022年维持当前公布的11-12月减量节奏不变,则预期联储将在2022年年中结束QE,这与联储此前的前瞻指引是一致的。在当前美国通胀高企的背景下,Taper靴子落地之后,市场对联储政策的关注焦点转移到加息节奏是否会前移——市场对2022年联储的加息预期从10月初的不足一次快速上升至接近2次。

短期政策约束在通胀,但加息难以调和供给矛盾,联储可能是“得过且过”。对于联储的货币政策而言,高企的通胀显然是短期来看最主要的约束。但如前所述,本轮的通胀问题本质是一个供需错配背景下的库存周期,而非劳动力过紧形成的产能周期,即暂时尚未出现 “工资—通胀”螺旋。此外,当前价格问题的“堵点”主要在供给侧——这可能不是加息等总量货币工具可以调节的。

从这个角度来看,联储的当前对通胀的政策响应并未确实落后(behind the curve):虽然11月会议声明中关于通胀的措辞从 “通胀上行主要由暂时性因素所致”表述稍微修正为“通胀上行的原因预期是暂时的” (Inflation is elevated, largely reflecting factors that are expected to be transitory),但联储对通胀的判断并未出现较大修正,因此也坚定传递加息“为时过早”的信号。在联储视角看,对于其政策目标之一的通胀,主要需观察和等待供给端约束的逐步放开;对于其政策目标之二的劳动力市场,则需主要关注劳动参与率过低的状态是否能持续好转。因此,加息可能并非联储政策桌面上近期的优选项,在2022年上半年之前,其大概率会维持当前“得过且过”的状态。

联储货币政策:中长期仍或是“覆水难收”

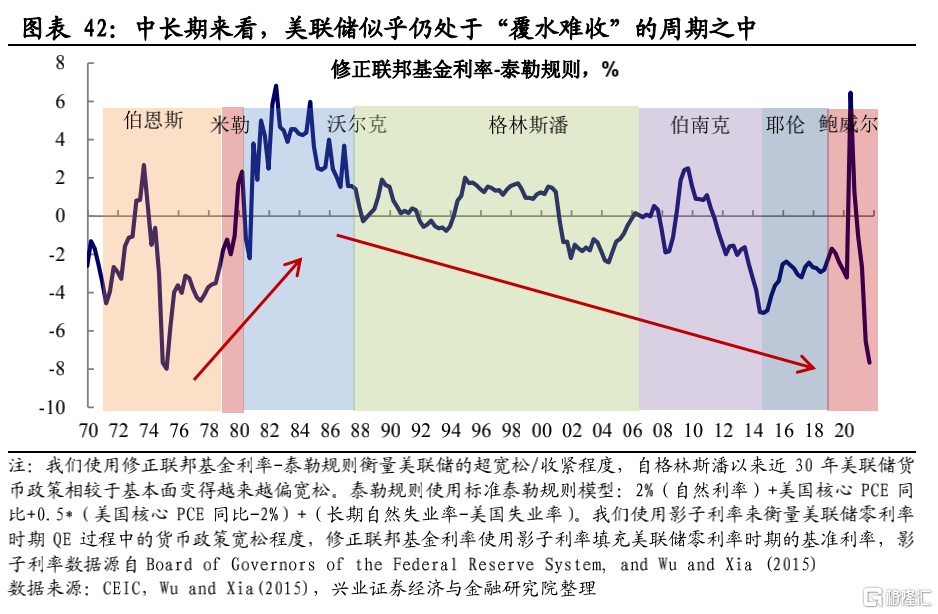

长期政策约束在美国经济和金融高度依赖放水,联储终或仍是“覆水难收”。我们自2019年《欲罢不能的宽松》、2021年中期策略《覆水难收》等多篇报告持续提示,2009年次贷危机后以联储为首的主要央行开启放水,使得以美国为代表的发达经体,其经济和金融市场的绑定日益加深,而其金融市场的持续上涨,对央行的持续放水也是高度依赖的。这种高依赖,在疫情之后又进一步提升。具体来看,

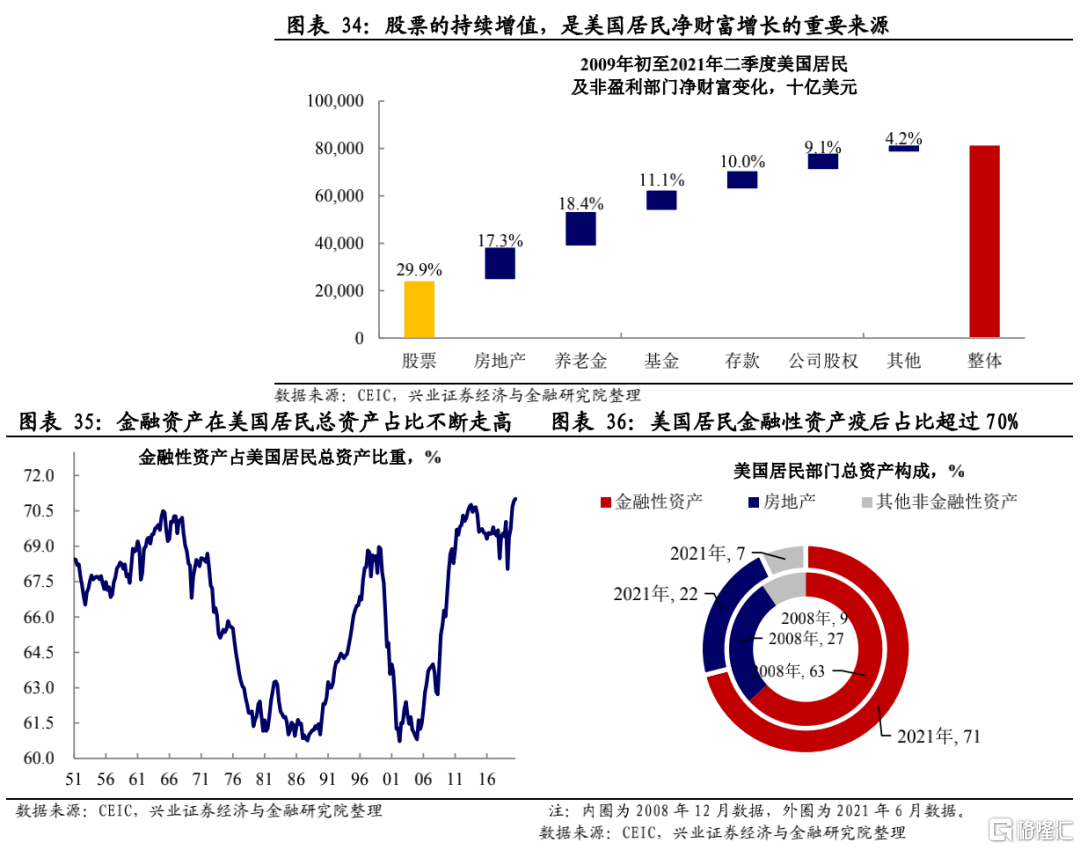

美国私人部门消费高度依赖美股的上涨。股票在内的金融性资产是美国居民资产的重要组成部分,也是居民收入的重要影响变量。次贷危机后美股持续繁荣,助推金融性资产在居民资产中的占比从约63%上行至70%。疫情之后美股深跌反弹,这一比例又继续提升了一个百分点至历史最高位。2009年初迄今,美国居民净财富增长了约81万亿美元,其中大约30%(24万亿美元)来自股票市场增值,17%(14万亿美元)来自房地产增值。换言之,美国居民消费和股票市场,可谓呈现“一荣俱荣、一损俱损”的局面。

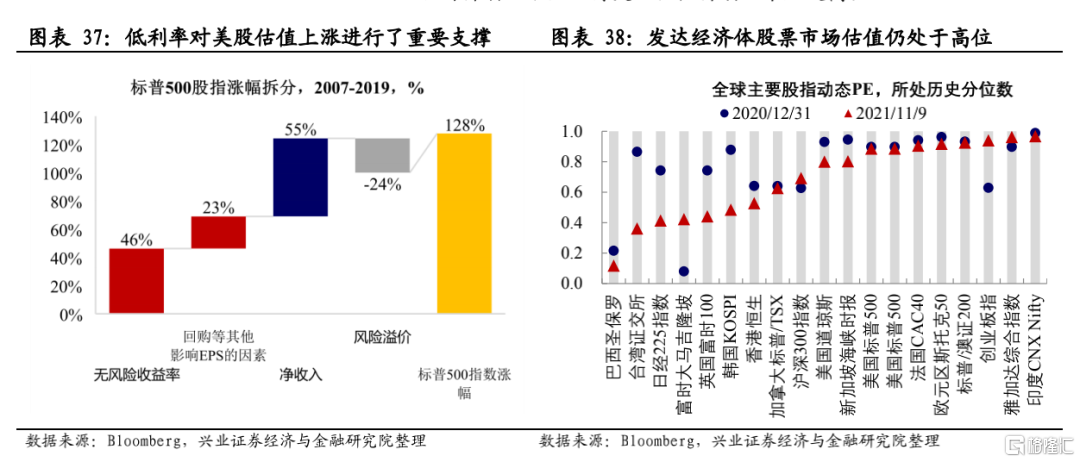

美股的上涨,难以离开联储的持续放水。而美股的持续上涨,和美联储的持续放水,实际上是密不可分的。2007年至疫情前,标普500指数上涨了128%,其中有46个百分点来自无风险收益率的下行。而疫情之后的持续放水,使得美股估值持续处于历史高位。

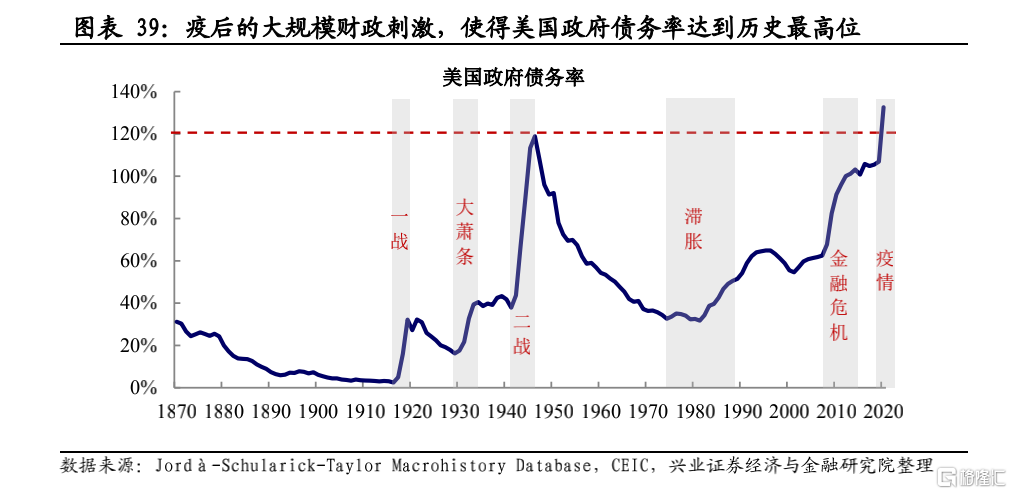

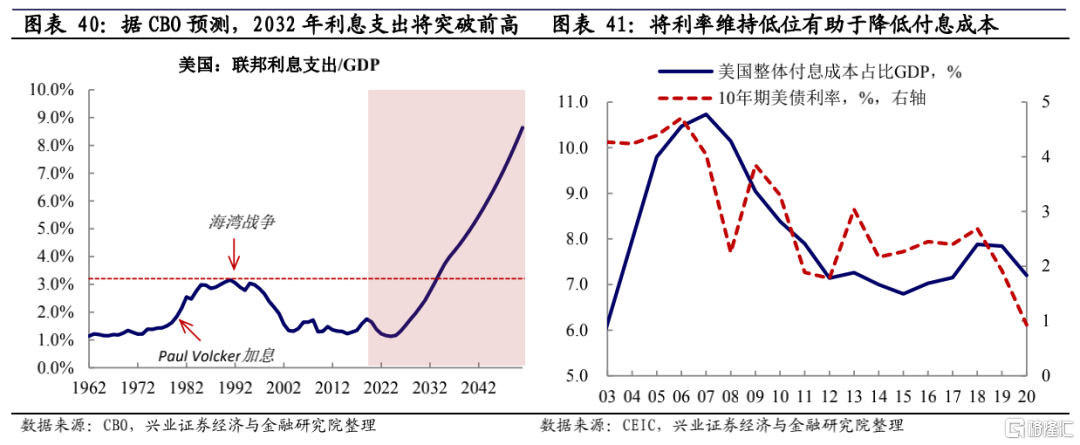

美国政府部门债务的高债务,需要联储政策的持续宽松。疫后的大规模财政刺激,使得美国政府债务率已超过二战时的高点。在当前CBO的预测下(假设10年期美债利率在2024年上升至1.76%,2025年至2.0%以上),2050年美国公众持有联邦债务/GDP将接近200%,2030年左右联邦利息支出占GDP的比重将突破1960年以来的高点——即海湾战争时期水平。考虑到2024年美国将再次迎来国会的换届选举,为了保住民主党当前在参众两院的席位优势,拜登政府预期仍将极力推进1.75万亿的刺激计划以获得更多选民支持,而这意味着美国政府将进一步扩大举债,这可能使得付息压力提前上升。如果回顾过去十年,虽然美国各部门债务不断增长,但美国实体经济整体付息成本目前占比GDP仍不到8%。从这个角度而言,次贷危机后美国货币持续放水、配合压低利率“功不可没”。

因此,对于美联储而言,无论是从维持居民消费的稳定性角度,还是从降低政府付息压力的角度, 将利率维持在低位、以及避免超预期鹰派引发市场大幅波动,似乎都是至关重要的——尤其考虑到2022年是国会换届选举以及美联储主席换届提名,来自政治对金融市场稳定的诉求,可能也会对联储造成一定压力(详参2019年7月28日《美联储真的独立吗?——浅析政府和市场对货币政策的影响》)。所以,从这个角度来看,在长期政策约束下,联储中期恐怕还是“覆水难收”。

风险提示:新冠疫情反复风险;地缘政治风险;通胀超预期风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员