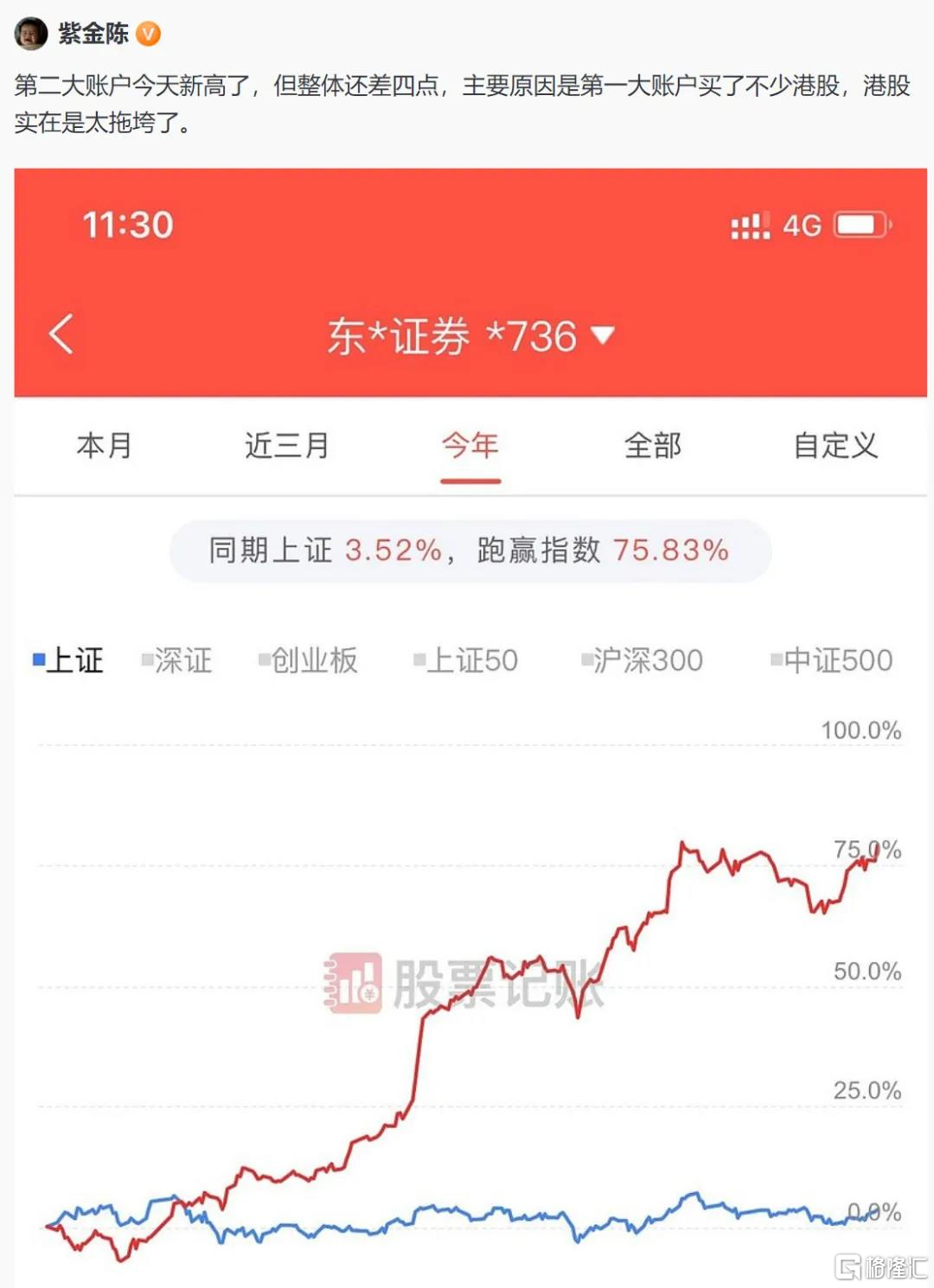

拳打张坤,脚踢冯柳,今年收益率高达80%,这还不是别人,而是一位原本以码字为生的作家......

单看这么一段文字,你可能会满脸鄙夷:你在拍电影吗?

但事实,还真有这么一位作家股神,先别慌,有图有真相。

对比一下,看看今年张坤的收益率。

再看看冯柳今年的收益率。

两位大咖均交了“负”的成绩单,在顶流基金经理普遍水逆的今年,能够成功吊打他们,并击败96%的股民,看来这位作家股神的名号还真不是盖的。

1

真假“股神”

这位名为紫金陈的作家,以写推理悬疑小说见长,最拿得出手的两部作品,是《隐秘的角落》和《沉默的真相》,这两部作品还被拍成电视剧,在2020年夏、秋相继热播,并一把带火某视频平台的悬疑剧场,两部片子豆瓣评分一个8.8,一个9.1,属于实打实的悬疑剧顶流。

这位作家股神,趣事也还真不少。

比如,今年2月19日,他凌晨五点挂了涨停价,买入紫金矿业;他也经常在雪球上发帖,公布自己的持仓、投资策略以及收益情况。

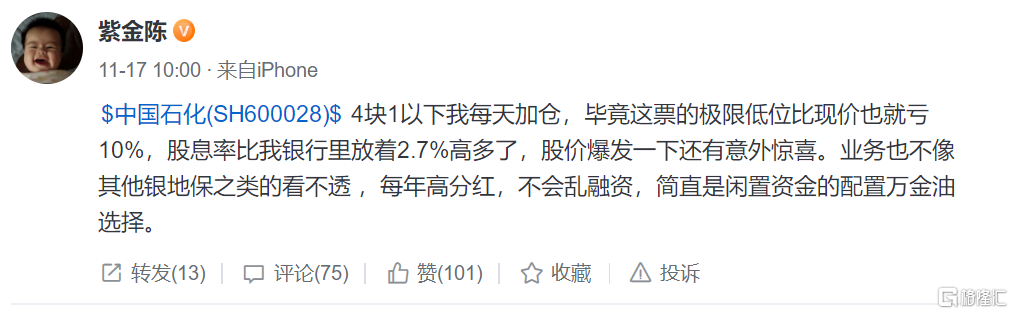

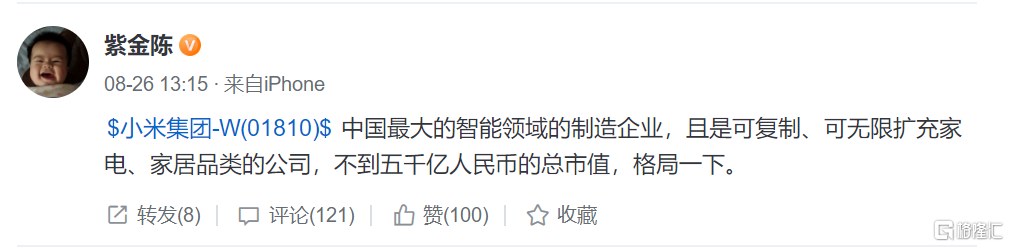

敢于在底部重仓,给紫金陈带来了较厚收益。他多次透露,自己加仓了保利发展,从保利发展的股价走势来看,从7月底以来,股价反弹超50%;他也看上了石油股,坦言4块1以下每天加仓,而中石化股价在9月末达到4.81元的高位。

从这个作家的持仓和操作来看,所谓的80%的收益,大致来自周期股,以及博对一些超跌板块,比如地产,而这两条线和新能源一样,都是今年炒股赚大钱的主线。

不过,真相还在后头,这位紫金陈的真实身份,原来是一位拥有金融工作经验的老股民,他曾经在同花顺任职,在接受采访的时候也公开表示,曾经因牛市高涨暂停过写作,同样因为2015年大股灾而“赋闲”,遂重新执笔,写完《长夜难明》。

所谓的被写作耽误的股神,也不排除有意为之,又或者自媒体的“造神运动”。毕竟,现在的社交网络如此发达,连一众顶流都得利用一些噱头做流量明星,为的正是赚起钱来更加高效,何况普通百姓。

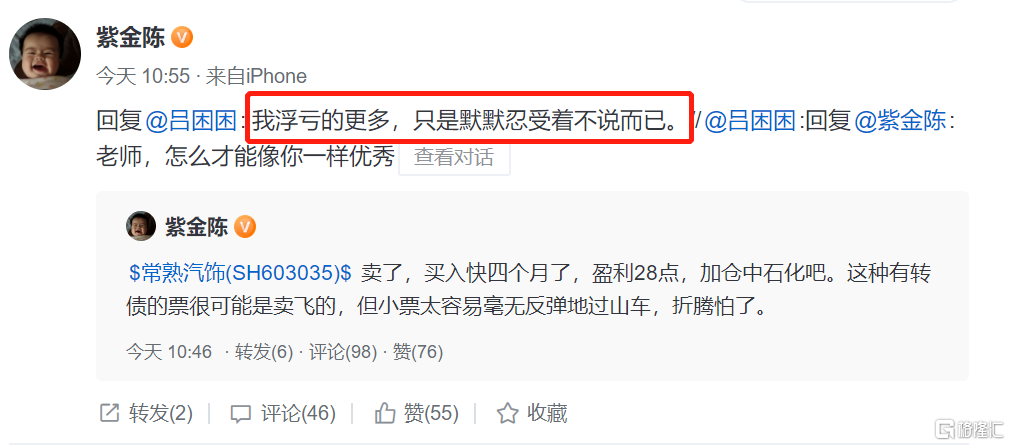

解说到这一层,紫金陈的身份已经明明白白,其实就是一个经验相对较多的股民,和“股神”称号还差得远,实际上,回看紫金陈的言论,也不乏一些翻车事件。

比如下面这个。

他自己也坦承,亏损的情况并不少。

就是这么一个老股民,应是被媒体顶上了“股神”的位置,怎么看就怎么像下面这张图。

《赌神》山寨版

2

散户的宿命

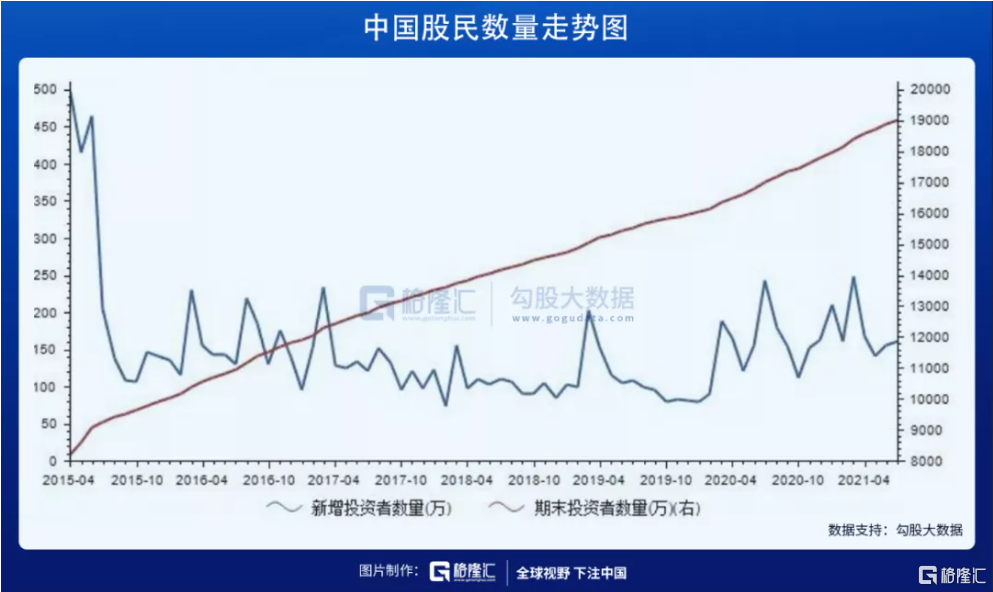

散户群体足够多,是中国股市的一道特别的风景线。总数突破1.9亿的散户大军,甚至比很多国家的人口还多。

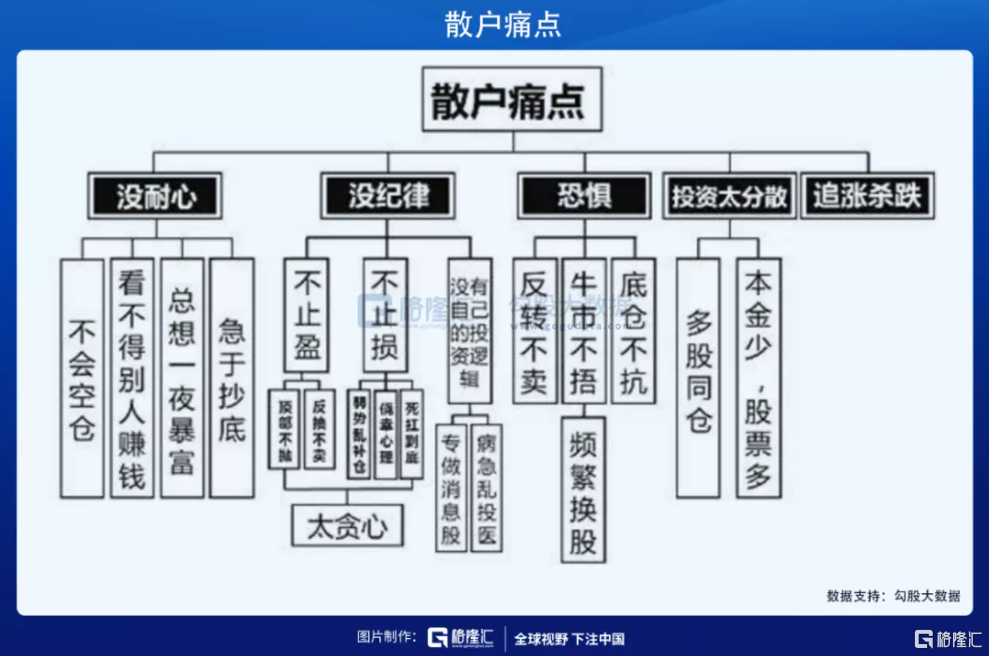

但是,令人痛心的是,这个庞大的“军团”的最终归宿,往往是韭菜,且不说“7亏2平1赚”的定律,单单看散户自身,就经常很多自我作死的行为,下面这张图做了一个最好的总结。

散户最常见的场景,就是揣着钱,兴高采烈、信心满满地杀入市场,以为自己是股神再世,最后却成了高位接盘侠,在高位站岗许久,被套到完全没脾气之后,割肉离场,而离场之后,股票往往又迎来上涨,就像那位被逼疯的“36岁女股民”一样。

我理解散户的心思,无非就是想赚点快钱,但股市是一个大市场,要赚钱,无可避免就需要和市场博弈,但市场真这么容易战胜吗?

曾经有过那么一个时期,不管是学术界还是实战派,对如何战胜市场的话题常常乐此不疲,但实际上,市场又常常捉摸不透,最后的结果,就是“顶流年年有,今年到我家”。而所谓的顶流,其实和娱乐圈的明星差不多,可以迅速蹿红,也可以迅速跌落。

就拿今年年初爆红的张坤来说,因为踩对了白酒板块,所以成了千亿基金顶流,但随着白酒板块的冲高回落,张坤也迅速跌落神坛。

其实,在白酒板块炒作不算热,中小创炒作过热的2013、2014年,张坤非常的寂寞。在2012年接任易方达中小盘基金经理时,规模为24亿元,但前四年的业绩表现很一般,甚至连续两年跑输业绩基准,管理规模也24亿元缩水至不足10亿元。要不是2017年兴起的蓝筹白马投资风格,张坤可能只是散落在某一个小角落的基金经理。

实际上,股票市场本身就是一个善变的“物种”,每一个投资策略,每一个操作,都有相应的天时地利人和,踩中了自然赚到盘满钵满,踩不中,要么孤独寂寞,要么就只有车毁人亡。

在我看来,战胜市场本身就是一个伪命题,事实上也没有人做得到,这正是顶流基金经理如走马灯一样,年年换的根本原因,有句话说得很好,做投资,无非两点:要么等风来,要么跟风走。

最应该做的,就是顺应市场方向。

3

投资,就是做正确的事

对于如何做好投资这个话题,答案实在太多,一百个人会有一百种答案。

在我看来,简单地讲,那就是做正确的事。

何为正确?

选择一个好赛道,选择一家好公司,再选择一个好价位,剩下的就可以交给时间。

先说好赛道。大致就分为两种,一种代表增长,而另一个则代表平稳。举几个简单的例子,新能源就是增长赛道,半导体也是,原因很简单,它两都处在从0-1的高速发展阶段(半导体主要指国产替代),而且还处在初期,未来不管是增长空间还是增长时间,都非常大;而像日常消费,白酒、调味品、饮料,则是平稳性赛道,因为有持久且不会枯竭的需求,许多逻辑都已经被长期验证过,很难被证伪。

所以,对于这两类赛道,大可以放心地纳入自己的布局范围。虽然今年以来,像白酒这样的赛道被重锤,但实事求是地讲,他们的需求逻辑、商业模式其实并没有受到颠覆性的影响,更多的是前面几年被炒得过高了,在消费增速换挡的大背景下,业绩的预期增速与先前的估值背离过大,引发的杀估值行为。只要等到估值下杀到与业绩的预期增速相匹配,股价就会企稳。

其次说到好公司。很多投资者分析是不是好公司,很喜欢拿基本面说事,但是基本面涵盖的范围太大,也太杂,最后常常会迷失其中,好像分析了很多,但其实不着边际。就拿财务分析来说,那么多个数据,叠加那么多的指标,其实很难说清楚,而且财务数据本身就是滞后性,用来验证的作用恐怕还大一些,如果用作先行指标,反而有点本末倒置。

黑石的老板斯瓦茨曼(中文名:苏世民),在其新书《我的经验与教训》中说过一个句话:

“金融其实是一种将复杂问题简单化的能力--要想解决复杂问题,只需专注于那两三个决定性的影响因素就行了。”

所以,与其将自己至于复杂的指标分析中,不如抓住两三个决定性因素。

在我看来,何为好公司,除了身处好赛道之外,两个决定性因素,就是商业模式足够好,管理层非常优秀。

好的商业模式,就是赚取滚滚财源的有利保证,优秀的财务数据大多来源于此。比如茅台,能够牢牢把握定价权,还能不断涨价,又比如没被“反垄断”前的互联网巨头,“垄断”两个字就值千金;还有卡住关键技术和关键资源的公司、市占率最高的公司,等等。

好的管理层,则是好的商业模式的创造者和实施者,同是通信设备领域,你会相信华为能够干得成,但是如果换成中兴,结论可能就要打折扣,至少认知上会如此,背后的原因很多,但是华为优秀的管理层必定是最重要的因素之一。

再说一下好价格。其实就是估值问题,大家都希望撞见估值黄金坑,但这是可遇不可求,大多数情况下,估值都是公司基本面、业绩预期的合理反映。所以,只要赛道和公司都OK,估值合理,都可以买入,只不过时间上会相对久一点。如果遇到极端行情,比如股灾、大的社会事件导致大跌,那更应该大胆买入,因为这才是获取超额收益的大机会。

最后还得说一句,投资需要和时间做朋友,我还真没看到过,过分强调短期收益,心浮气躁,追涨杀跌的人,能走得远的。

4

结语

投资是一场漫长的修行,比拼的,绝不是一时之快,而是长时间的收益。识破真假股神,其实很简单,就是拉长时间,什么牛鬼蛇神马上会现出真身。

作为股民,总是难免会被“造神”运动牵动神经,尤其是出身平民的股神,但实际上,真正沉得下心来的人,往往还是机构的人,因为严格的交易纪律、专业的研究能力、庞大的资金能力、还有无数的资源可供利用,这些都是平民无法企及的。

至于那位拳打脚踢顶流基金的紫金陈,不妨放长双眼,再看看他究竟是真神还是假鬼。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员