70年代美股风格从漂亮50走向科技小市值,滞胀来袭高估值方向还需谨慎,穿越滞胀更应紧抓技术革新趋势。映射当下:1)短期高估值仍无明显压力,但行至2022年中分母端预期扰动将带来一定压力。2)看好元宇宙设备端等方向。

摘要

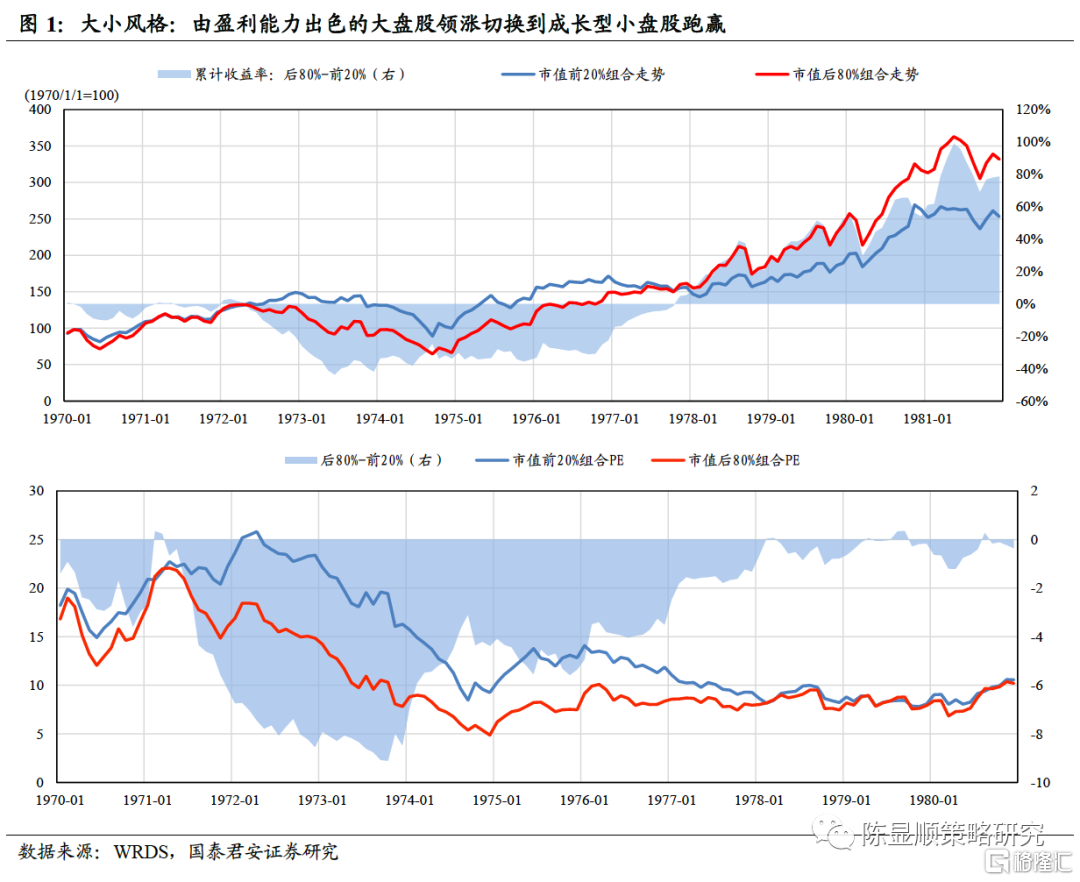

风格之变:从漂亮50走向科技小市值。我们在此前报告中讨论了70年代美股在滞胀时期中的大势表现。70年代滞胀时期的美股在风格上亦有鲜明特征,我们将1970-1980年的美股行情划分为两个时期展开分析:1)1970-1974年:以“漂亮50”为代表的大市值股票主导涨势。2)1975-1980年:“科技小市值”领衔的小市值股票跑赢大盘股。

抛开泡沫之争,漂亮50是彼时市场中绝对的高估值方向。漂亮50出色的盈利能力与成长性,成为70年代初经济不确定环境中最大的确定性,确定性溢价是漂亮50崛起的本质原因。但随着行情的极致演绎,漂亮50估值大幅抬升。虽然从二三十年的后验视角来看,漂亮50在行情顶峰时或许并未有明显估值泡沫。但不可否认的是,1972年行情顶峰时漂亮50估值在短周期内确实出现极致演绎。纵使抛开估值泡沫之争,漂亮50至少也是彼时市场中绝对的高估值方向。

滞胀来袭,高估值方向还需谨慎。1973年美联储为对抗通胀和美元危机全年七次加息,货币政策的持续紧缩给高估值方向带来巨大压力,以漂亮50为核心、具有高估值特征的大市值风格在此阶段估值下行幅度明显大于估值水平更合理的小市值风格。反观1979年第二次滞胀来临时,大市值风格的估值在经历连续数年的震荡消化后已降至低位,纵使再次面临货币政策的连续干扰,其估值依然保持稳定。

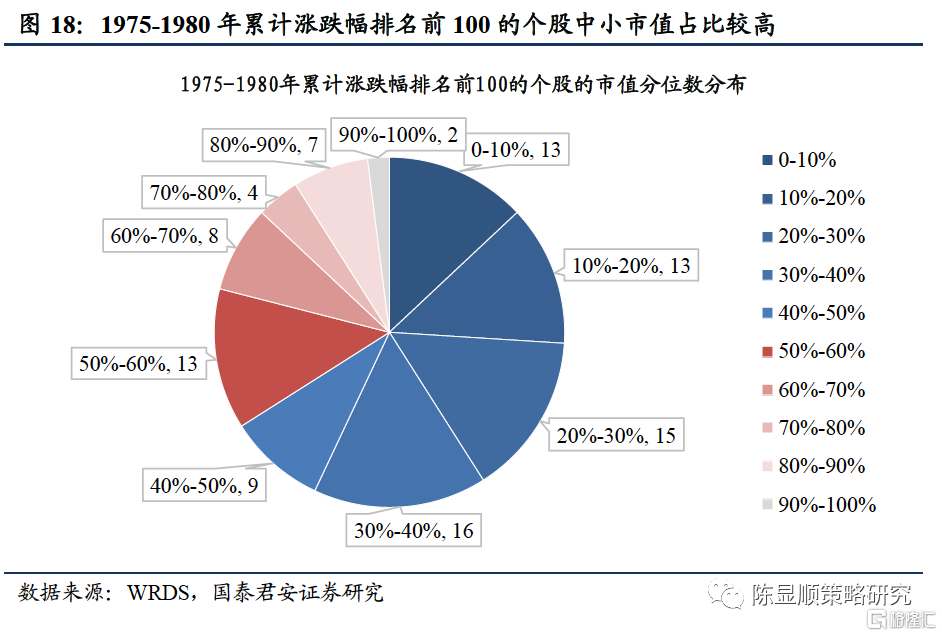

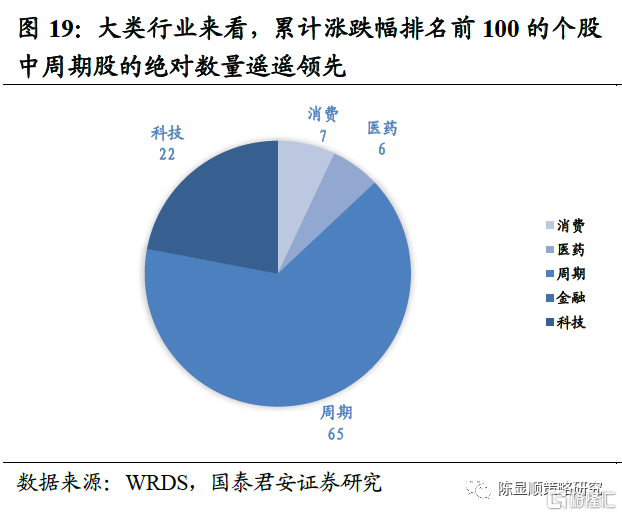

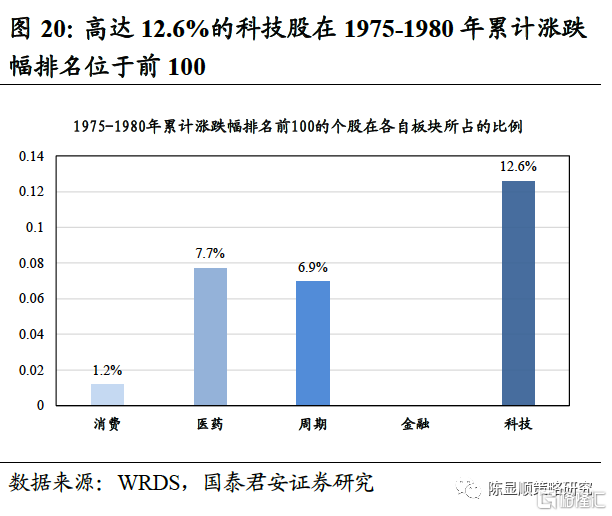

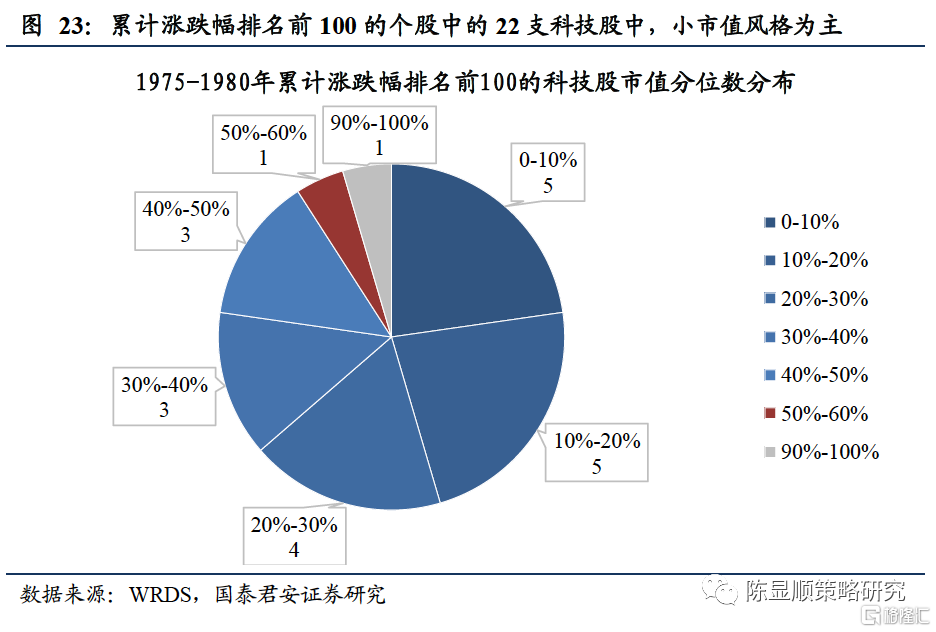

穿越滞胀,更应紧抓技术革新趋势。“漂亮50”的辉煌于1974年落下帷幕,美股70年代的下半场由“科技小市值”主导。1975-1980年美股涨幅最高的100只个股具有两个明显特征:1)小市值个股的占比极高。66支个股的市值分位数位于全部美股的前50%,仅有2支个股的市值分位数位于90-100%。2)12.6%的科技股涨幅进入前100,且均以小市值风格为主,而同期仅有1.2%的消费股涨幅进入前100。随着第三次技术革命加速推进,半导体行业从政府产业政策驱动走向市场需求驱动,引领科技小市值行情。其中以英特尔公司(创立于1968年)为代表的科技小市值公司迅速崛起。

映射当下:1)结合我们在启示一报告中的结论:当前“胀”的预期正在减弱,“滞”预期下年底宽松预期仍将逐步强化。短期来看,伴随跨年行情的徐徐展开,高估值、高景气仍无明显估值压力。但行至2022年中,需关注美元加息预期变化以及国内CPI超预期上行的可能,分母端预期的扰动将对高估值带来一定压力。2)70年代后期科技小市值逆势上涨的背后是其强势的产业逻辑与超预期的成长性。立足当下紧抓技术革新趋势,看好元宇宙设备端(VR/AR)等新方向。

我们在此前报告中讨论了70年代美股在滞胀时期中的大势表现。70年代滞胀时期的美股在风格上亦有鲜明特征,无论是“漂亮50”还是70年代后期的小市值行情,均是经典的风格研究教科书。本篇报告聚焦70年代美股的风格特征,重点从大小风格的视角进行解读。

● 核心结论一:漂亮50,滞胀下高估值的无奈。

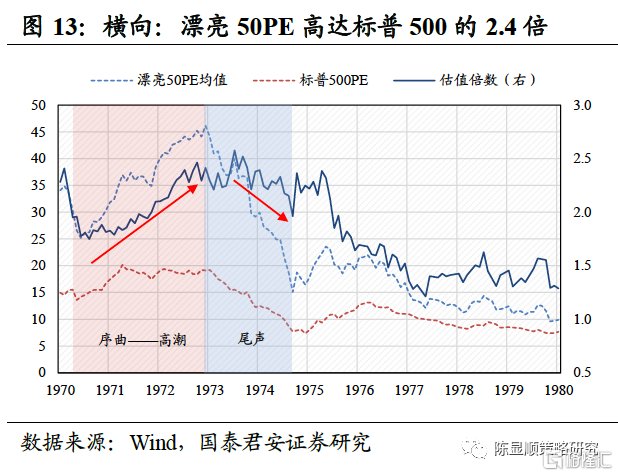

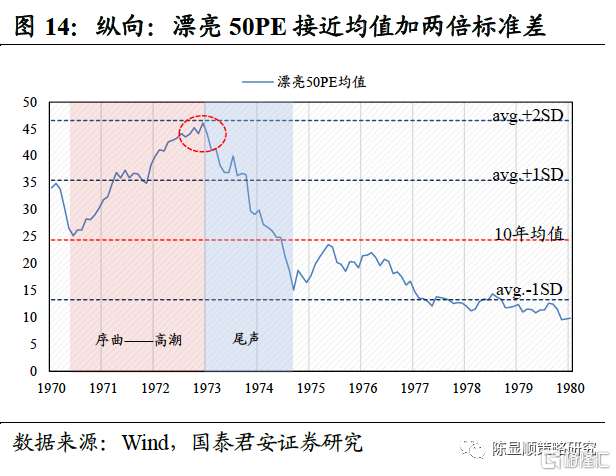

抛开泡沫之争,漂亮50至少是彼时市场中绝对的高估值方向。漂亮50出色的盈利能力与成长性,成为70年代初经济不确定环境中最大的确定性,确定性溢价是漂亮50崛起的本质原因,此外风险偏好下行亦助推漂亮50行情。但随着行情的极致演绎,漂亮50估值大幅抬升。虽然从二三十年的后验视角来看,漂亮50在行情顶峰时或许并未有明显估值泡沫。但不可否认的是,1972年行情顶峰时漂亮50估值在短周期内确实出现极致演绎。至1972年12月漂亮50市盈率已高达标普500的2.41倍,纵向来看已接近10年均值加两倍标准差。这意味着纵使抛开是否存在估值泡沫的争论,漂亮50至少也是彼时市场中绝对的高估值方向。滞胀来袭之时,高估值方向还需谨慎。1973年美联储为对抗通胀和美元危机全年七次加息,货币政策的持续紧缩给高估值方向带来巨大压力,具有高估值特征的大市值风格在此阶段估值下行幅度明显大于估值水平更合理的小市值风格。反观1979年第二次滞胀来临时,大市值风格的估值在经历连续数年的震荡消化后已降至低位,纵使再次面临货币政策的连续干扰,其估值依然能保持稳定。当然滞胀环境下分子端的预期变化亦带来负面影响,漂亮50原先的估值溢价来源于其业绩在动荡经济中的稳定性与成长性,但当经济走向严重滞胀时,即使是龙头企业也无人能保证其盈利稳定性。第一次滞胀来临后美股整体盈利出现大幅下行时,虽然漂亮50的实际盈利仍能有稳健表现,但人们对漂亮50的盈利预期开始丧失信心。立足当下,当前高估值、高景气方向短期内仍无明显估值压力,但行至2022年中,关注美元加息预期变化以及国内CPI超预期上行下对分母端预期的扰动,高估值方向将面临一定压力。结合我们在启示一报告中的结论:当下中国的“类滞胀”与70年代美国滞胀的底层逻辑并不相同,对“类滞胀”预期不必悲观。且当前“胀”的预期正在减弱,“滞”预期下年底宽松预期仍将逐步强化。故我们认为短期来看,伴随跨年行情的徐徐展开,高估值、高景气仍无明显估值压力。但行至2022年中,关注美元加息预期变化以及国内CPI超预期上行下对分母端预期的扰动,高估值方向将面临一定压力。

● 核心结论二:穿越滞胀,紧抓技术革新趋势。

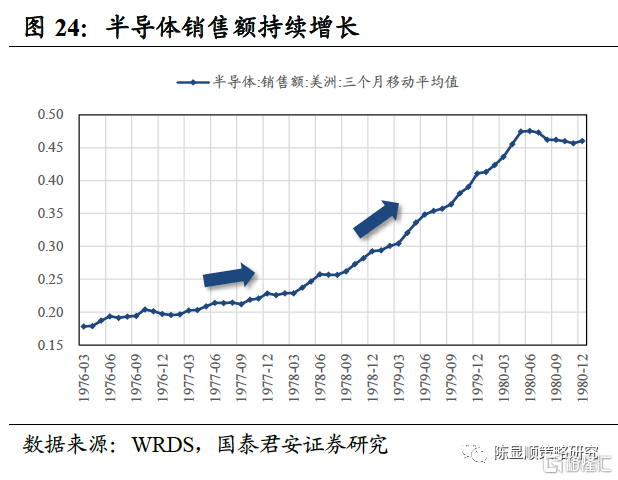

“漂亮50”的辉煌于1974年落下帷幕,美股70年代的下半场由“科技小市值”主导。1975-1980年美股涨幅最高的100只个股具有两个明显特征:1)小市值个股的占比极高。66支个股的市值分位数位于全部美股的前50%,仅有2支个股的市值分位数位于90-100%。2)大量小市值科技公司。12.6%的科技股在1975-1980年累计涨跌幅排名前100,且均以小市值风格为主,而仅有1.2%的消费股的累计涨跌幅排名在前100。具体来看,半导体行业引领科技小市值行情。20世纪70年代初第三次科技革命加速推进,半导体行业从政府产业政策驱动走向市场需求驱动,其中英特尔公司(创立于1968年)为代表的科技小市值公司迅速崛起。立足当下,紧抓技术革新趋势,看好元宇宙设备端等方向。70年代后期科技小市值逆势上涨的背后是其强势的产业逻辑与超预期的成长性。立足当下,紧抓技术革新趋势,看好元宇宙设备端(VR/AR)等方向。当前元宇宙推动VR设备加速普及, Oculus Quest 2销量已达1000万台。据IDC预测,VR头戴设备的出货量将从2020年的约500万台增加到2025年的超过2800万台,AR头戴设备出货量预计将从2020年的约30万台增加到2025年的2100万台。

1

风格之变:从漂亮50走向科技小市值

聚焦大小风格,我们将1970-1980年的美股行情划分为两个时期:1)1970-1974年:以“漂亮50”为代表的大市值股票主导涨势。2)1975-1980年:“科技小市值”领衔的小市值股票跑赢大盘股。1)1970-1974年:大盘股长期稳定且出色的盈利能力是宏观经济不确定的环境中最大的确定性。70年代初经济衰落、通胀高企、流动性宽松,叠加国际环境与政局不稳的扰动,市场倾向于稳定的价值投资。同时,投资者在经历了60年代成长型投资的破灭后,风险偏好下降,重回价值投资,开始追求业绩稳定增长的价值股,而大盘股ROE在整个70年代均高于中小盘股ROE,具有出色的盈利能力。1972年大盘股的估值已超过两倍标准差,累计超额收益率超10%。1973年开始,宏观环境从通胀恶化到滞胀,经济增速坠崖时股市大跌,大盘股的确定性溢价快速消失,且过高的估值难以被盈利消化,出现泡沫。虽然公司实际盈利能力良好,但行情已然破灭。2)1975-1980年:第三次科技革命催生成长股的“小市值行情”。从1975年市场整体开始逐步回温,风格亦发生巨大改变,小市值股票的累计超额收益逐步跑赢大盘股。70年代以来,新技术革命(第三次科技革命)背景下小市值股票的ROE持续上行,企业盈利能力逐步改善。估值端来看,小市值风格受1974年市场大跌的影响估值普跌,但与大市值风格此后估值持续震荡下行不同,后5年小市值股票的估值在震荡中上行。

2

漂亮50如何走向覆灭?

“漂亮50”出色的盈利能力与稳定的成长性,是70年代初美国经济不确定环境中最大的确定性,确定性溢价是“漂亮50”崛起的本质原因。然而在1970-1974年的短短四年时间里,“漂亮50”从具有亮眼的超额收益到最终跑输市场,滞胀成为扼杀“漂亮50”的重要推手。随着经济走向滞胀泥潭,大盘股的确定性溢价快速消失,且过高的估值难以被盈利消化,行情已然破灭。

2.1. 漂亮50:美股70年代上半场的主角

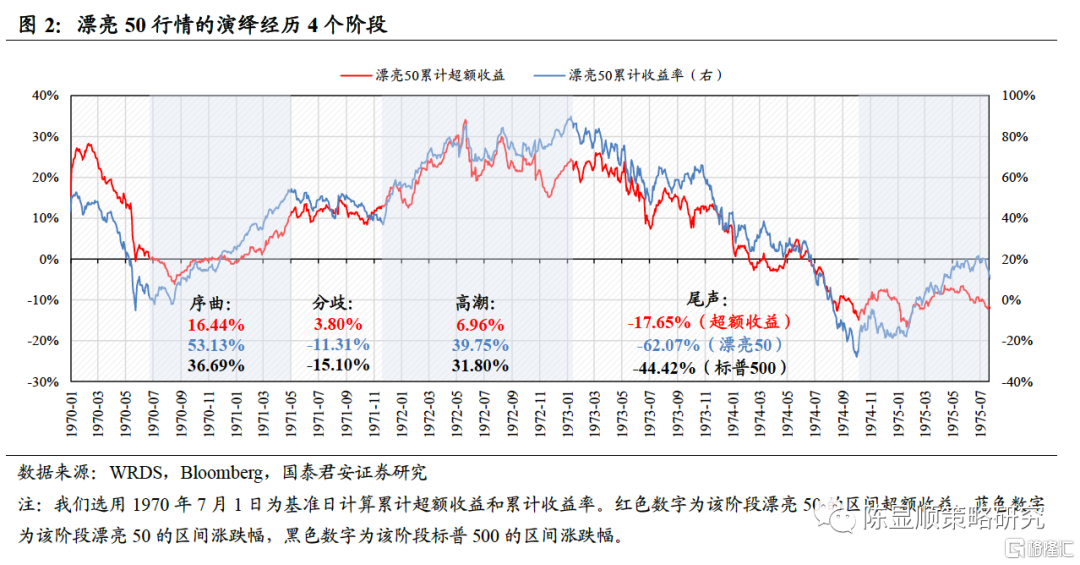

漂亮50(Nifty Fifty)是指70年代初在美股广受机构投资者追捧的50只大盘蓝筹股。漂亮50的一个主要特征是盈利增长稳定,其作为长期价值投资的典范,被视作可以“买入并持有”的优质股。漂亮50行情主要经历了以下四个阶段:

1)第一阶段——序曲:1970年7月份开始,美股进入牛市,至1971年5月标普500上涨36.69%,漂亮50上涨53.13%,这一阶段漂亮50具有16.44%的超额收益。

2)第二阶段——分歧:1971年5月至1971年11月,美股进入了短暂的震荡下行,标普500下跌15.10%,漂亮50下跌11.31%,漂亮50在这一阶段仍具有3.80%的超额收益。

3)第三阶段——高潮:1971年12月至1973年1月,美股重新进入上行通道,标普500上行31.80%,漂亮50上行38.75%。漂亮50在这一阶段具有6.96%的超额收益。在第三阶段尾期,尽管漂亮50仍在持续上涨,但累计超额收益已有所波动。

4)第四阶段——尾声:1973年1月至1974年10月,美股走熊,标普下跌44.42%,漂亮50下跌62.07%。漂亮50在这一时期不仅丧失了前期积累的超额收益,并最终跑输标普500。在四年时间里,漂亮50从具有亮眼的超额收益到最终跑输市场。

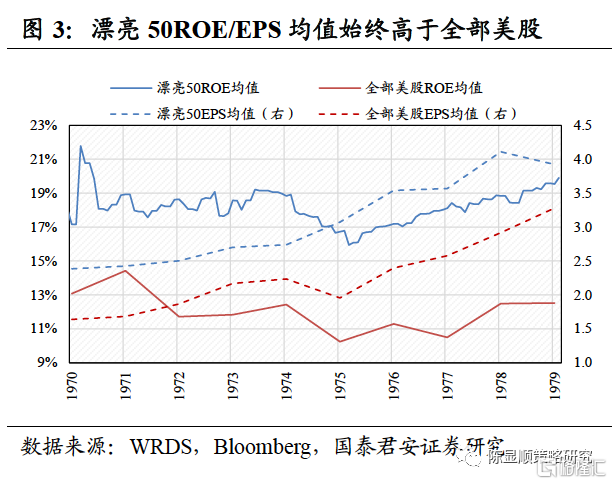

确定性溢价是漂亮50崛起的本质原因。漂亮50行情的出现,是结构性的,而非趋势性的。这就意味着,回顾DDM模型,我们得寻找结构分化的驱动力,而非趋势性的驱动力。无风险利率是趋势性行情的因素,盈利和风险偏好是结构性行情的因素,因此从驱动力周期看,重点在盈利和风险偏好。与近年的A股抱团逻辑类似,70年代漂亮50出色的盈利能力与成长性,成为1970年代初经济不确定环境中最大的确定性,确定性溢价成了漂亮50崛起的本质原因。● 盈利:龙头独享市占率提升的盛宴1)高ROE+低权益乘数:漂亮50具备出色的盈利能力。从 ROE来看,漂亮50在整个70年代,都显著高于全部美股的表现。同时漂亮50的权益乘数显著小于全部美股并保持良好的稳定性,体现了健康的资本结构。尽管杠杆率低,但漂亮50的ROE均值一直保持在15%以上的较高水平。漂亮50的盈利能力同样也在EPS上有突出的表现,在70年代漂亮50的EPS均值显著高于全部美股的EPS均值。在低杠杆下,漂亮50还具有出色的ROE,背后是高资产周转率与高毛利率的贡献。在1970-1972年间,漂亮50的资产周转率和毛利率水平显著高于全部美股,体现了出色的经营效率。

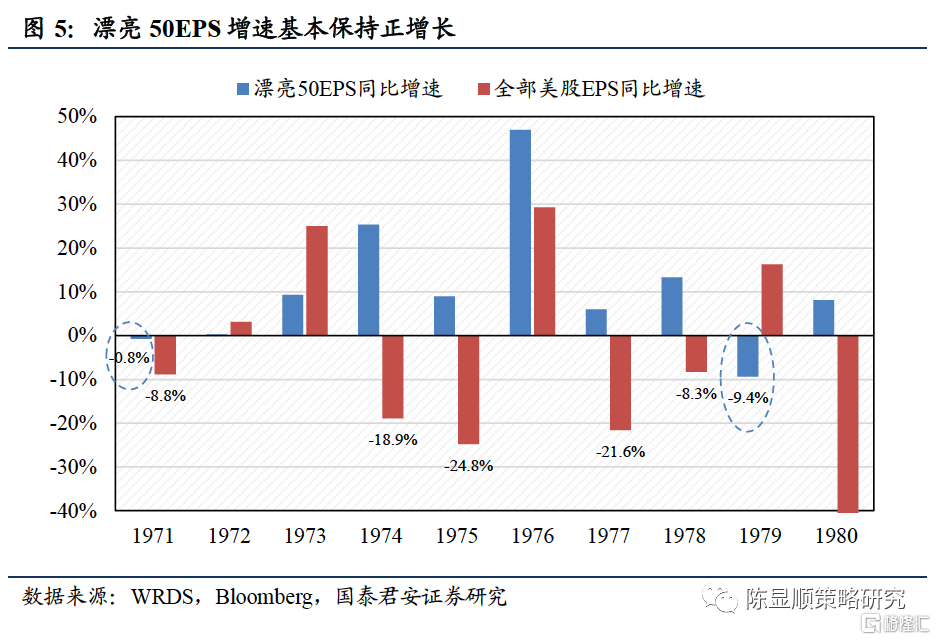

2)纵览整个70年代,漂亮50都具有出色的成长性。从EPS增速来看,漂亮50在整个70年代基本保持正增长,而同期全部美股的表现则出现了巨大的波动,有6年的EPS增速为负。

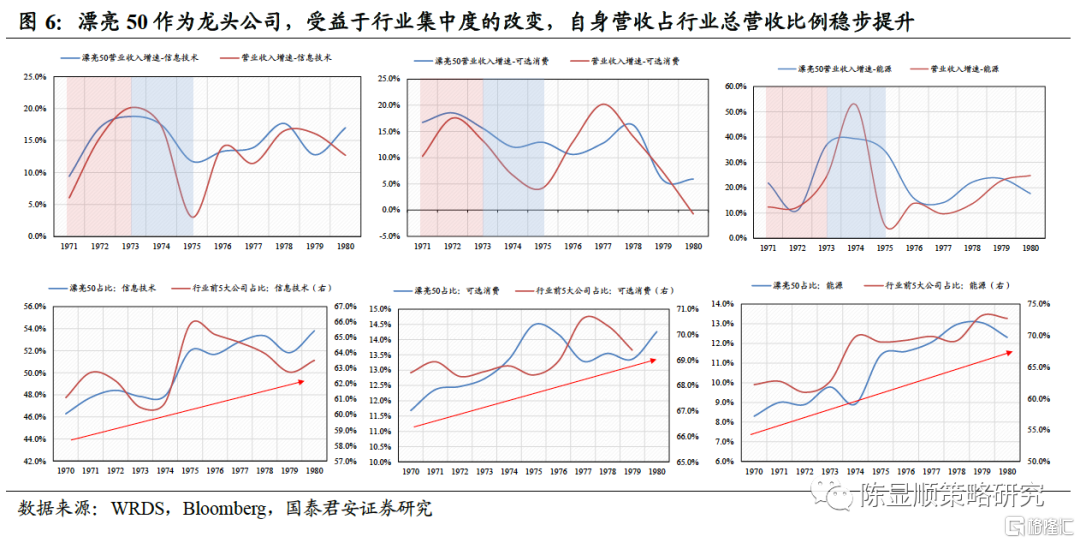

3)漂亮50的成长性关键源于行业集中度的提升。首先,在70年代初的宽松政策下,经济出现短期反弹,所有行业的营收增速都在1970-1973年间出现了大幅提升,而大部分漂亮50的营收增速高于行业整体的增速。1974年后各行业受到滞胀影响,营收增速回落,但仍能保持正增长,但是漂亮50的增速未像1970-1972年间那样高于行业整体增速。这意味着漂亮50要长期保持成长性,仅靠行业增长是不够的。漂亮50的成长性主要来自于行业集中度的提升。除了工业行业,其余各行业的集中度在整个70年代均有不同程度的提升。而漂亮50作为龙头公司,受益于行业集中度的改变,自身营收占行业总营收比例稳步提升。

● 风险偏好下行使漂亮50集中于消费我们认为存在两大原因导致70年代初美股风险偏好处于低位,分别是预期和交易层面:

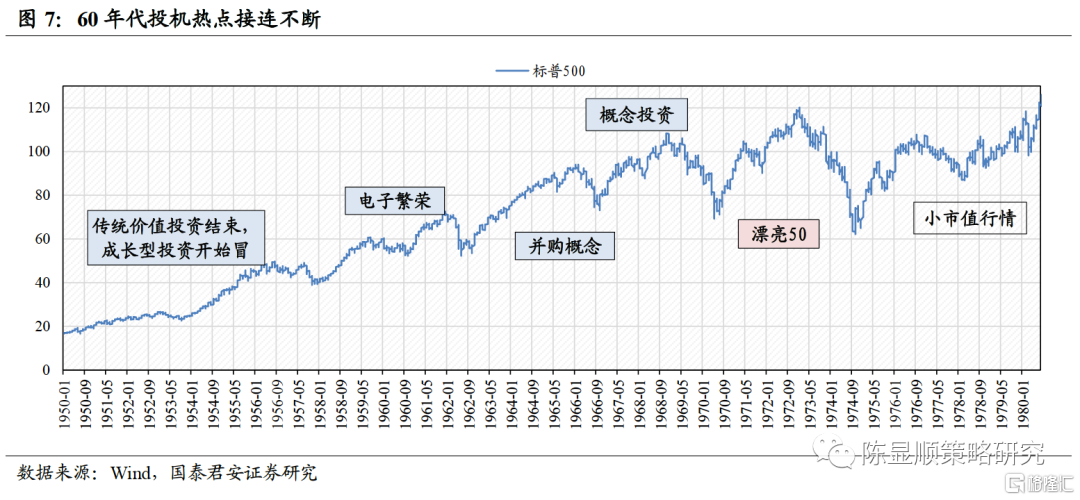

1)预期层面,70年代开始,投资者在经历了60年代成长型投资的破灭后,风险偏好下降,重回价值型投资。50年代后期,由于长期政府债券收益率超过普通股股利收入,投资者从传统价值投资转向成长型投资。1958年,费雪出版《普通股的非凡利润》(Common Stocks and Uncommon Profits),从新角度诠释公司的成长价值,进一步完善成长型投资的理论。 进入60年代,成长型投资逐渐疯狂,热点的崛起与破灭接连不断。60年代初,首先迎来“电子繁荣”期,这一阶段投资者热衷于投资涉及各类高科技公司。此轮“电子繁荣”的行情于1962年破灭。到了60年代中期,“并购主题”成为新的投资热点,投资者认为并购可以为公司带来新的增长点。但到1968年,联邦贸易委员会和司法部对并购重组进行调查,同时投资者认为多元化的并购战略并不一定会成功,此轮“并购热潮”在1968年结束。到1969年,投资者又转向了“概念投资”,拥有好故事与好概念的公司得到热捧。但众多概念后续被证明毫无用处,“概念投资”在1969-1971年熊市来临时破灭。经历了60年代接连不断的热点投机,市场的投机热情退却,风险偏好下降。投资者重新回归价值型投资,开始追求业绩稳定增长的价值股。

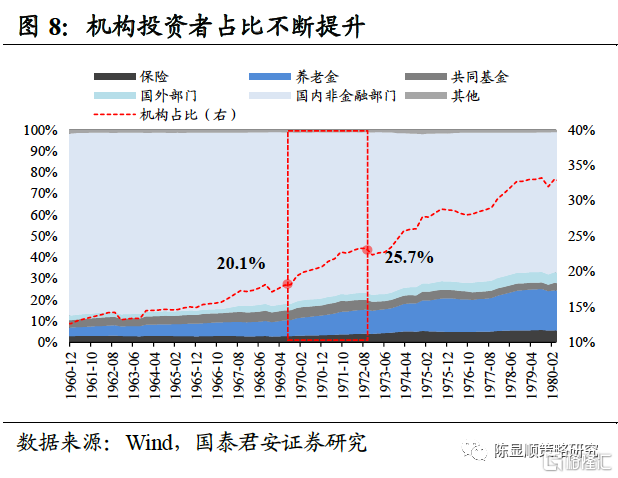

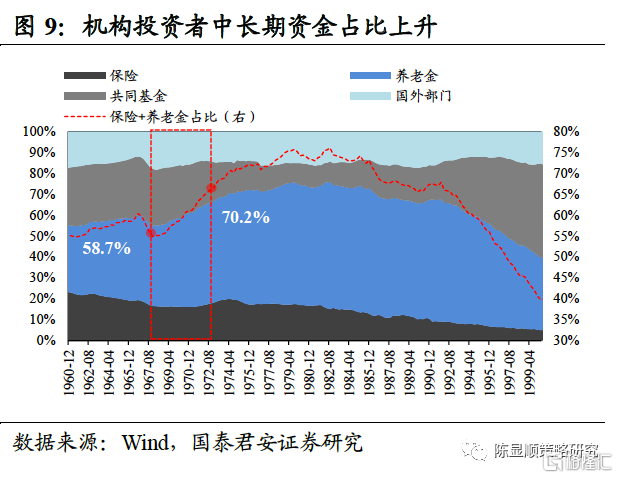

2)交易层面,美股投资者结构发生变化,机构投资者尤其是保险和养老基金占比提升,保险和养老金低风险偏好的特点促使他们倾向于长期稳定的价值投资。从美股整体投资者结构来看,机构投资者占比在1970年二季度突破20%达到20.15%。至1974年一季度,机构投资者占比已上升至25.71%。与此同时,机构投资者内部的结构也发生了明显的变化,其中养老金和保险的占比出现了明显的上升。养老金与保险在机构投资者中的占比从1970年二季度的58.70%上升至1973年一季度的70.19%。养老金和保险具有低风险偏好的特征,这驱使他们更倾向于长期投资,追求业绩稳定增长的公司。

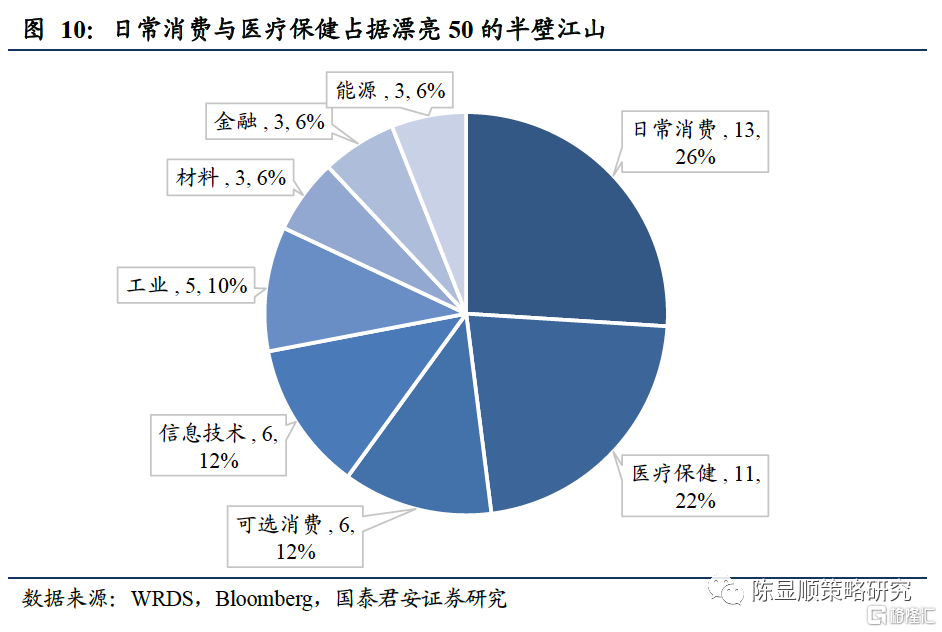

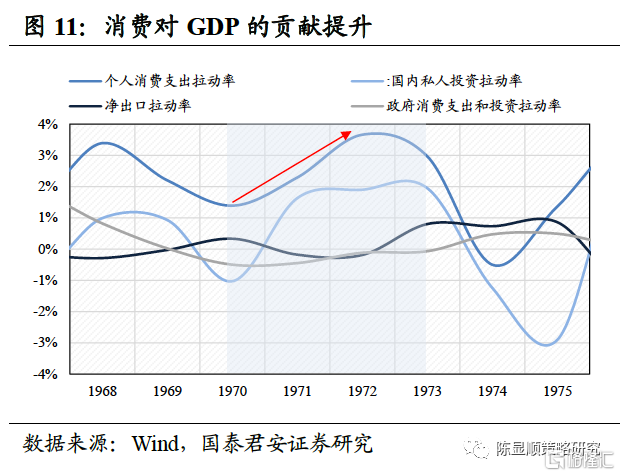

市场整体的风险偏好下降,使得漂亮50主要集中于消费类股票。其中日常消费13家,医疗保健11家,可选消费6家。70年代初,美国经济结构出现新的变化,消费对GDP的拉动率逐年提升,同时期消费者信心指数也明显上升。这些变化更进一步给予了消费类行业业绩确定性,降低了风险,造就了漂亮50的行业分布特征。

驱动力周期总结:

1)漂亮50盈利确定性的变化,是其行情崛起与破灭的本质原因。漂亮50出色的盈利能力与成长性,成为70年代初经济不确定环境中最大的确定性,确定性溢价是漂亮50崛起的本质原因。但是当通胀高企、经济增速坠崖之时,市场预期到所有的公司都终将难逃一劫,漂亮50的确定性溢价快速消灭,行情进入“尾声”阶段。可以说,通胀是扼杀漂亮50的重要推手。

2)风险偏好下行,使漂亮50集中于消费行业。一方面经历了60年代接连不断的热点投机,市场的投机热情退却,风险偏好下降。投资者重新回归价值型投资,开始追求业绩稳定增长的价值股。另一方面美股的投资者结构发生变化,机构投资者尤其是保险和养老基金占比提升,保险和养老金低风险偏好的特点促使他们倾向于长期稳定的价值投资。

3) 此外无风险利率是趋势性行情的因素,非漂亮50崛起与破灭的原因。无风险利率的下行是1970-1972年美股上涨的主要原因之一,但其并不是漂亮50崛起与破灭的原因。

2.2. 走向覆灭:高估值如何土崩瓦解基本面的判断不能脱离估值,起飞也需要克服地心引力。高估值是漂亮50重要特征。横向与纵向来看,1972年底漂亮50的估值已难以被盈利所消化,出现了泡沫。

1)横向比较漂亮50与标普500PE,从1970年6月开始漂亮50PE涨幅逐渐高于标普500,这是市场为其业绩稳定性和成长性给予的估值溢价。但至1972年12月漂亮50PE已高达标普500PE的2.41倍。

2)纵向来看,从1971年3月至1973年10月漂亮50 PE均在10年均值加一倍标准差以上。至1972年12月PE达到46.15的高位,已接近10年均值加两倍标准差。

我们认为,漂亮50的估值破灭有以下两大原因:

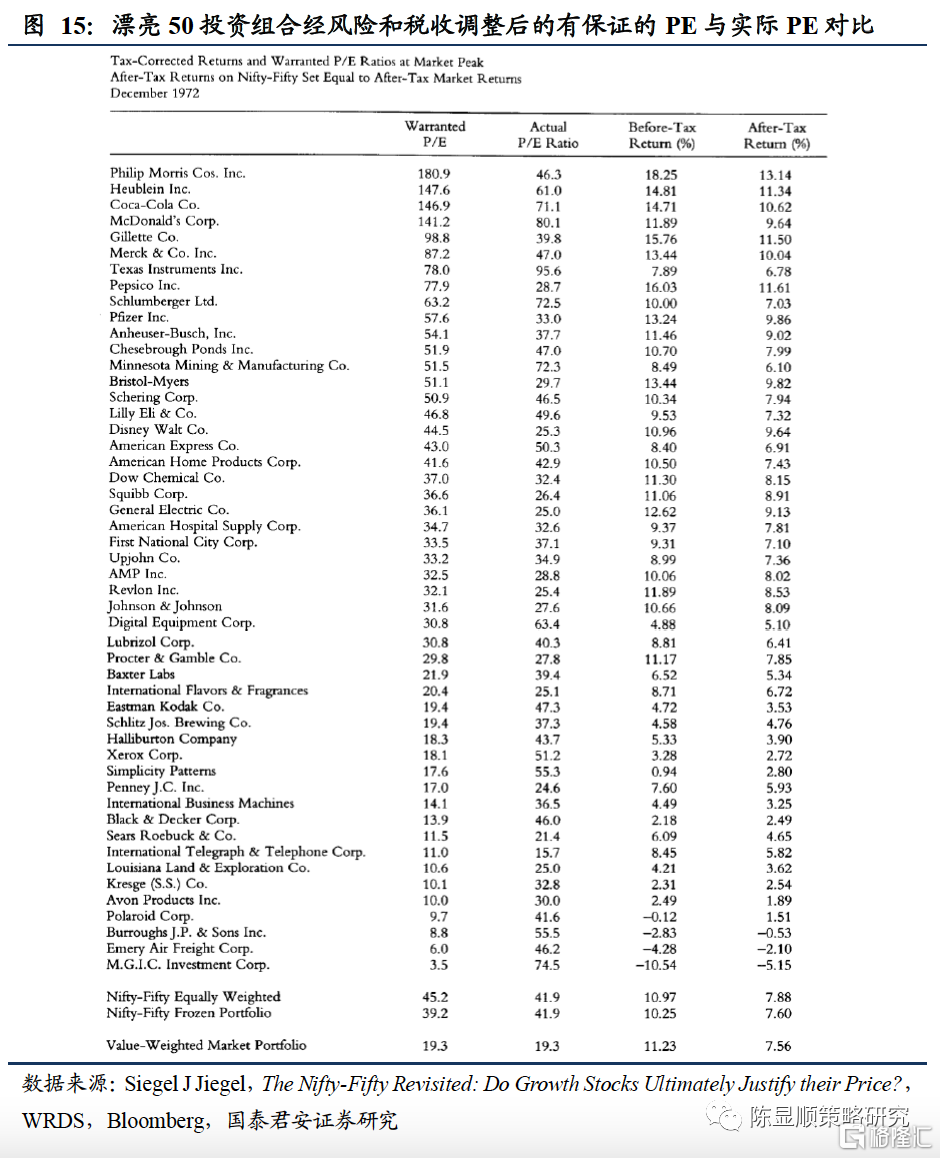

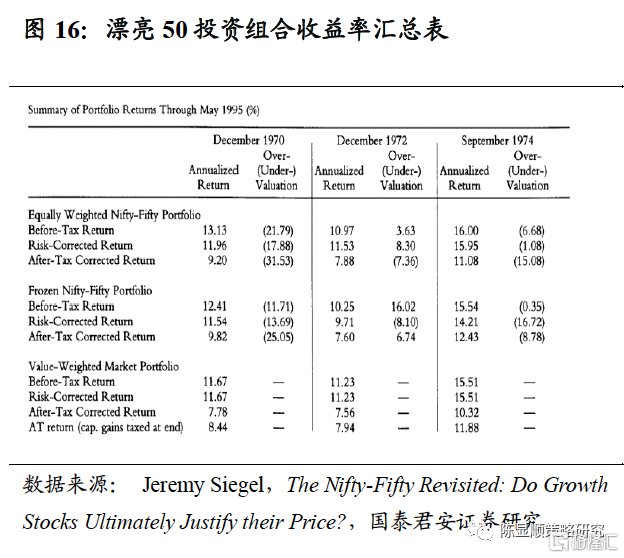

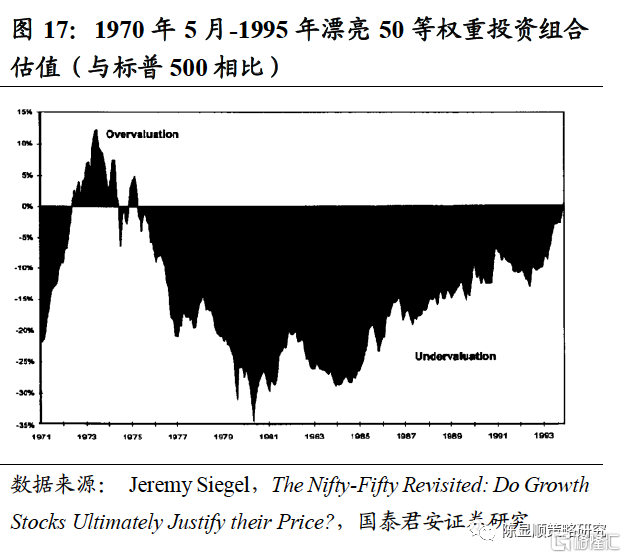

1)其估值本身已过高,盈利难以消化,在接近均值加两倍标准差时已经出现了明显的泡沫化,滞胀来临时泡沫轻易被戳破。后验视角来看,长周期下漂亮50在行情顶峰时或许并未有明显估值泡沫。对于漂亮50的估值问题,沃顿商学院教授Jeremy Siegel在Journal of Portfolio Management中发表了一篇名为The Nifty-Fifty Revisited: Do Growth Stocks Ultimately Justify Their Price? 的文章,其中指出在1972年漂亮50行情中,其股票虽被高估但高估幅度很小。Jeremy Siegel教授站在1995年利用漂亮50公司已知的盈利和成长表现,计算得到1972年漂亮50处于高峰时期的有收益保障的PE(Warranted PE),发现部分公司确实被高估,如宝丽来等,但部分公司甚至应有更高倍数的PE,比如麦当劳、可口可乐等。通过构建漂亮50投资组合,发现即使是在1972年漂亮50顶峰时期,每月动态调整的漂亮50等权重投资组合,其有保证的PE为45.2,而实际PE仅为41.9,漂亮50甚至应拥有更高倍数的PE。因此其认为漂亮50在1972年底的估值处于合理区间,并未被高估。但不可否认的是,1972年行情顶峰时漂亮50估值在短周期内出现极致演绎。1972年底市场情绪达到了极点,《福布斯》杂志对漂亮50做出了如下评论:“漂亮50行情就像荷兰郁金香泡沫一样,源于一时的风潮与狂热的投资者和基金经理,人们都存在一个错觉,即这些公司好到不管付出多少钱,其不可阻挡的增长都会让你摆脱困境。在当时人们不会想起,可能没有哪一家规模较大的公司,其市值能够超过正常收益的50倍。”随着市场情绪的持续高涨,漂亮50估值在接近均值加两倍标准差时已经出现了明显的泡沫化,1972年12月漂亮50PE已高达标普500PE的2.41倍,纵向来看1972年12月漂亮PE达到46.15的高位,已接近10年均值加两倍标准差。漂亮50估值在短周期内出现极致演绎,随着滞胀来临泡沫被轻易戳破。

2)市场整体盈利出现拐点导致投资者下调漂亮50未来的盈利预期,是其估值泡沫破灭的催化剂。漂亮50原先的估值溢价是因为其业绩在动荡经济中的稳定性与成长性,但是当经济迎来严重滞胀,即使是龙头企业其盈利稳定性也无人能保证。所以当市场盈利出现拐点时,即使漂亮50的盈利仍能继续保持,但人们对漂亮50的盈利预期已下调,轻而易举地戳破了估值泡沫。Jeremy Siegel在论文中亦指出,相较漂亮50的估值泡沫而言,更为重要的是当冲击来临时人们丧失了对好股票的信心,从而导致此后漂亮50被严重低估长达数年。1976年后,漂亮50盈利进入恢复期,到了1978年1月份已经恢复到了暴跌前的水平,但是估值不仅没有恢复还处于继续下跌的趋势。因为到了70年代后期,市场风格发生了变化,投资者开始偏好小市值公司,美股市场迎来了小盘股行情。Banz在1981年就此提出了我们所熟知的“小市值溢价”。

3

科技革命引领小市值风格迎风起

科技小市值引领小市值风格迎风起。“漂亮50”的辉煌于1974年落下帷幕,美股70年代的下半场由“科技小市值”主导。1974年美国经济出现严重滞胀,经济衰退、股市大跌,自1975年开始市场有所回升。在第三次科技革命来临和企业重视科技创新的背景下,市场风格切换至成长股的小市值行情,并一直持续到80年代初。在70年代末的全面滞胀时期,“科技小市值”更是逆势上涨,背后的根本原因是其具有强势的产业逻辑与超预期的成长性,经济起起落落,但成长势不可挡。

3.1. 美股70年代的下半场由小市值主导

“漂亮50”的辉煌于1974年底暂告段落,美股70年代的下半场由小市值主导。我们计算1975-1980年全部美股的累计涨跌幅,统计累计涨跌幅排名前100的个股。从市值分布来看,小市值个股的占比远高于大、中市值。累计涨跌幅排名前100的个股中有66支个股的市值分位数位于全部美股的前50%,仅有2支个股的市值分位数位于90-100%。若以小市值股票的市值分位数为前60%、中市值股票为60-90%、大市值股票为90-100%的划分来看,上述100支累计涨跌幅领先的个股主要属于小市值。

3.2. 第三次科技革命催生成长股的小市值行情

从行业分布来看,1975-1980年累计涨跌幅排名前100的个股主要聚集于科技、周期和医药板块。从累计涨跌幅排名前100的个股的行业分布的绝对数量来看,周期遥遥领先,能源子行业最多。这100支累计涨跌幅居前的个股有65支个股属于周期板块,而科技板块亦有22支。细分到一级行业,累计涨跌幅排名前100的个股主要分布于能源、信息科技和工业,能源行业有38支,信息科技和工业分别有22支和20支。但若考虑行业个股总数量的差异,进一步从这100支个股在各自行业的数量占比来看,行业格局发生明显变化,科技较周期优势明显。从数量占比来看,我们可以观察到格局发生了明显的变化,12.6%的科技股在1975-1980年累计涨跌幅排名前100,7.7%的医药股在1975-1980年累计涨跌幅排名前100,均较周期板块的占比明显领先。此外消费股仅有1.2%的消费股的累计涨跌幅排名在前100。一级行业中,能源行业受益于石油危机,有29.2%的个股在70年代后5年的累计涨跌幅排名位于前100,此外信息技术和医疗保健等一级行业均有较高比例的个股累计涨跌幅排名位于前100。 同时我们进一步观察到,累计涨跌幅排名前100的个股中科技股以小市值风格为主。在新技术革命来临和企业重视科技创新的背景下,市场风格切换至成长股的小市值行情。

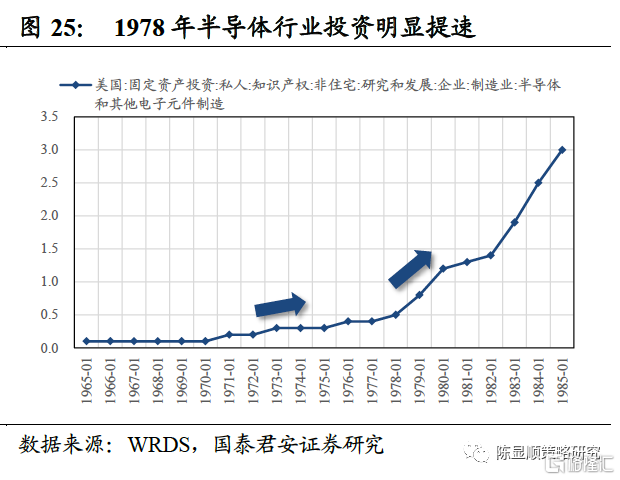

第三次科技革命引燃科技成长板块。20世纪70年代初,第三次科技革命(新技术革命)加速推进,这是人类文明史上继蒸汽技术革命和电力技术革命之后的又一次重大飞跃,它以原子能、电子计算机、空间技术和生物工程的发明和应用为主要标志,涉及信息技术、新能源技术、新材料技术、生物技术、空间技术和海洋技术等诸多领域。在第三次科技革命的催化下,以英特尔公司(创立于1968年)为代表的科技小市值公司迅速崛起,此外还有微软公司(创立于1975年)、苹果公司(创立于1976年)、甲骨文公司(创立于1977年),而至今在世界范围内,它们仍在人们的生活和工作中扮演重要的角色。从政府产业政策助力走向市场需求爆发,半导体行业引领科技小市值行情。60年代以前,电子技术刚刚起步,美国国防部作为美国半导体市场上最大的客户,对其半导体供应链安全十分关心。因此其对半导体供应和技术安全提出了很高的要求,比如“第二来源”策略要求美国国防部采购的任何芯片至少由两家公司生产;该策略还将采购和技术转让联系起来,要求贝尔实验室等大型研发部门公布技术细节并许可其他公司使用该技术。政府的需求确保了试验在财政上是可行的,而技术转让条例确保了大公司和小公司之间分享取得的进展。这种工业政策方针鼓励创新,确保小公司能够获得国内大规模生产创新设计的机会,同时允许大公司获得大规模生产这些创新设计的好处。“第二来源”策略加快了创新步伐,并使新技术迅速遍及整个行业。然而,到20世纪60年代末,该行业发展得如此之快,以至于政府采购已变得相对不重要,此时国防军事采购只占不到1/4的市场,商业客户和私营公司成为了更重要的采购商。在商业应用的推动下,1970年成为了美国半导体产业的一个黄金时代,小型公司和大型公司并存,MOSIC、微处理器、DRAM等新发明将整个行业推向了新的高度。

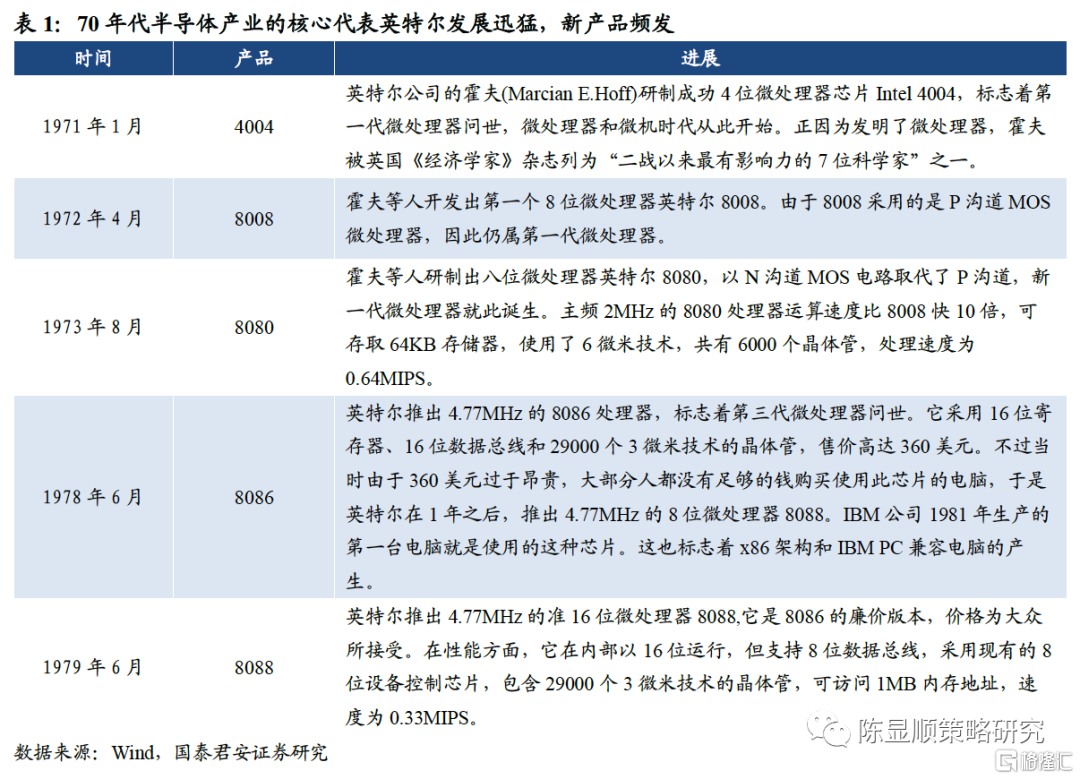

70年代半导体产业的核心代表英特尔发展迅猛,新产品频发。1971年1月,英特尔推出世界上第一款商用计算机微处理器4004,也是人类历史上第一枚通用芯片,标志着微处理器和微机时代从此开始。1973年8月诞生的新一代微处理器英特尔8080运算速度提升了10倍,4.77MHz的8086在五年后作为英特尔第三代微处理器问世。由于人们无法负担拥有8086芯片计算机的高昂价格,英特尔在1979年6月推出其廉价版本8088,同时成为了IBM PC的大脑,意味着x86架构和IBM PC兼容电脑产生。1980年,英特尔、数字设备公司和施乐联合开发以太网,简化了计算机间的通信。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员