今日新能源股开盘大涨,锂矿概念大幅高开,其中宁德大涨5%,华友钴业高开6%,盘面继续强势,并快速冲击涨停封板。

数据来源:富途

消息面上,华友钴业昨日发布业绩预报,预计2021年净利润37-42亿元,同比增长217.64%-260.56%,预计扣非净利润37.9-42.9亿元,同比增长237.2%-281.68%。

其中,Q3净利润为9亿元,预计Q4为13.31-18.31亿元,环比增长47.9%-103.4%,2020年Q4净利为4.54亿,同比增长193%-303%。

此番业绩大超机构预测的平均值31.59亿元,今日盘面的表现是实至名归。

数据来源:同花顺

公司表示,本次业绩预增主要是由于公司产品高端化、产业一体化的经营战略实施取得了突出成效。

2021年新能源锂电材料需求持续快速增长,公司主要产品产销量增加,产品销售价格也不断上涨,盈利能力大幅提升。

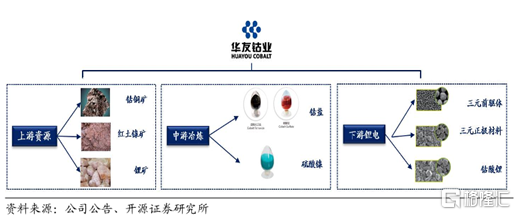

目前公司在锂电产业链上的三大业务板块均有布局,重点是上游锂钴镍铜矿产资源和下游锂电正极材料。

截至中报华友披露的收入构成中,钴产品占26.99%,三元产品占19.44%,铜产品占17.31%,贸易占36.03%,而镍产品只有0.22%。

为了弥补自身在镍资源自供的不足,公司与青山集团合作开发印尼华越项目以及4.5万吨高冰镍项目。

去年年底,华越镍钴的6万吨/年镍金属湿法冶炼项目已投料试产成功,华友占58%的权益,今年一旦实现出货,公司业绩将得到进一步释放。

作为国内钴业龙头,华友在2018年率先开始转型布局锂电产业链,与LG化学、POSCO合资布局正极材料项目。

目前华友在上游资源和三元材料领域,与容百科技、当升科技等高镍头部展开深度合作,并通过收购巴莫,已经实现钴镍资源、冶炼加工、三元前驱体、锂电正极材料到资源循环回收利用的新能源锂电产业生态闭环。

在磷酸铁锂领域,公司收购了圣钒科技,后续将增加公司在磷酸铁锂材料的布局,同时还与合纵、兴发等企业强强联合,有助于发挥各自在资源、技术及产业链等方面的优势。

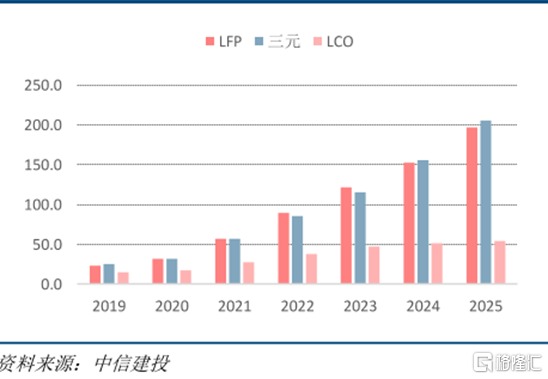

磷酸铁锂电池的装机占比一路追赶三元电池,去年磷酸铁锂的装机量开始出现反超,而且从产量来看,磷酸铁锂已经超过了三元。

在三元正极龙头地位得到巩固的情况下,同时加大磷酸铁锂路线的布局,华友在正极材料领域的地位将进一步加强。

乘联会最新数据显示,12月新能源乘用车零售销量达47.5万辆,同比增长128.8%,全年新能源车零售298.9万辆,同比增长169.1%。

2021年新能源车渗透率达到了14.8%,明显高于2020年的5.8% ,随着国内消费者对新能源市场认可度的大幅提升,预计今年新能源乘用车销量将达到550万辆,渗透率或超20%。

新能源车的持续火爆,锂电材料产业链供需关系依然紧张,未来国内外市场对正极材料的需求增长潜力依然很大。

不过,这里提示一些风险。

首先,正极材料企业正处于产能告诉扩张期,包括三元和铁锂材料企业都在积极布局扩产,但毕竟新能源车的渗透是循序渐进的,也有很大可能出现阶段性的停滞,一旦下游需求增速跟不上,就会出现产能过剩的情况。

其次,正极材料技术壁垒不高,各企业的产品相对单一,目前国内正极材料公司竞争格局比较分散,而电池龙头厂商均通过合资或自建的方式实施产业链一体化布局策略,投产正极材料,这也加剧了行业竞争。

另外,如果出现一个新的技术路线实现商业化,对现有的行业格局将造成重大动荡。

回到华友本身,自2020年以来公司业绩不断创新高,股价也翻了近5倍。而去年7月份股价创下历史新高,直至昨日回落近40%,目前市盈率也回落至44倍。

数据来源:富途

在去年年底,华友正式公告收购Arcadia锂矿100%股权,机构预测在达产状态下,Arcadia锂矿年利润有望达到2.5亿美元,约合16亿元人民币,对于华友来说具有较高的业绩增厚贡献。这也是此前市场给予其非常乐观估值预期的重要原因之一。

所以对比行业可比公司平均55-60倍左右的市盈率,目前华友的估值尚可。当然,未来华友能否持续吃到这一波新能源发展时代的红利,继续做大做强,还需要更多时间验证。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员