在供给不足、需求回升之下,叠加地缘冲突事件带来的供需重构,煤市将如何演绎?短期来看,我们认为煤价或受三因素推动:1)夏季用煤高峰期来临,需求或将走强;2)疫情逐步解封和稳增长逐渐发力,需求有望复苏;3)上游原料出口有望提振,对需求形成支撑。中长期来看,我们认为地缘冲突事件引发的全球能源供需格局重构,不仅导致短期内煤价高位运行,还可能抬升全球中长期煤炭使用成本,造成中长期煤价中枢上移。

摘要

全球煤炭需求增长稳定,海外供给原地踏步。海外地区投资偏少,供给增加潜力有限。2000年以来,全球煤炭需求增长基本稳定,增量由新兴国家拉动,欧美发达国家去煤进程较快,煤炭需求呈下滑趋势。煤炭供给增量也主要集中在中国、印度和印尼,欧美煤炭供给下滑明显。由于需求增长偏少,海外地区煤炭投资偏少甚至收缩,供给增长潜力相对有限。

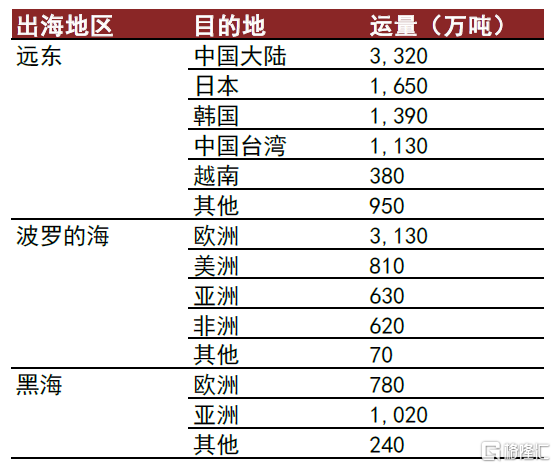

需求边际提升、供给不足推动海外煤价上涨。去年以来欧洲化石能源价格上涨明显,反映出当去碳过于激进,而非化石能源发电不理想时,化石能源需求边际增加而供给不足,导致供需矛盾加剧,推动价格上涨。

地缘冲突导致煤价进一步上行。受地缘冲突影响,欧盟、日韩等地计划停止采购俄罗斯煤炭,转向其他地区寻求进口,但由于多年以来海外产量基本平稳、投资偏少,其他地区供给难以在短期内满足新增的需求,导致全球煤炭供需偏紧局面加剧,煤价进一步上行。

供需格局重构或将抬升中长期煤炭使用成本。在配套设施不全、运力不足等因素制约下,我们认为全球煤炭供需重构短期难以实现,此外随着生产与消费地不再以最优方式配置、资源与资本脱钩,中长期煤炭使用成本或将抬升。

疫情影响国内需求,但后续保供压力仍存。受疫情影响,国内需求走弱,但随着疫情逐渐解封,复产复工推进,我们认为需求有望恢复,叠加夏季用煤高峰期逐渐来临,需求有望进一步回暖。此外,我们认为在稳增长逐渐奏效以及钢铁、电解铝等上游原料出口有望提振之下,煤炭需求有望得到进一步支撑。考虑到供给释放存在一定不确定性,进口仍面临较大压力,我们认为煤炭供需偏紧的情况可能再度出现。

风险

疫情对国内需求的冲击;海外能源供需紧张情绪明显缓解;欧洲经济衰退

正文

全球煤炭供给长期不足,俄乌冲突加剧供需矛盾

全球煤炭需求基本稳定,增量由新兴国家拉动,欧美发达国家用煤下滑

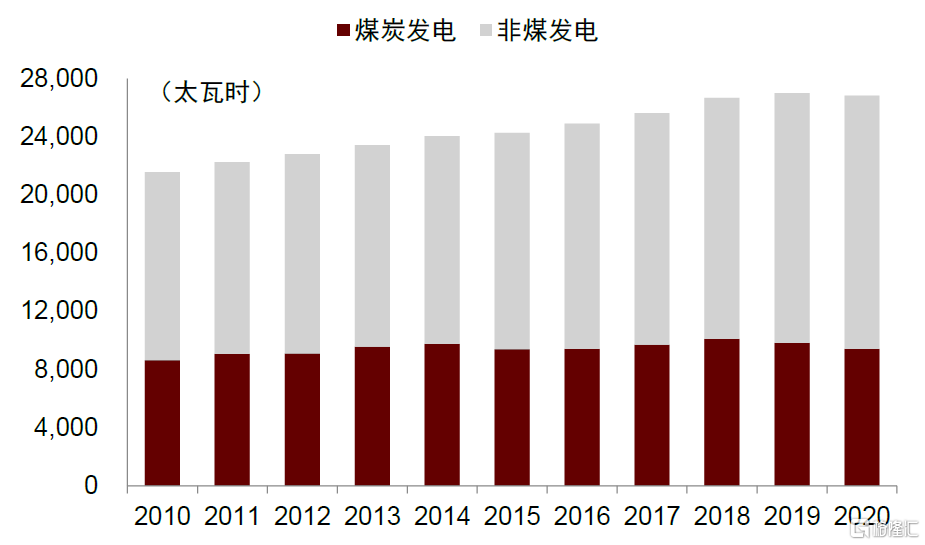

煤电需求基本持平,中印两国拉动增长,欧美下滑。全球总发电量由2010年的21,571太瓦时增加至2020年的26,823太瓦时,10年复合增长率为2.2%,但是煤电仅略增,2020年全球煤电发电量为9,421太瓦时,较2010年仅增长787太瓦时,10年复合增长率仅0.9%。这主要是由于中国、印度等新兴国家煤电增长的同时,欧美发达国家和地区的煤电需求收缩。2020年亚太地区煤电较2010年水平增加2,454太瓦时,其中中国和印度合计贡献了近9成的增量(中国:68.6%;印度:19.6%)。而同期欧洲、北美地区煤电为575、899太瓦时,较2010年水平分别下滑了441、1,216太瓦时,10年复合降幅达5.5%、8.2%。

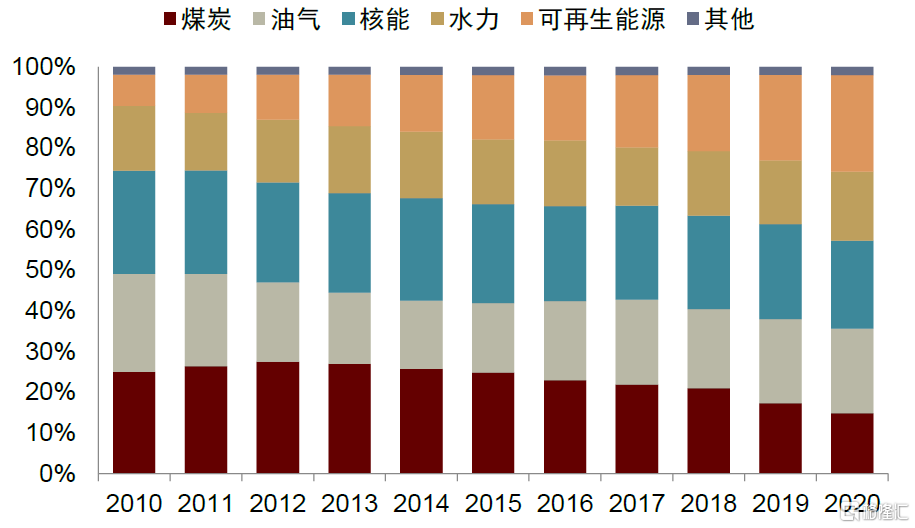

欧洲可再生能源及水电占比超40%。从电力结构变化中我们看到,欧洲地区能源转型的力度较强,近10年可再生能源发电占比提升了16ppt至2020年的24%,而同期化石能源发电占比则下滑13ppt至36%(2020年欧洲煤电、油气、核能、水电、可再生能源占比分别为15%、21%、22%、17%、24%)。

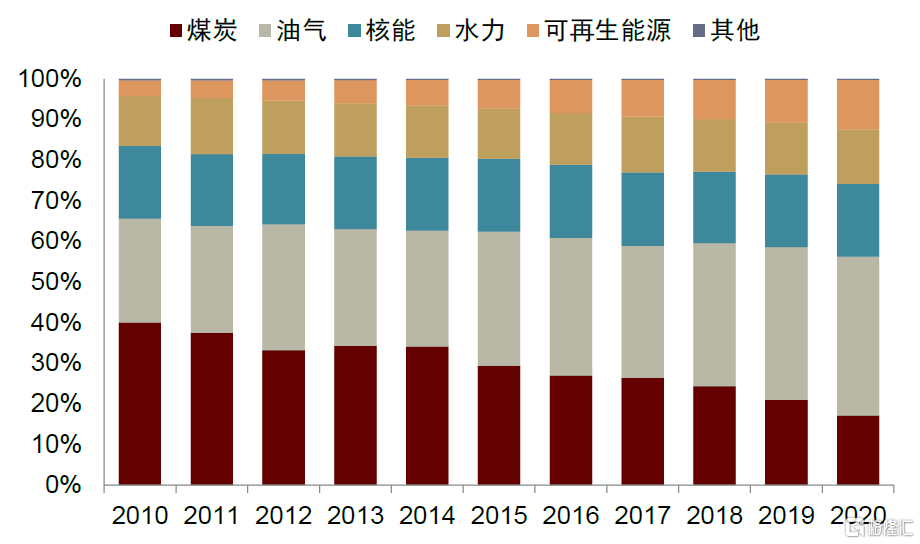

北美可再生能源及油气发电占比均有增长。北美地区近10年可再生能源发电占比提升了8ppt至12%,同时得益于页岩油气资源禀赋及开采技术提效,北美油气发电也有所增长,占比由2010年的26%提升至2020年的39%(2020年北美煤电、油气、核能、水电、可再生能源占比分别为17%、39%、18%、13%、12%)。

可再生能源发电和水电存在不稳定性。在减排去碳的大背景下,向非化石能源转型是大势所趋,但气候变化尤其是近年来频发的极端天气则深刻地影响着可再生能源等非化石能源发电的稳定性以及安全性。风力、光伏、水力等能源发电深受天气状况扰动。核能发电虽然稳定,但由于核电经济性及安全性等原因,其调峰能力相对较差。化石能源发电更加稳定,油气发电调峰能力强,其次为煤电。

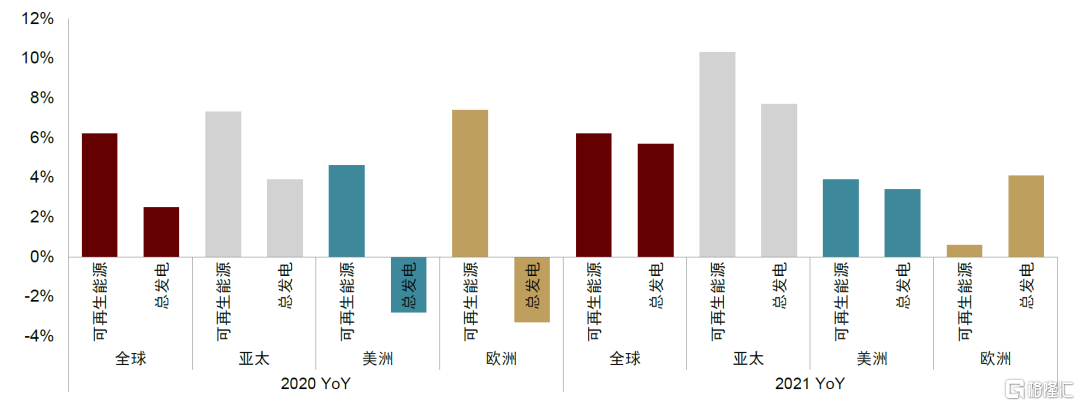

去碳不能一蹴而就,能源供给的稳定和安全也尤为重要。根据IEA统计,2021年欧洲发电量同比增长4.1%(vs. 2020YoY -3.3%),但受极端天气影响,可再生能源发电同比仅增长0.6%(vs. 2020YoY 7.4%)。据Eurostat统计,2021年欧盟27国发电量同比增长4.2%(vs. 2020YoY -4.2%),但风力发电同比下滑2.4%(vs. 2020YoY +8.5%),水电也同比下滑了0.9%(vs. 2020YoY +8.4%)。在此背景下,欧洲对发电更稳定的化石能源的需求提升,但由于天然气供给紧张,部分关停的煤电机组因此不得不重启以缓解发电成本压力。欧洲能源结构体系面临的矛盾也为我们提供启示,即在能源转型发展的同时需要充分权衡供应稳定性和安全性,避免因去碳而导致能源供给紧张,进而威胁能源安全。

图表:全球电力需求平稳增长,但煤电需求基本持平

资料来源:BP,中金公司研究部

图表:亚太新兴国家煤电增加明显,欧美煤电下滑

资料来源:BP,中金公司研究部

图表:欧洲化石能源发电占比已下滑至40%以下,水电及可再生能源发电占比超过4成

资料来源:BP,中金公司研究部

图表:北美可再生能源及油气发电占比增加,煤电比重下滑明显

资料来源:BP,中金公司研究部

图表:2021年欧洲地区发电回升,但可再生能源发电不足

资料来源:IEA,中金公司研究部

全球煤炭产量原地踏步

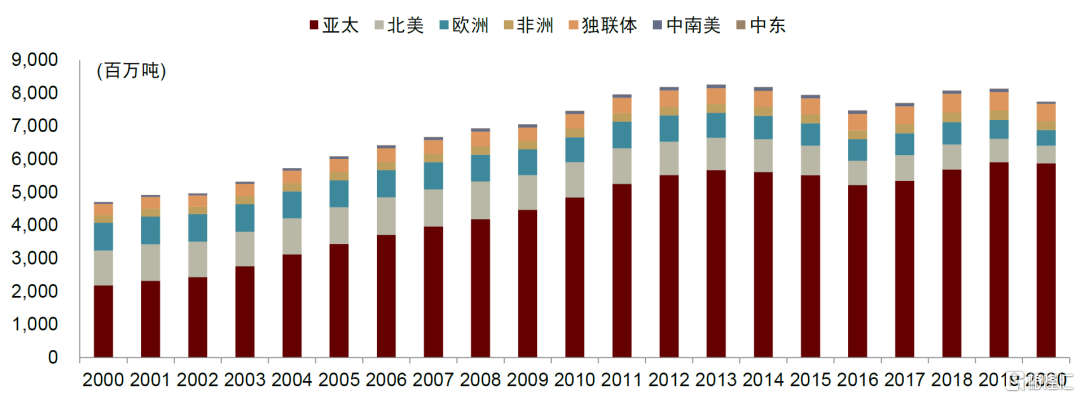

过去20年全球煤炭产量增长较稳定,增速相对较快的阶段主要集中在前10年。2000-2020年全球煤炭产量由47.1亿吨增加至77.4亿吨,20年复合增长率为2.5%,煤炭增量主要集中在前10年,2010年全球煤炭产量较本世纪初产量增幅达58.5%,10年复合增长率为4.7%,而随着产量增长较快的亚太等地增幅放缓、以及欧美等地煤炭需求下行,2020年全球煤炭产量较10年前的产量水平仅增加3.8%(剔除疫情影响,2019年产量较2010年也仅增加9%),10年复合增长率仅为0.4%。

过去10年中国以外地区的煤炭产量下滑。2000-2020年中国以外地区的煤炭产量由33.2亿吨增加至38.4亿吨,20年复合增长率仅0.7%,最近10年的产量更是出现下滑,10年复合增长率为-0.5%。

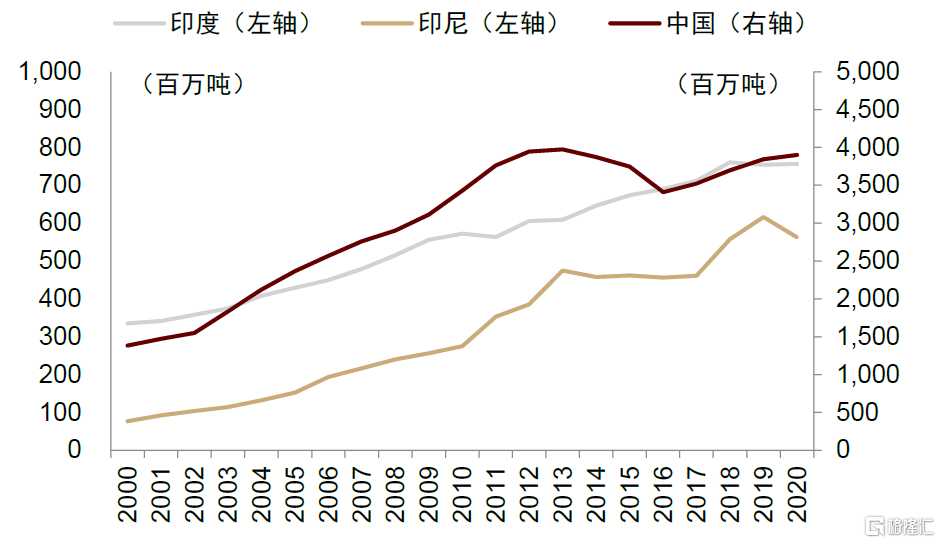

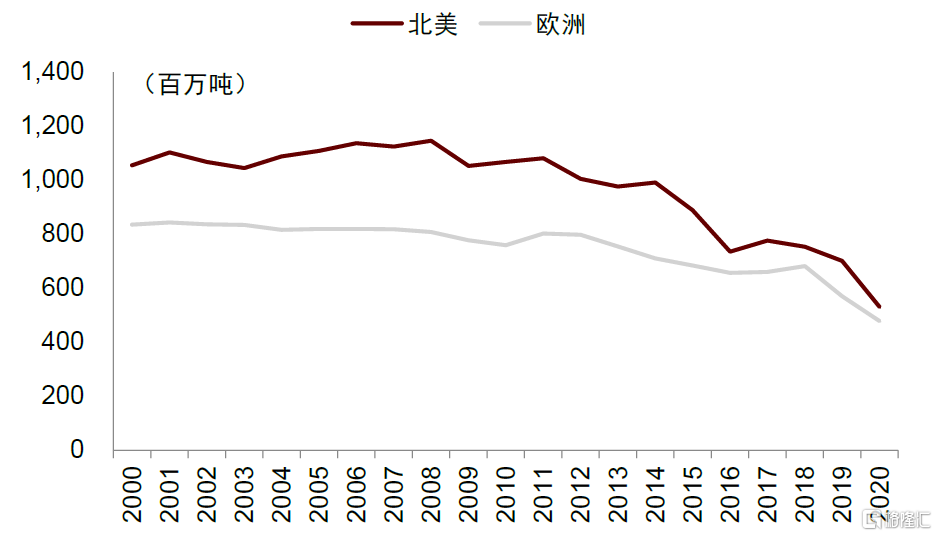

煤炭增量主要集中在中国、印度和印尼,欧美减量明显。从结构来看,2020年亚太地区煤炭产量为58.8亿吨,较本世纪初产量增幅达168%,20年复合增长率为5.1%,产量占全球的比重由47%提升至76%。其中,中国、印度和印尼产量增幅较大,三者合计贡献了20年来亚太地区煤炭增量的93%(中国:68%;印度:11%;印尼:13%),2020年三者合计占亚太地区总产量的比重达到89%。由于煤电需求的减少,欧洲、北美煤炭产量明显下滑,产量由2000年的8.3、10.5亿吨降低至2020年的4.8、5.3亿吨,20年复合降幅分别为2.7%、3.4%,两地产量占全球的比重也由2000年的18%、22%降低至2020年的6%、7%。

图表:全球煤炭产量(分地区),2000-2020年

资料来源:BP,中金公司研究部

图表:亚太地区中,中、印、印尼煤炭产量增长较多

资料来源:BP,中金公司研究部

图表:欧美煤炭产量下滑

资料来源:BP,中金公司研究部

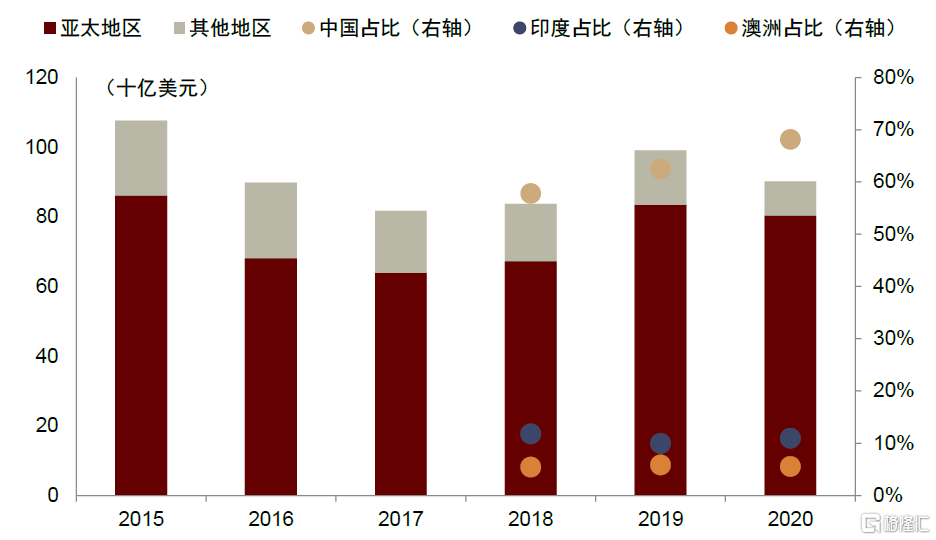

全球煤炭投资偏少,近年存在回升迹象,但主要由中国贡献,亚太其他地区相对稳定,亚太地区外的煤炭投资则是呈下滑趋势。近年来,相较历史峰值,全球煤炭投资偏少。亚太地区以外的煤炭投资更是呈下滑趋势,也一定程度反映出行业在需求难有明显增加的情形下变得更加保守。而亚太地区的煤炭投资虽然近几年有增加,但增量主要来自中国,澳洲、印度等地的煤炭投资增长偏少。在此背景下,我们认为中国以外地区的煤炭供给增长潜力可能相对有限。

图表:亚太地区煤炭投资有回升,全球整体呈收缩

资料来源:IEA,中金公司研究部

注:1)占比指该地投资占全球投资的比重;2)IEA以2019年美元汇率计价

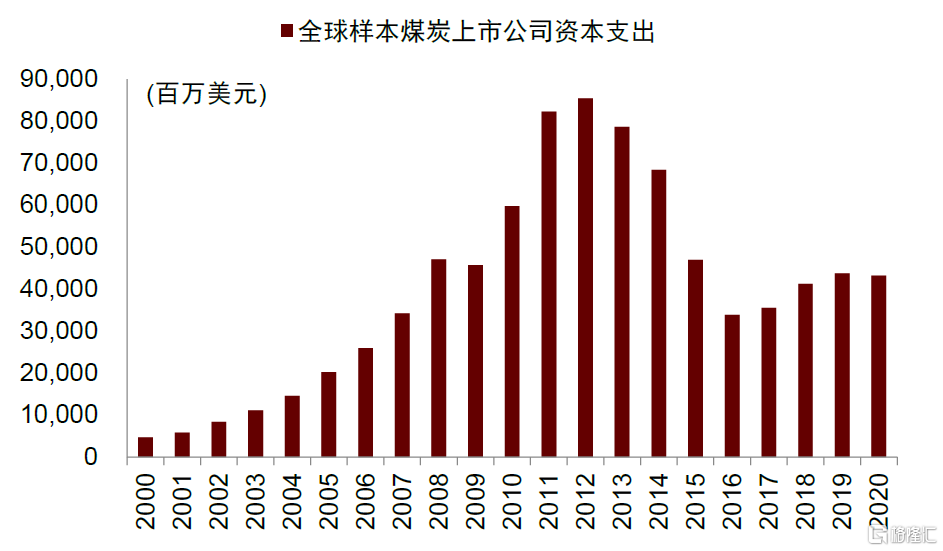

图表:样本煤炭公司资本支出体现了投资收缩趋势

资料来源:彭博资讯,中金公司研究部

注:样本取自全球 210 家煤炭上市公司数据

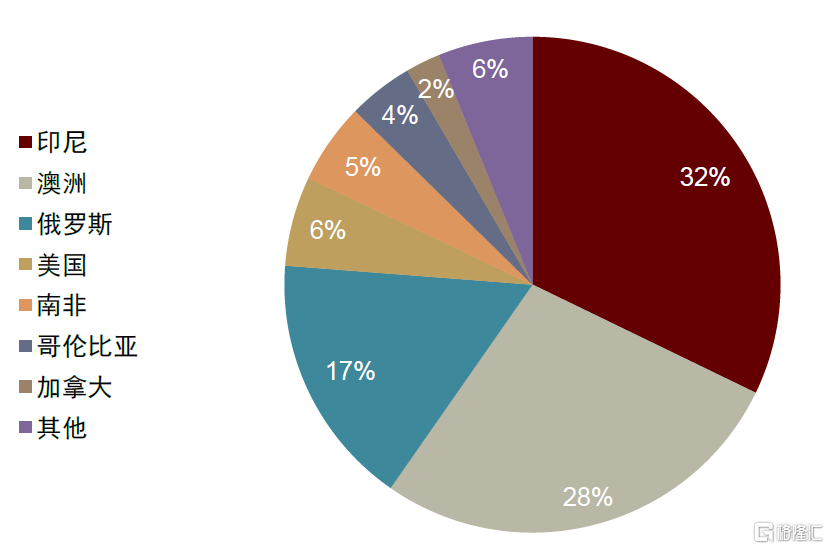

澳、印、俄为全球最大的煤炭出口国,印尼、俄罗斯煤炭出口地位提升,澳洲相对稳定。全球煤炭贸易市场中,主要出口国包括印尼、澳洲、俄罗斯、美国及南非等,2021年前五大出口国出口量合计占全球煤炭总出口量的比重约为87%。近年来,印尼、俄罗斯出口地位提升,占全球出口量的比重由2000年的14.3%、6.9%提升至2020年的26.8%、17.8%。而澳洲出口量提升,但出口占比基本保持在30%左右。具体来看,2021年动力煤出口中,印尼、澳洲、俄罗斯、南非和哥伦比亚为前五大出口国,占比分别为41%、20%、18%、7%、5%。澳洲、美国、俄罗斯、加拿大和蒙古为前五大焦煤出口国,出口占比分别为53%、14%、12%、8%、7%。

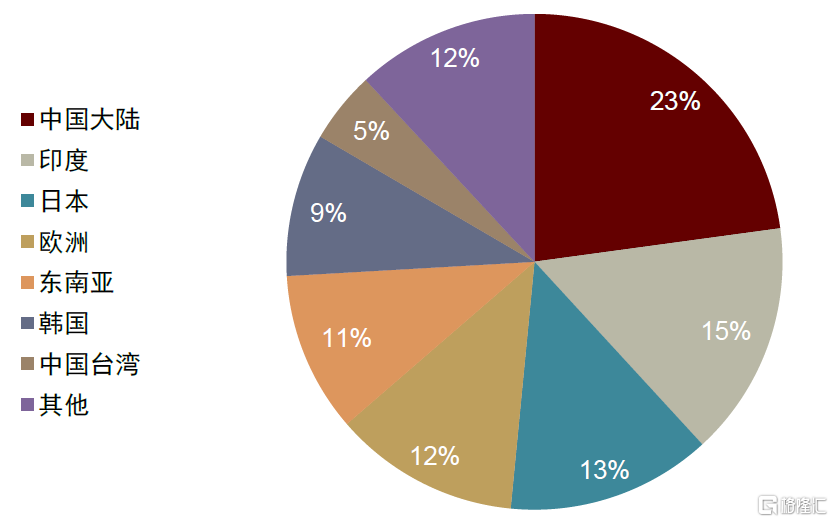

中、印、日、欧、东南亚对进口煤炭需求较大,欧洲仍存在刚性进口需求,中国由净出口国转变为净进口国。2021年前五大煤炭进口地区进口量合计占全球总进口量的74%。过去20年,虽然欧洲煤电需求下行,煤炭产量下滑,但仍保持对煤炭的刚性进口(2020年欧洲进口量较2000年下滑13%;剔除2020年疫情影响,2019年欧洲进口较2000年增加了14%)。此外值得注意的是,中国则由本世纪初的煤炭净出口国逐渐变成了净进口国并跃居为全球最大的煤炭进口国,作为全球最大的消费国,进口成为了中国煤炭供给的重要补充。

图表:全球煤炭主要出口地区分布,2021年

资料来源:IEA,中金公司研究部

注:2021年数据为IEA预估

图表:主要出口地区中,俄罗斯、印尼煤炭出口增长较快,俄罗斯逐渐成为主要出口地区

资料来源:BP,中金公司研究部

图表:全球煤炭主要进口地区分布,2021年

资料来源:IEA,中金公司研究部

注:2021年数据为IEA预估

图表:中印煤炭进口需求提升最为明显,欧洲进口需求呈下滑趋势

资料来源:BP,中金公司研究部

供给不足的情况下,俄乌冲突加剧供需错配

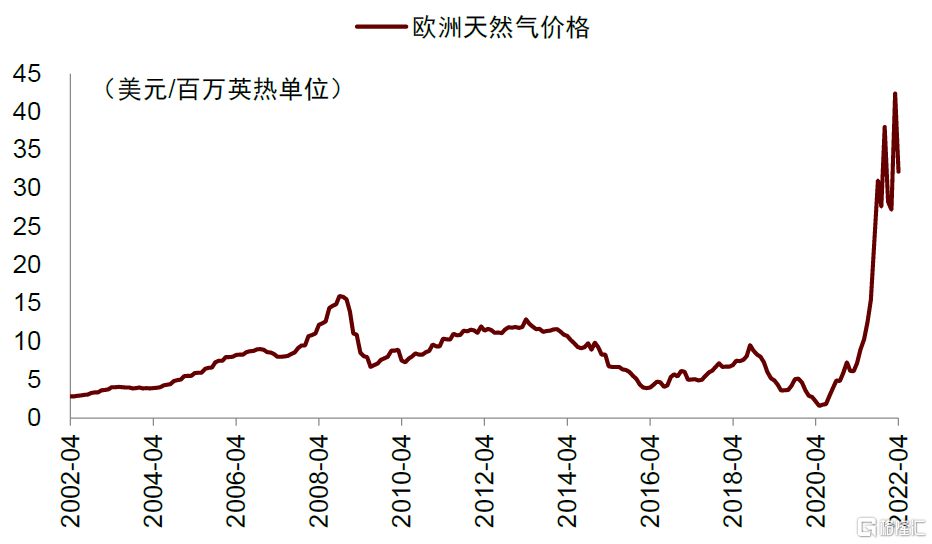

煤炭供给长期不足,但需求仍有刚性增长。如前文所述,由于可再生能源发电受到极端天气扰动,欧洲需要其他更稳定的能源补足缺口,化石能源的保障作用凸显。化石能源消费方面,欧洲主要依赖天然气,但在天然气供给紧张下,气价飙涨,气价较煤价的溢价进一步拉大,导致欧洲部分地区不得不选择重启煤电机组缓解气电成本压力[1],煤炭需求边际提升,推动库存去化。但由于长期以来煤炭供给增量不足,煤炭供需矛盾加剧,推升煤价上涨。

图表:欧洲天然气价格飙升

资料来源:万得资讯,中金公司研究部

图表:欧洲天然气较煤炭溢价

资料来源:万得资讯,IHS McCloskey,中金公司研究部

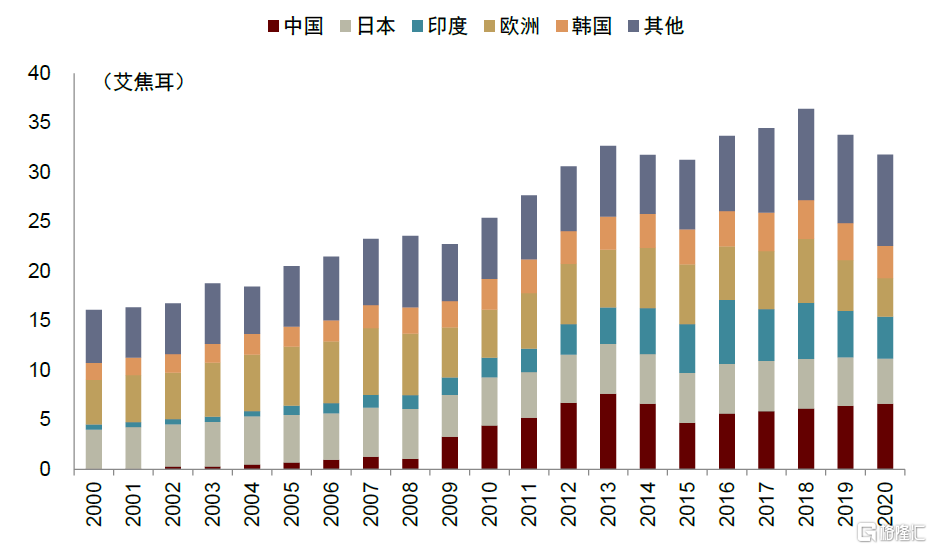

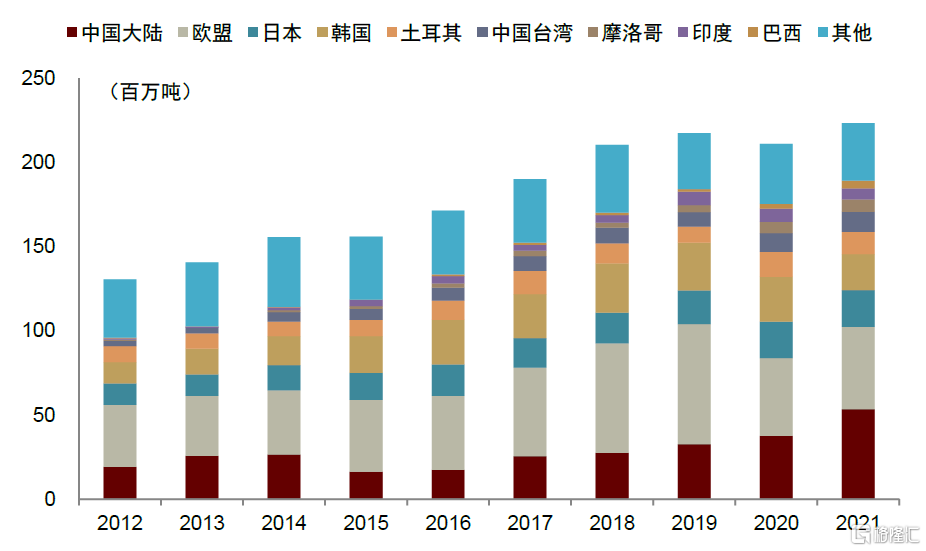

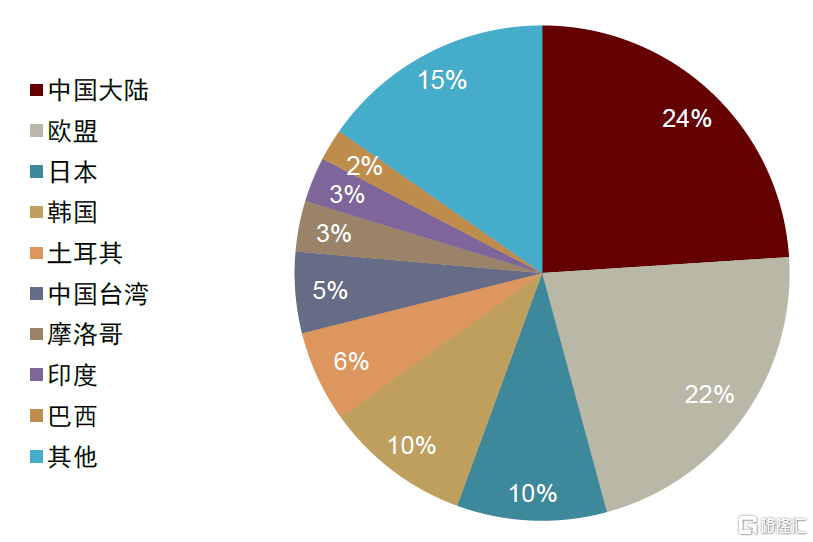

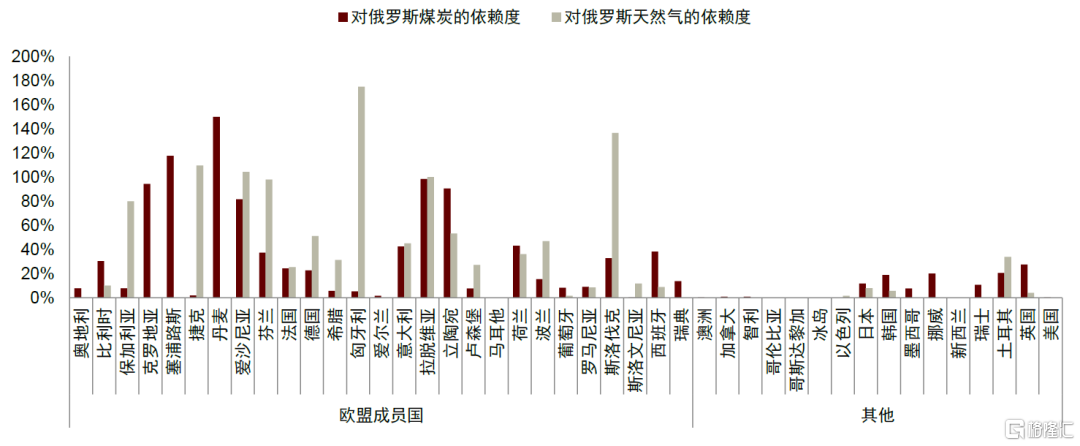

在供需本就偏紧的情形下,俄乌冲突是导致煤价进一步上行的导火索。俄罗斯是全球第三大煤炭出口国,近年来在国际贸易煤市场中的重要性逐渐提升,煤炭出口量由2012年的1.3亿吨逐渐提升至2021年的2.2亿吨。在俄罗斯煤炭的出口目的地中,中国大陆所占比重近年来持续提升,2021年占俄出口煤总量的24%,其次为欧盟(21.8%)、日本(9.8%)、韩国(9.6%)及土耳其(6.0%)。由于地缘冲突影响,欧盟及日韩等地计划停止采购俄罗斯煤炭,转向印尼、澳洲、南非、北美等其他地区寻求进口渠道,但由于多年以来海外煤炭产量基本平稳、煤炭投资偏少,其他地区的供给也难以在短期内满足突然新增的需求,导致全球煤炭供需偏紧的局面进一步加剧。

图表:俄罗斯煤炭出口量呈增长态势

资料来源:IHS McCloskey,中金公司研究部

图表:俄罗斯煤炭出口目的地分布,2021年

资料来源:IHS McCloskey,中金公司研究部

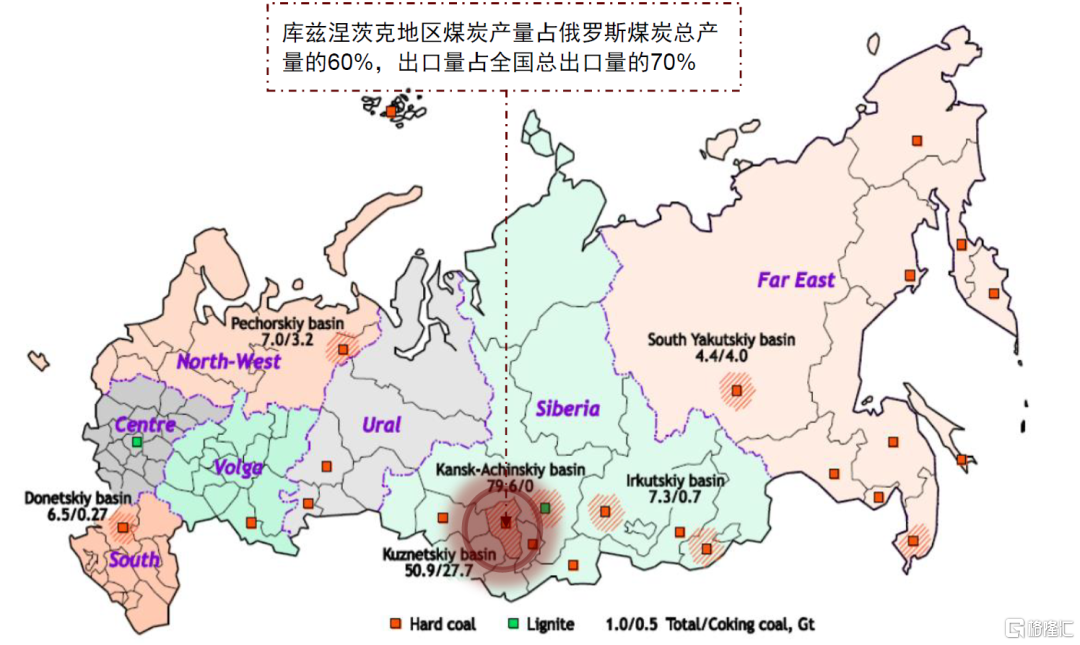

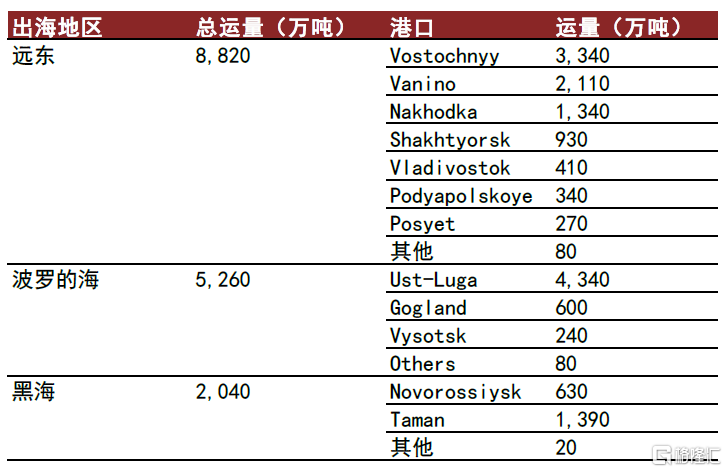

全球煤炭供需重构面临运输成本和运能问题,短期可能难以实现。俄罗斯煤炭资源主要集中在西伯利亚地区,该地的Kuznetsk库兹涅茨克(又名Kuzbass库兹巴斯)煤田产量占俄罗斯全国总产量的60%,该地出口量占全国总出口量的70%[2]。库兹涅茨克产地的煤炭向西运至毗邻欧洲市场的Ust-Luga鲁戈港需通过铁路运输约4,200公里,运至Vostochnyy东方港、Vanino瓦尼诺港等毗邻亚洲市场的远东港口的运距更长。我们认为即便是中国、印度等国增加俄罗斯煤炭进口,并减少从其他地区采购,从而推动全球供需格局重构并实现供需再平衡,也面临问题:1)运距远,物流成本较高。据IEA数据,2021年俄罗斯海运煤出口量约1.8亿吨左右,欧洲、远东地区港口出口量各占一半。若增加库兹涅茨克运至远东地区的煤炭运量,运输费可能需要翻倍才能保障运输公司盈利[3];2)运能短期内面临较大压力。据Banchero Costa数据,2021年俄罗斯从波罗的海和黑海出海的煤炭合计超过7,000万吨,其中运往欧美等地的煤炭超过4,500万吨。若该部分煤炭转运至亚洲地区,我们认为俄罗斯铁路运能短期内可能面临较大压力(俄铁年报显示[4],2020年煤炭主产区途经泛西伯利亚-贝阿铁路的运煤量为1.26亿吨,该铁路主线运能为1.44亿吨。虽然俄铁计划2024年将该线运能提升至1.8亿吨,但如果原本运往欧美等地的煤炭目前转向亚洲,我们认为铁路运力短期内可能面临较大压力)。

图表:俄罗斯煤炭资源主要集中在西伯利亚地区,其中主产区库兹涅茨克占全国产量及出口量的比重过半

资料来源:Global Methane Initiative,IEA (2009),中金公司研究部

图表:泛西伯利亚铁路和贝阿铁路途径俄罗斯煤炭主产区

资料来源:彭博资讯,中金公司研究部

图表:俄铁物流公司集装箱运输路线

资料来源:Russian Railways Logistics,中金公司研究部

图表:俄罗斯主要港口煤炭运量,2021年

资料来源:Banchero Costa,中金公司研究部

图表:俄罗斯海运煤主要目的地,2021年

资料来源:Banchero Costa,中金公司研究部

俄乌冲突的结束或许并不意味着煤价能回归原点

煤价可能伴随俄乌冲突的结束而回调,但回调幅度可能有限。我们认为俄乌冲突的结束,短期内可能压制煤价,主要是冲突引发的供需紧张情绪有望得到缓解。但是,即便在冲突发生之前,海外煤价也处于高位运行,我们认为这也反映了长期以来供给不足和刚性需求边际提升之间的现实矛盾。

图表:俄乌冲突前,海外煤价已处于历史相对高位

资料来源:IHS McCloskey,中金公司研究部

此外,我们认为俄乌冲突也可能改变中长期全球能源供需格局,而由此导致的供需重构、资源的时空间错配也将深远地影响全球煤价中长期的走势:

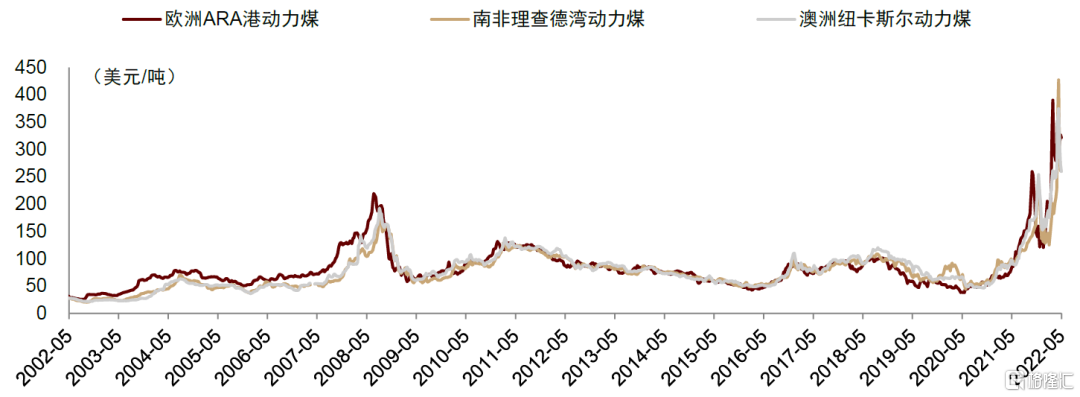

在经历去年能源危机以及今年地缘冲突影响后,欧洲主要国家可能更加审慎地考虑自身的能源安全和稳定性。目前,欧盟已制定加速能源转型的计划[5],我们认为这有助于其加强能源自给自足,摆脱对俄能源的依赖,但短期内仍难解决其自身能源供给存在一定不稳定性的问题。考虑到欧盟计划摆脱对俄罗斯天然气的依赖,我们预期欧盟天然气发电占比可能会出现一定程度下滑,其他能源供给或有进一步补足。同时,若欧盟考虑加速摆脱对俄天然气依赖[6],基于煤电的稳定性以及偏强的调峰能力,未来一段时间我们也许会看到欧洲部分地区的火电需求出现边际修复。

图表:欧盟对俄罗斯能源产品的依赖度较高

资料来源:IEA,中金公司研究部

注:数据基于2019年计算;部分国家依赖度超过100%主要由于:1)进口量用于储存,未完全消费;2)部分进口量为中转贸易

供需格局重构下,生产地和消费地恐难以最优方式配置,进而抬升中长期能源流通和使用成本。受地缘冲突影响,欧盟、日韩等地计划停止进口俄罗斯能源产品,或将破坏多年以来形成的稳定的供需格局和资源的最优化配置。例如,因运距增加导致的物流成本提升、因供需两方重新匹配导致的配套基建需求的增加,均可能变相提升能源流通和使用成本。

资源和资本脱钩,供给释放阻力可能加大。资源开采行业通常需要较大规模的资本投入,受地缘冲突影响,部分资本陆续撤出俄罗斯当地的资源开发项目,同时俄罗斯资源开采企业可能也将面临融资不畅的问题,我们认为这都将影响俄罗斯境内资源的开发进度,从而阻碍未来一段时间的供给释放。

国内需求短期受疫情影响,后续或仍有保供压力

疫情影响之下需求走弱,多因素推动下需求有望恢复

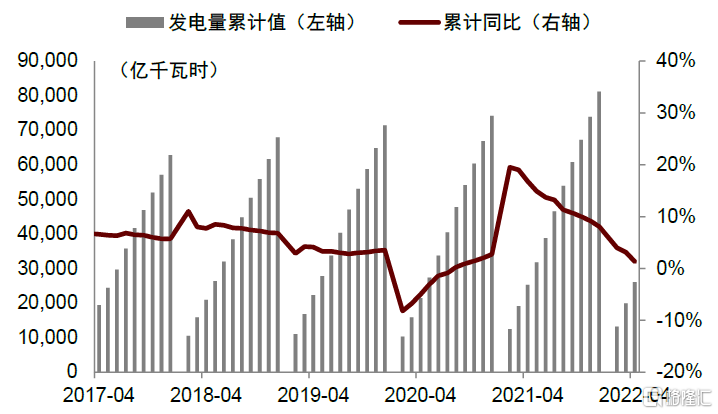

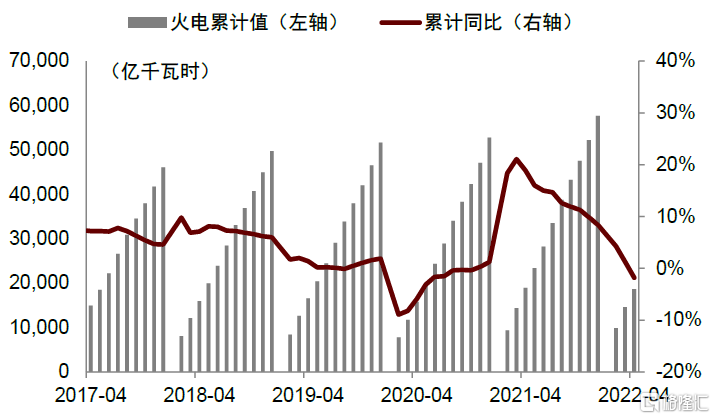

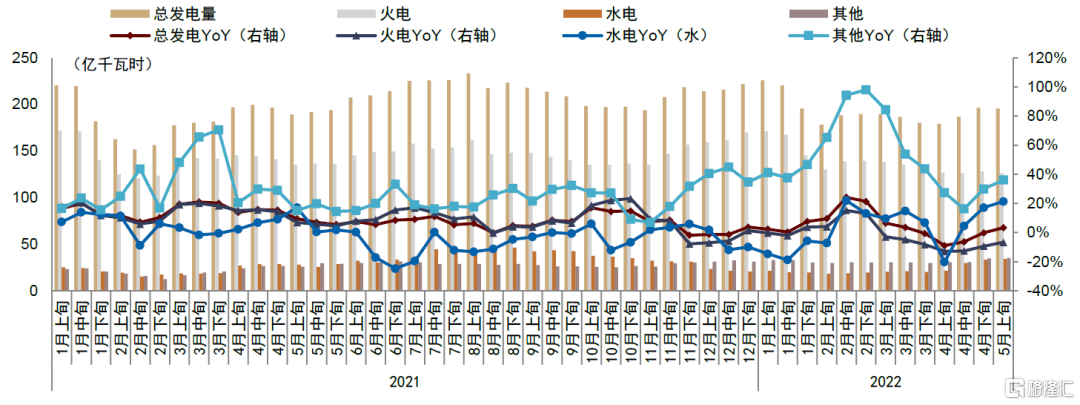

需求走弱,疫情对下游扰动明显。1-4月发电量同比+1.3%至26,029亿千瓦时,增速较上一期(1-3月)收窄1.8ppt。其中火力发电同比-1.8%至18,635亿千瓦时,增速较上一期(1-3月)收窄3.1ppt。水电/核电/风电/太阳能发电累计同比分别+14.3%/+5.4%/+6.8%/+14.8%。

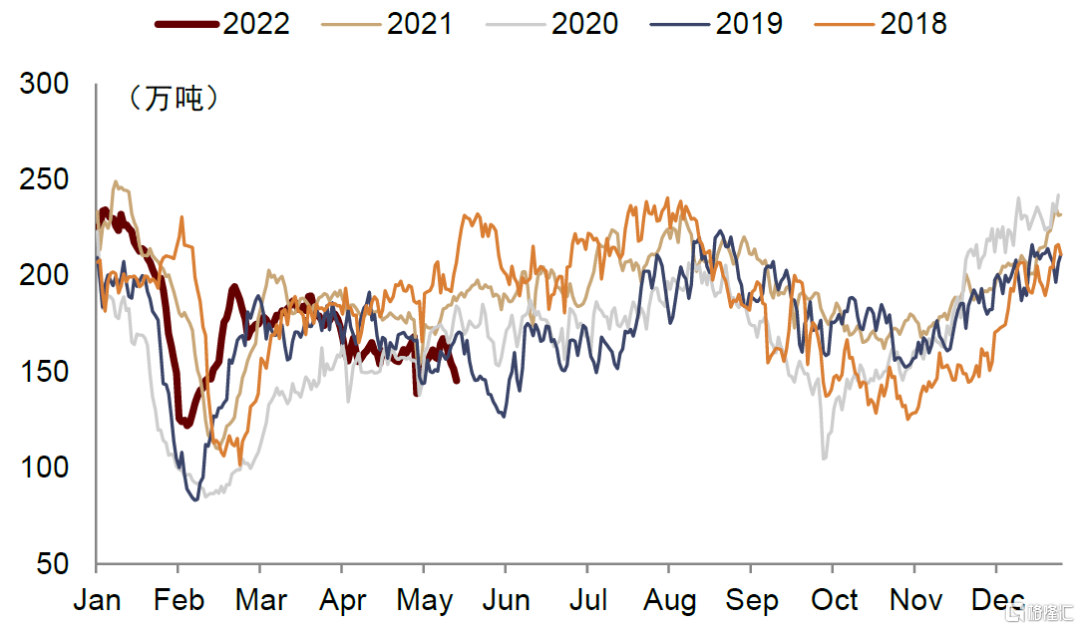

单月看,4月发电量同比/环比-4.3%/-9.2%至6,086亿千瓦时,火电同比/环比-11.8%/-14.5%至4,008亿千瓦时,水电/核电/风电/太阳能发电同比分别+17.4%/+0.9%/+14.5%/+24.9%,环比+14.0%/-6.5%/-6.6%/+9.9%。在疫情、传统淡季和来水情况较好三重因素的作用下,4月火力发电量明显回落。此外,我们观察到目前沿海电厂日耗已低于过去几年同期水平,库存不同程度回升,也反映出目前需求整体仍偏疲弱。

复产复工叠加迎峰度夏逐渐来临,需求有望好转。我们认为随着疫情逐渐受控,各地逐步解封,下游复产复工将稳步进行,需求有望逐渐回暖。此外,考虑到煤炭传统消费旺季逐渐来临,我们认为届时煤炭需求回升可期。

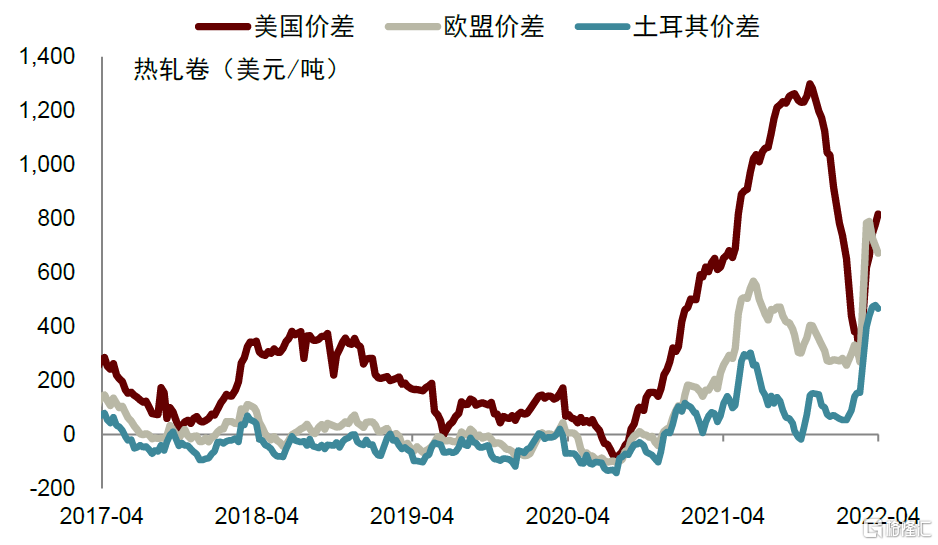

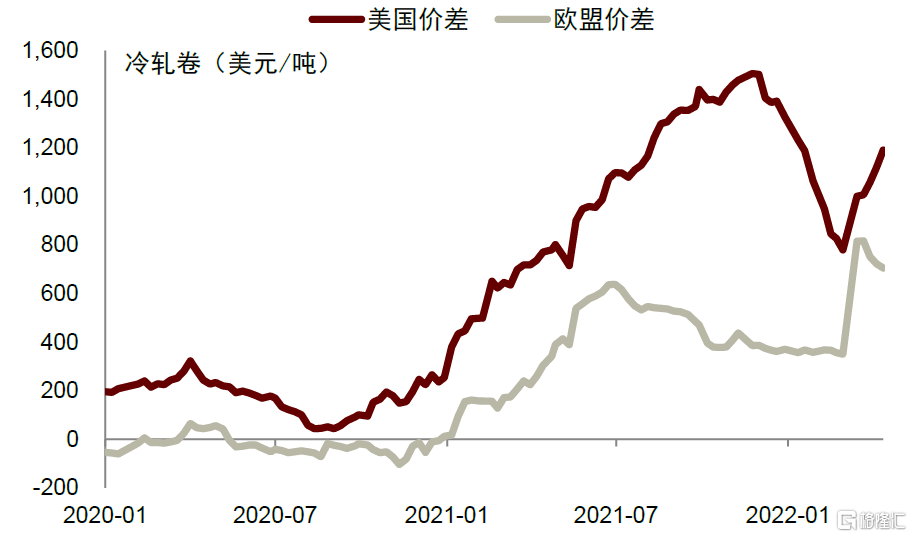

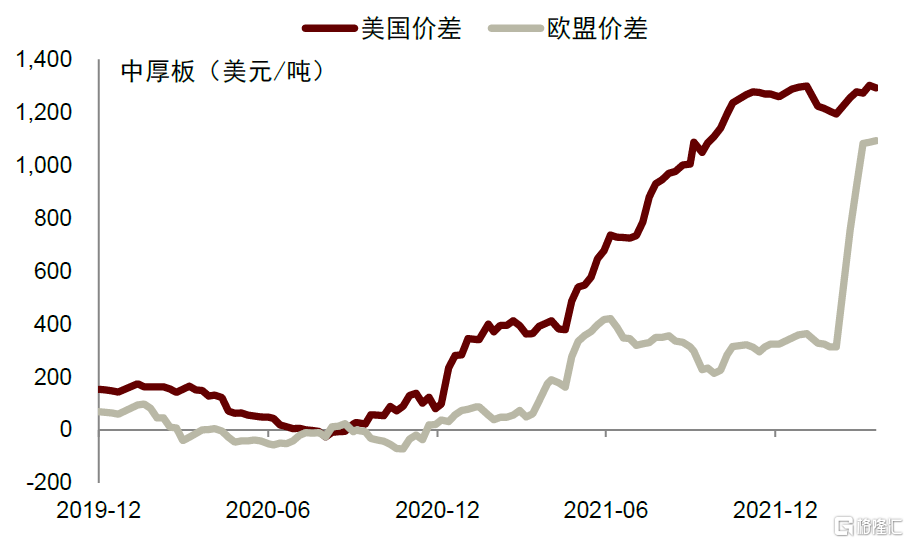

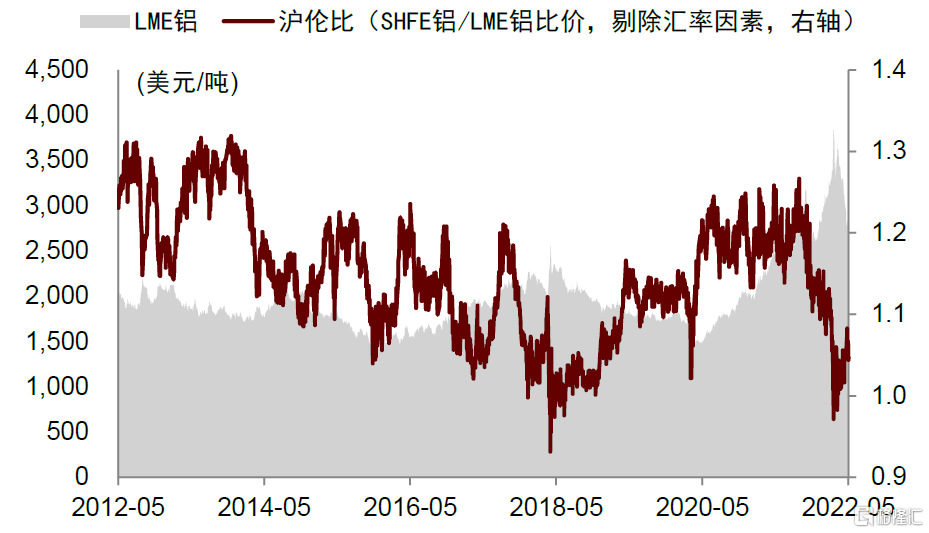

稳增长叠加上游原料出口提振,对需求形成进一步支撑。考虑到疫情等因素对经济的拖累,稳增长将更为紧迫,我们认为随着稳增长政策效果的逐步显现,需求有望得到进一步支撑。此外,目前上游原料出口存在套利机会,海内外钢材存在明显价差、沪伦铝比价处于相对低位。考虑到海外能源供需更为紧张,若海外原料企业在能源成本压力下进一步收缩供给,我们认为国内上游原料产品的出口需求有望得到进一步提振,从而支撑国内能源需求。

图表:发电量累计值

资料来源:万得资讯,中金公司研究部

图表:火力发电累计值

资料来源:万得资讯,中金公司研究部

图表:3月以来火电旬度日均发电量下滑

资料来源:CCTD,中金公司研究部

图表:沿海八省终端用户日耗煤量

资料来源:CCTD,中金公司研究部

图表:海内外热轧卷价差

资料来源:万得资讯,中金公司研究部

图表:海内外冷轧卷价差

资料来源:万得资讯,中金公司研究部

图表:海内外中厚板价差

资料来源:万得资讯,中金公司研究部

图表:沪伦铝比价处于相对低位

资料来源:万得资讯,中金公司研究部

国内供给有望提升,进口面临压力

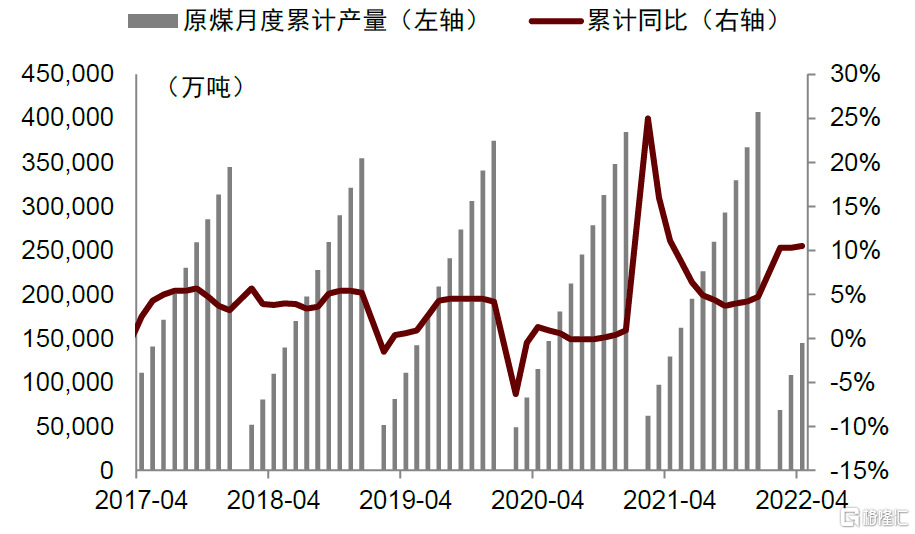

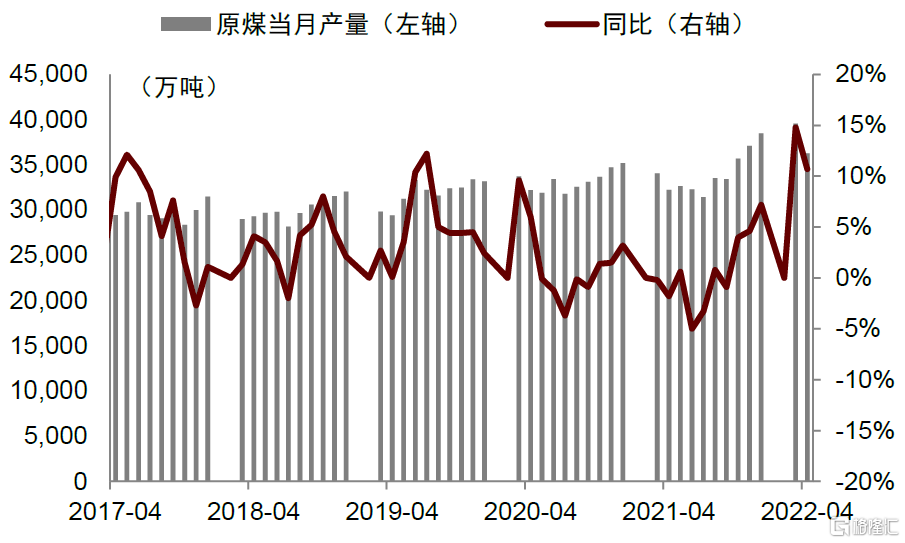

国内供给能力有望提升。1-4月原煤产量14.48亿吨,同比+10.5%。4月原煤产量3.63亿吨,同比+10.7%,日均产量较3月水平回落67万吨至1,209万吨。往前看,我们认为煤炭产量有望回升,主要基于:1)日产量要求维持高位。国家发改委在煤电油气运视频会议上,提到要将全国煤炭日产量增加至1,260万吨(去年12月、今年1-2月、今年3月的日均产量分别为1,241、1,164、1,277万吨);2)产能增加。国家发改委也提出要增加3亿吨的煤炭有效产能(其中新建、技改项目合计增加1.5亿吨,产能核增、停产停工煤矿复产、部分露天煤矿采取特殊措释放产能合计增加1.5亿吨)[7]。

大量产能加速投放下,煤矿生产安全面临压力,可能对供给释放形成扰动。今年以来煤矿安全事故接连发生,各产地相关部门陆续开展安全生产专项整治行动。安全事故频发也反映出在产能大幅投放下,由于安全治理需求增加等,煤矿安全风险一定程度提升。此外,在目前高煤价的诱导下,违法违规生产、持续超能力生产也是导致安全风险增加的重要因素。我们认为煤矿事故以及相应的问题整治仍将是扰动产能释放的不确定性因素。

图表:原煤累计产量

资料来源:万得资讯,中金公司研究部

图表:原煤月度产量

资料来源:万得资讯,中金公司研究部

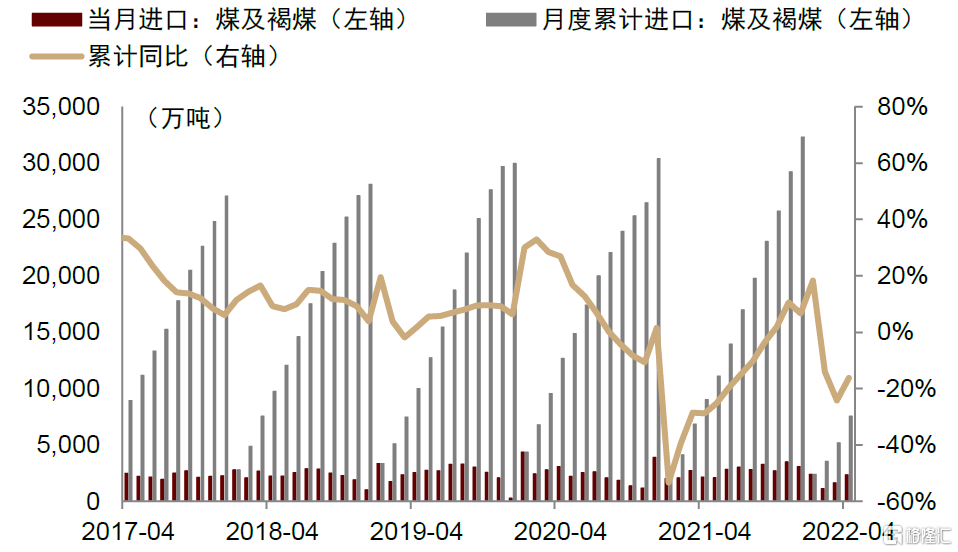

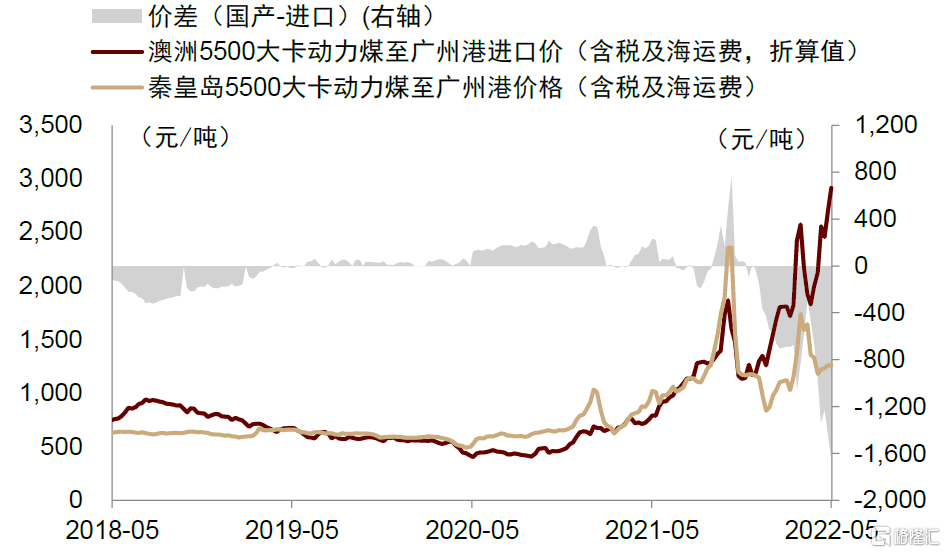

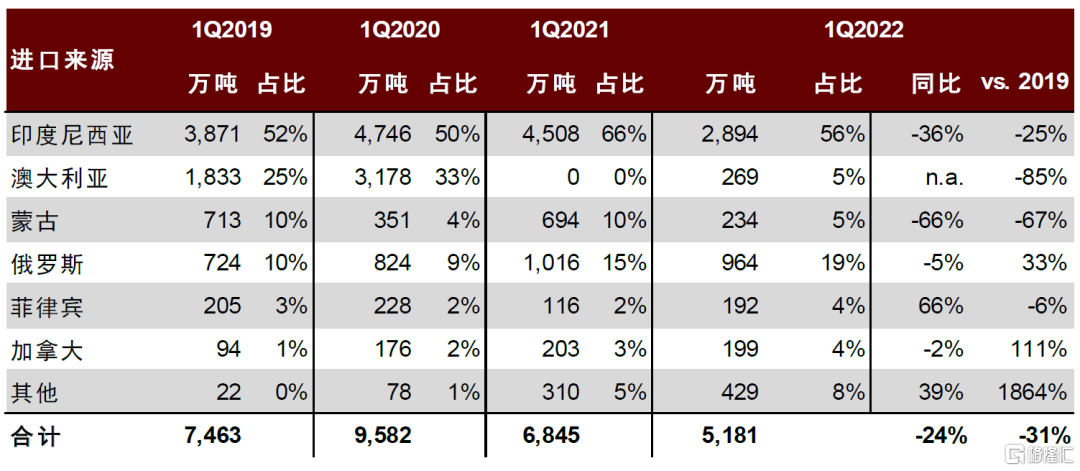

海外供需紧张之下,我国煤炭进口存在压力。1-4月煤炭累计进口7,540.6万吨,同比-16.2%。4月进口2,354.9万吨,同比/环比+8.4%/+43.4%。今年以来进口下滑的原因一方面是受印尼出口政策影响,当地煤炭出口量大幅下滑,1月出口量同比-65.3%,创该国自2014年1月以来的新低。另一方面是海外煤价高位运行,导致海内外煤价出现倒挂,削弱国内下游客户对进口煤的采购意愿。4月煤炭进口有所增加,我们认为主要原因可能是:1)俄罗斯煤炭未有明显溢价,进口量或有提升;2)下游担忧海外市场紧张加剧导致的恐慌采购等。但往前看,在全球煤炭供需格局重构的过程中,我们认为短期内海外煤价或继续保持高位运行,导致海内外煤价倒挂情况较难缓解。因此,我们认为国内煤炭进口可能仍面临较大压力。

图表:煤炭累计进口量下滑

资料来源:万得资讯,中金公司研究部

图表:海内外煤价倒挂

资料来源:煤炭资源网,IHS McCloskey,中金公司研究部

图表:受印尼出口政策影响印尼煤进口下滑,受疫情影响蒙煤进口下滑

资料来源:煤炭资源网,中金公司研究部

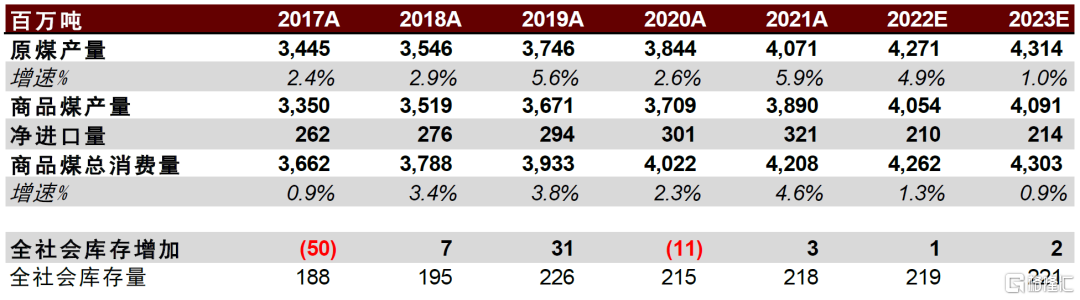

需求有支撑,供给仍有不确定性,煤炭保供压力仍存。展望后市,需求端,随着疫情逐渐解封和复产复工的进行,叠加夏季用煤高峰期临近,我们认为需求有望逐渐回暖。此外,我们认为随着稳增长政策逐步奏效,需求有望迎来支撑。同时,我们认为钢铁、电解铝等上游原料的出口有望提振,从而拉动能源需求。供给端,我们认为国内供给有望增加,但考虑到产能释放进度以及产出煤炭的平均热值存在下滑,国内供给增量对缓解供需偏紧的边际效果仍有待观察。进口方面,在海内外煤价持续倒挂等因素作用下,我们认为煤炭进口仍然存在压力。综上所述,我们认为在需求有望得到支撑,供给存在一定不确定性的情况下,煤炭供需偏紧的情况可能再度出现。

图表:煤炭供需平衡表

资料来源:煤炭资源网,中金公司研究部

风险提示

疫情对经济活动的影响较为明显,或导致需求增速超预期回落。3月以来我国发电情况不太理想,火力发电同比增速出现明显回落。在国内保供政策持续下,若需求在疫情等不确定性因素影响下出现超预期下滑,我们认为煤价可能存在回调压力。

若海外能源供需紧张的情绪明显缓解,煤价或有回调。地缘冲突是今年全球煤价进一步上行的导火索,若海外能源供需紧张的情绪随着地缘冲突缓和而得到明显缓解,我们认为届时煤价或回调。

欧洲经济较为脆弱,若出现明显衰退,煤价存在下行风险。受俄乌冲突和全球能源价格大幅上涨影响最大的欧洲地区面临较大的经济衰退风险。若欧洲发生经济危机,能源需求或出现超预期下滑,届时煤价或将下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员