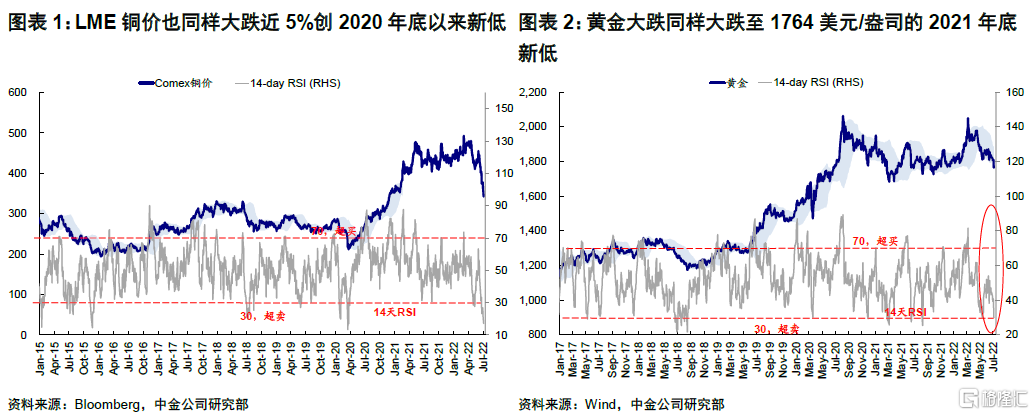

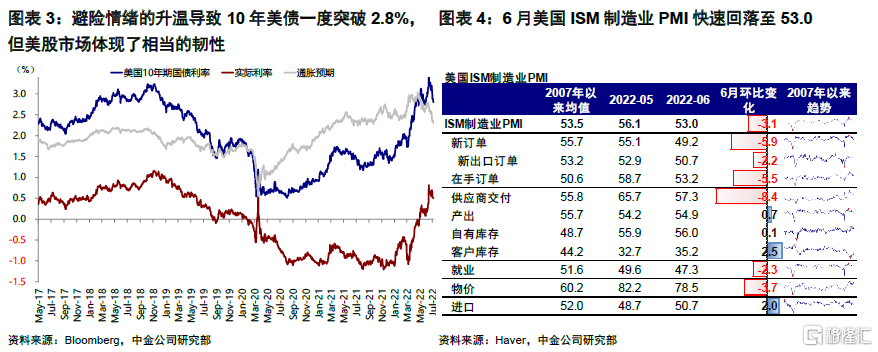

隔夜全球衰退交易再度升温,导致全球各类资产出现了剧烈的动荡。主要大宗商品全线大跌,布伦特油价大跌近10%逼近100美元/桶,为2022年5月以来的新低,LME铜价也同样大跌近5%创2020年底以来新低。与此同时,由于市场对于欧洲的衰退担忧相对更大(受欧元区数据偏弱以及欧洲天然气可能“断气”的担忧),因此导致欧洲股市大跌、欧元明显走弱,进而推高美元指数至106.6的2002年以来新高。在此背景下,黄金大跌同样大跌至1764美元/盎司的2021年底新低。美国方面,避险情绪的升温导致10年美债一度突破2.8%,但美股市场体现了相当的韧性,尤其是前期跌幅较大的成长风格的纳斯达克指数反而大涨1.75%。不过这与利率和增长预期下行阶段,成长股往往受益反弹的逻辑倒是一致。

综合来看,虽然我们无法判断短期这样一个剧烈的动荡有多少交易和情绪的成分,毕竟经过了昨天的波动后,主要大宗商品都已经明显逼近或进入超卖区间,但其反应的脉络与我们在《来自“衰退”的考验:海外资产配置月报(2022-07)》所分析的情形类似,即短期的衰退担忧可能继续成为影响资产表现的一个主线,这也是我们在7月的月报观点中对欧洲维持谨慎、同时判断美元有支撑、黄金可能继续承压的主要原因。

目前来看,衰退担忧很显然已经成为市场的焦点和交易主线,那么这如何作用到资产上?我们认为这涉及到衰退风险究竟有多大、以及衰退担忧影响资产表现渠道这两个问题上。

一、衰退风险有多大?方向上有较大可能;更重要的在于到来时间和深度

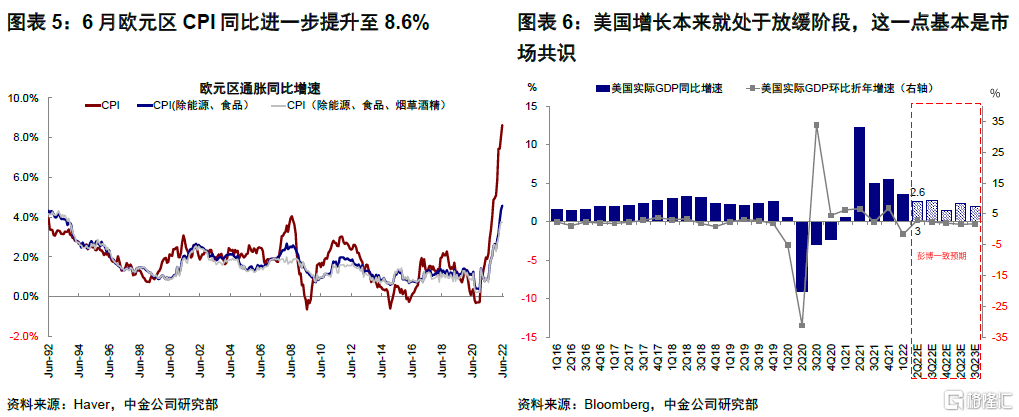

相比NBER有关衰退阶段的界定以及技术上两个季度GDP环比负增长的定义,近期市场的衰退担忧更多是来自一些月度高频数据明显走弱的放大,例如欧洲和美国的PMI都明显低于预期回落、同时欧洲6月CPI再度超预期上行等等,而并非基于很快就将进入衰退的充足证据,但这从市场预期的角度可能就已经足够。

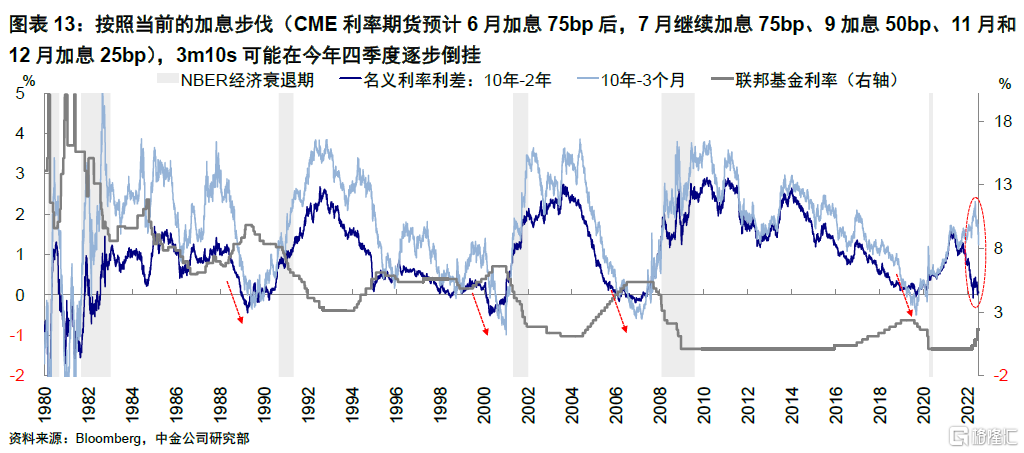

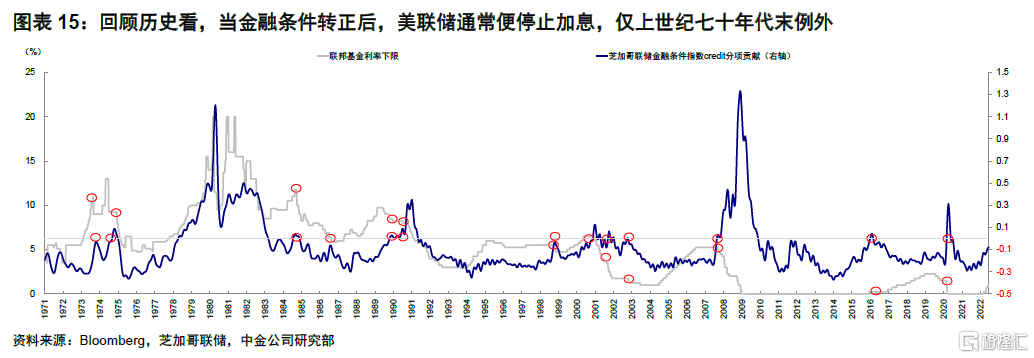

美国增长本来就处于放缓阶段,这一点基本是市场共识。在最终方向上,我们认为给定现在的紧缩力度和速度,衰退有较大可能,这是由本轮加息终点的幅度和速度所决定的。一方面,从目前的加息路径看,本轮加息终点联邦基金利率(3.75%)明显超出2.5%的中性利率(neutral rate),对应金融条件也将明显转正。另一方面,更重要的是,相比正常步幅的加息,当前过快的加息速度所带来的金融条件骤然紧张将会难免给需求带来更快的挤压,尤其是对利率敏感的部门,例如房地产和消费贷近期都明显降温,房贷利率的上行速度甚至超过2008年。近期,亚特兰大联储的GDPNow模型也明显下行进入负区间。

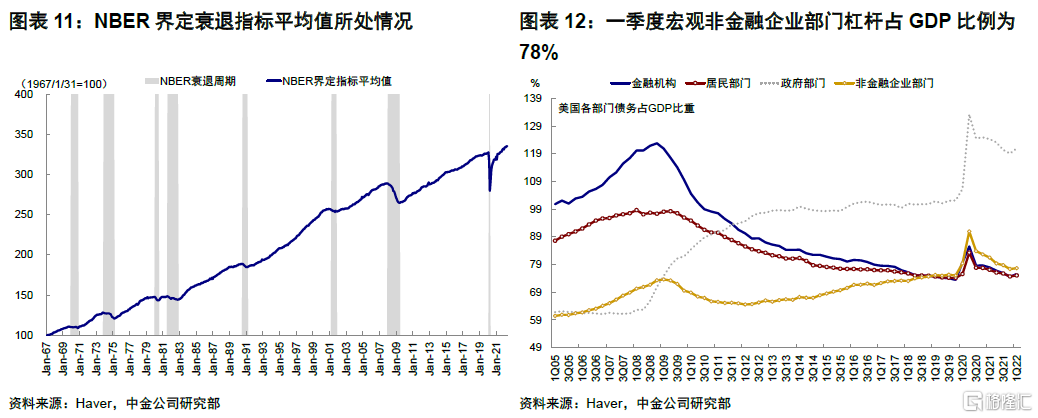

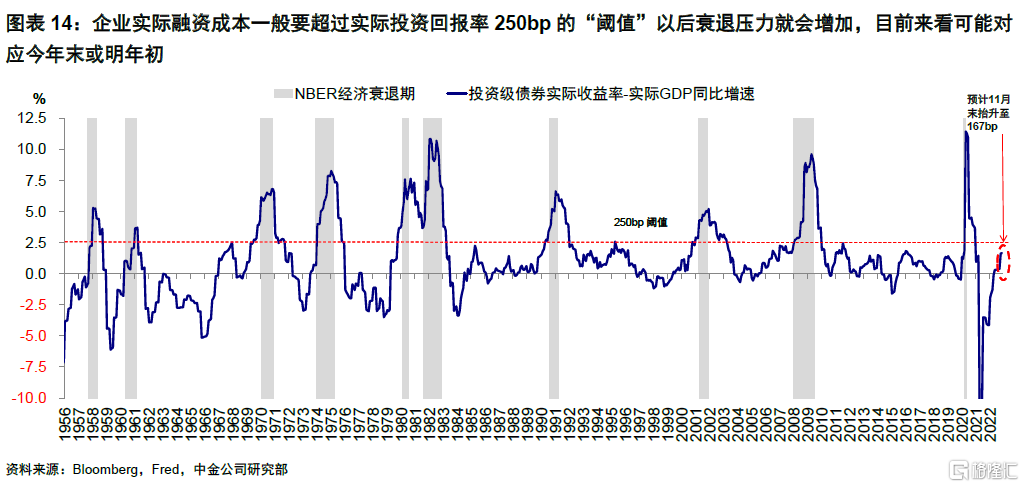

相比之下,到来的时间更为关键。我们通过金融条件视角,测算企业实际融资将会超过投资回报率的阈值,以及3m10s利差倒挂的时间,基本结论是衰退压力可能在年底和明年初逐渐增多。实际上,从NBER的界定衰退的主要指标来看,目前似乎也没有太明显的端倪。但是需要关注潜在衰退到来更早的风险。

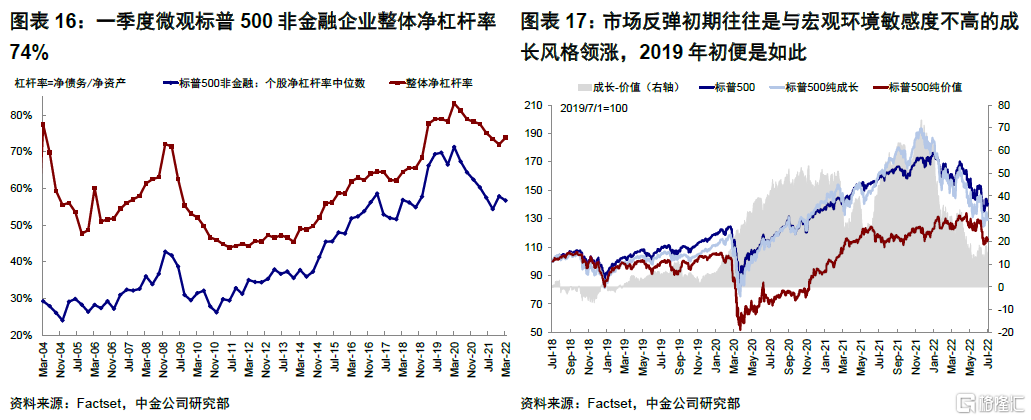

衰退程度上,我们的基本判断是由债务问题引发的深度衰退可能性也相对较低。由于此次美国非政府部门整体杠杆水平整体偏低,尤其是金融和居民部门并未在次轮疫情中收到明显冲击,这意味着除了一些薄弱环节外(如高收益债、中低收入人群消费贷),爆发整体类似于2008年债务危机的可能性不大。

当然不管是速度还是深度,最大的下行风险都来自美联储政策路径,一个相比现在更为激进的加息路径或会加大当前增长以更快速度滑向更深衰退的风险,而这背后有隐含了通胀必然失控的假设,迫使美联储需要“牺牲”增长来抑制通胀(所谓的沃尔克时刻)。

二、衰退对资产的影响渠道?增长放缓和加息退坡

暂且不论真实情况如何,市场预期已经开始对资产产生影响。那么衰退担忧对资产的影响主要通过两个渠道:一是基本面和盈利,尤其是对需求比较敏感的周期板块反应最为敏感,例如近期波动较大的大宗商品和周期板块;二是紧缩预期,衰退担忧会使得市场交易紧缩预期的回落,反应在近期利率下行和美股成长股反弹。

首先,从基本面和盈利角度,市场对于衰退的担忧往往是因为担心先杀估值再杀盈利,进而给市场更大下行压力。但在实际环境中,并非简单的前后衔接的顺序关系。通常情况下,估值往往先行收缩并提前打出了未来盈利下调的空间,市场触底反弹时则往往盈利还在下调,这也是为什么反弹初期通常是与宏观环境敏感度不高的成长风格领涨的原因。2019年初美股见底的模式即是如此,2018年10月开始大跌后,当时市场于2019年初见底的契机主要是货币政策传递转向信号(但真正降息要到半年多之后的2019年7月),而盈利还在下修更是一直要持续到2019年末才见底。

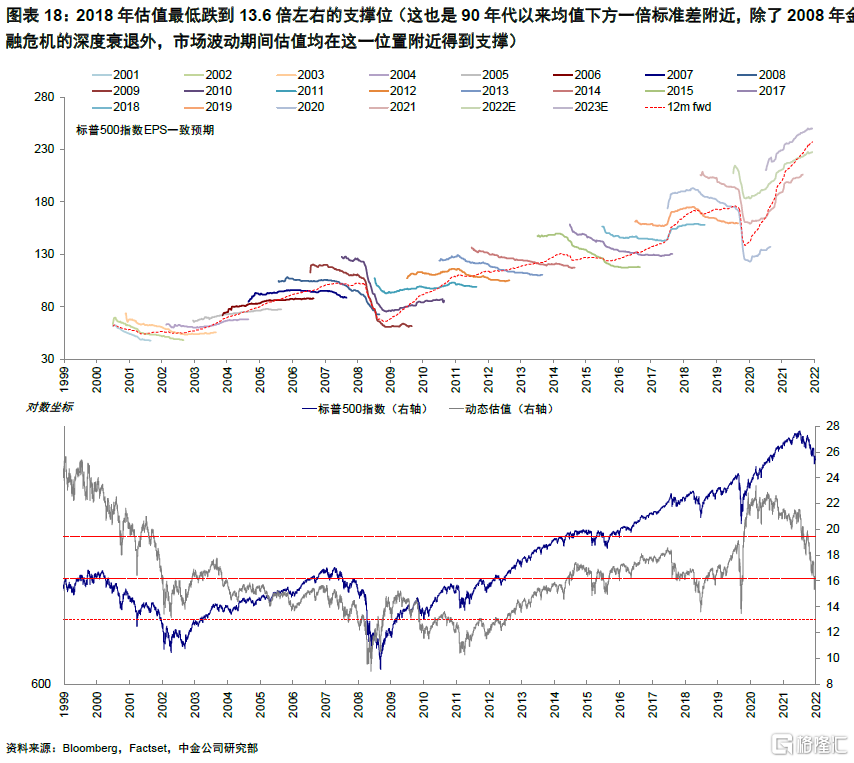

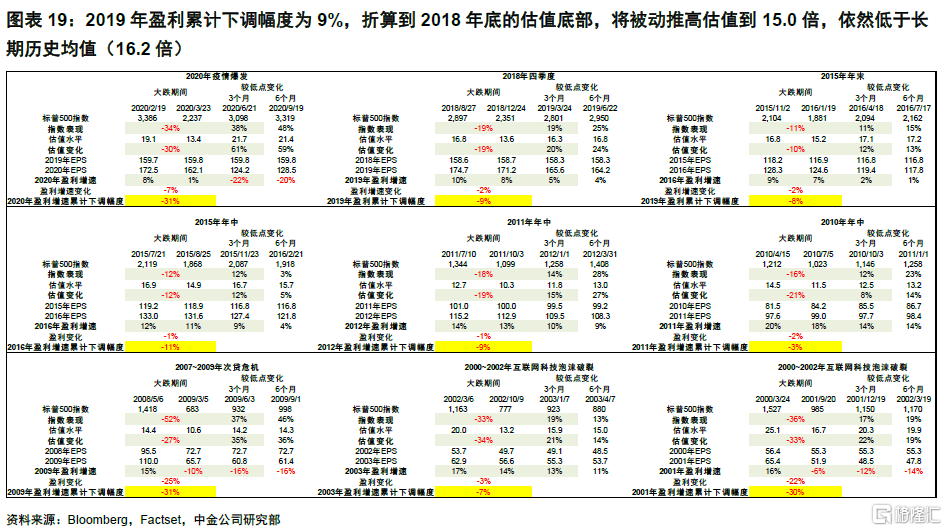

只不过出现这种情况需要满足几个条件,1)货币政策转向信号;2)估值足够低,比如2018年最低跌到13.6倍的支撑位(90年代以来均值下方一倍标准差13倍);3)并非深度衰退。相比深度衰退(2008年金融危机期间盈利下调幅度高达31%),轻度衰退或者一般的增长下行周期(2015年和2018年),盈利的下调幅度一般在10%以内。对比当前,前两个条件都还不完全满足。货币政策的退坡可能要等到三季度之后,而当前16倍左右的估值虽然已经不贵,但也说不上很便宜。

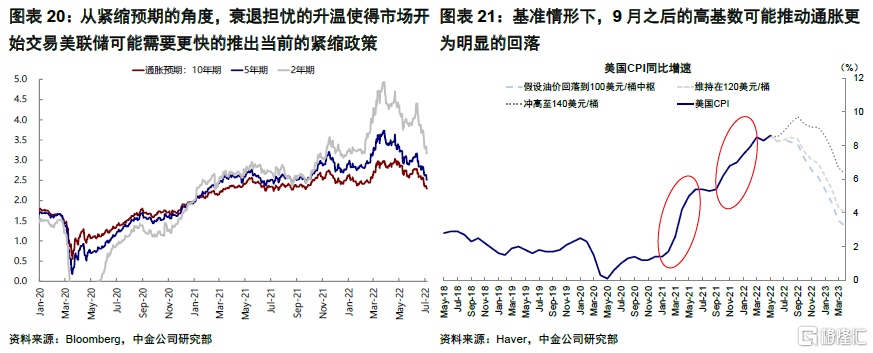

其次,从紧缩预期的角度,衰退担忧的升温使得市场开始交易美联储可能需要更快的推出当前的紧缩政策,至少是在速度上有所放缓,这也是除了增长预期外,美债利率近期持续回落的主要原因。但此次的问题在于通胀上,所谓紧缩、通胀和增长的“不可能三角”,通胀目前还维持高位同时美联储还没有完成“任务”的情况下(基准利率依然低于2.5%的中性利率),都使得预期美联储很快停手的预期不太现实。我们测算,基准情形下,9月之后的高基数可能推动通胀更为明显的回落(近期油价大跌如果持续可以起到更大帮助),而美联储在9~11月完成任务后可能逐步在政策上降速退坡。这也就意味着,尽管远端的紧缩预期不断回落,但三季度市场都依然还要面临快紧缩和高通胀的压力。

在后续的可能演变上,给定三季度紧缩和通胀的硬性约束,如果真实的衰退并不如当前来的这么快,那么市场可能还有一定的等待和腾挪空间,等到四季度美联储政策可以退坡后可能作为一个更加明确的转机,推动市场转向债券和成长风格的交易逻辑。相反,如果衰退真的如担忧的那样来得更快,我们担心在预期政策能够转向之前,市场还要承受三季度继续紧缩和高通胀的压力,使得短期形成增长和紧缩分别在分子和分母端的双重挤压,进而带来一定压力,尤其是一些薄弱环节,如高收益债等。

基于上述判断,我们维持对三季度美股方向上整体震荡偏弱的判断(估值回调9~11%,盈利有下调空间),预计彻底的转机可能要等到四季度政策能够退坡后出现,届时或可能成为市场交易逻辑转向利率下行和成长风格的契机,关注7~8月美股二季度业绩期与主要宏观数据。美债利率虽然近期快速回落计入衰退预期,但在美联储没有完成任务和通胀难以大幅走弱的三季度也很难就此形成趋势性的下行,维持3.5%中枢。美元可能仍有支撑、黄金仍或将承压。市场之间,维持中国>美国>日本>欧洲>新兴的排序。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员