制造业投资在当前超预期的宏观数据中异军突起,其含金量和可持续性也引发市场关注。在一季度中国经济中,制造业投资在不仅增速上反超基建投资,更是贡献了固定资产投资回升的41%。这至少说明在对冲地产相对较弱的阶段,中国经济有了一抹春绿。但与以往不同的是,这一次制造业投资的“卷土重来”,在结构上、区域上、效率上均呈现出新的特征,也就需要有新的视角和框架加以审视。

我们认为结构上,这一次制造业投资“含科技量”变得更高了、非民间投资的重要性也比先前提升了不少。区域上,此次制造业投资“挑大梁”的任务并不是完全落在经济大省或工业大省的肩上,更多是各省“因地制宜”齐心搞制造业。效率上,制造业投资再启扩张之路也并非完全“一帆风顺”,还有产能利用率偏低等核心问题亟需解决。

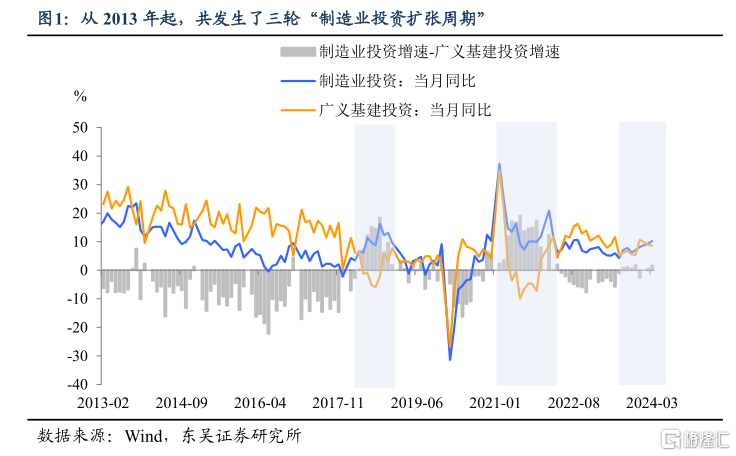

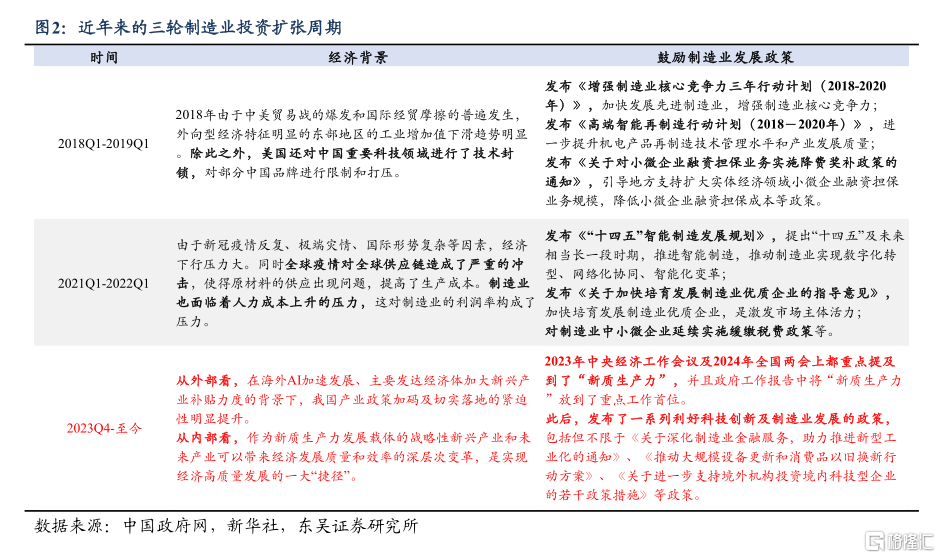

制造业投资“风头正劲”,这次有什么不同?从2013年起,我国曾两度按下过制造业投资的“加速键”。第一次发生在2018年中美贸易战期间,面对美国对华的技术封锁,我国推行了一系列增强制造业核心竞争力的政策,促使制造业投资增速成功超越了长期“跑在前方”的基建。第二次发生在2021年全球疫情反复时期,在全球供应链面对冲击、人力成本上升等背景下,制造业的重要性再起,缓缴税费等利好政策成功传导至制造业投资、提振制造业投资增速上行。而这一次,在海外AI加速发展、主要发达经济体加大新兴产业补贴力度的背景下,促进制造业发展的重要性终于“重返舞台”。

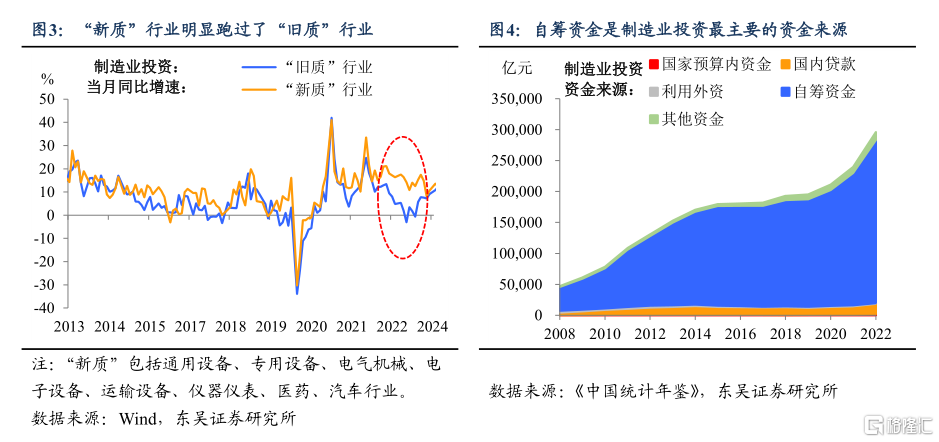

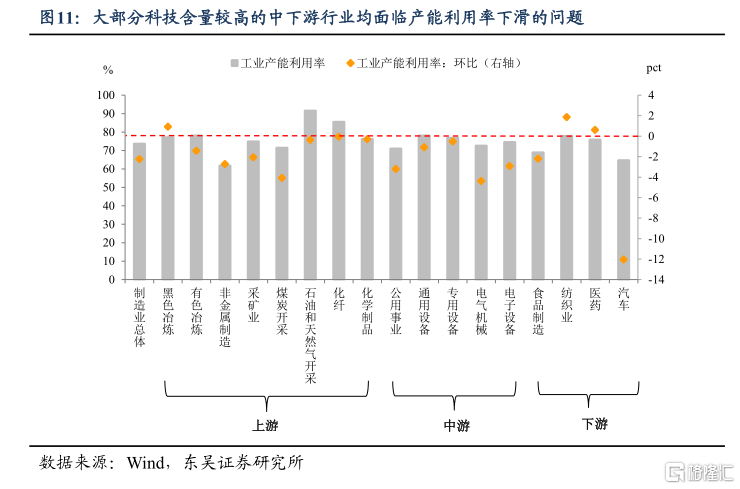

结构上,“新质”行业明显跑过了“旧质”行业。根据制造业子行业的投资增速来看,此次制造业投资扩张的主要推动来自于科技含量更高的产业(如通用设备、专用设备、电子设备、医药、汽车等)。受益于推进制造业升级的政策利好,这些“新质”行业的投资增速明显快于“旧质”行业,成为制造业发展的新兴引擎。

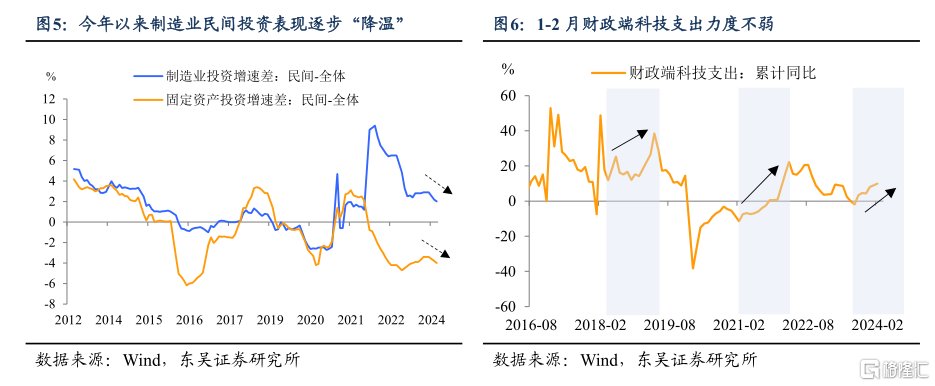

民间投资欠火候,政策加持更给力。相较于由地方政府主导的基建投资,制造业投资更倾向于市场化运作,通常以民营企业为主导,并且大部分制造业项目的融资主要来源于自筹资金。然而,2024年一季度制造业民间投资相对整体投资同比增速却在不断下探,制造业民企信心相对薄弱的同时,政府对制造业的支持力度变得更“给力”了一些。

从财政端来看,目前科技支出刚性不减,这与前两轮制造业投资扩张周期中财政端科技支出增速持续上行的情形基本一致。不过比起前两轮制造业投资扩张周期,此次新增了用于城乡融合发展和高质量发展的超长期特别国债,它也将在一定程度上辅助制造业上行。从货币端来看,也有加大对制造业首贷户的支持力度、加强对传统制造业设备更新以及技术改造的中长期资金支持等政策出台。

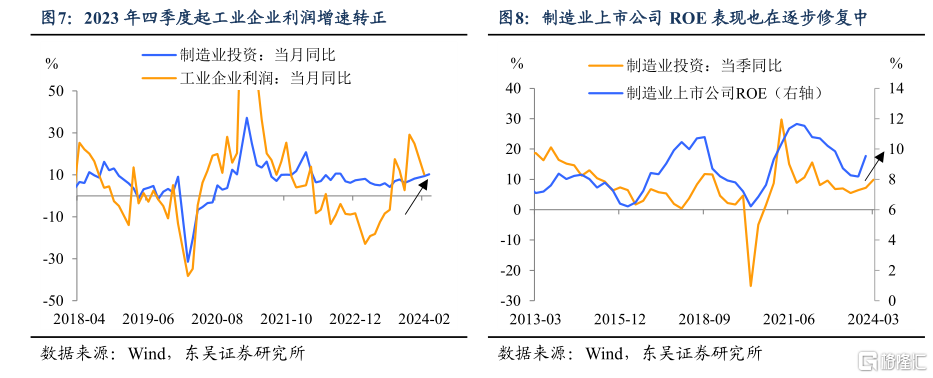

除了政策端的对冲作用,制造业民企自身的复苏也“正在路上”。从2023年四季度起,工业制造业企业的利润以及ROE都在发生明显好转。因此我们认为,2024年身为制造业资金来源绝对主体的自筹资金,其流向制造业的资金规模将多于2023年。

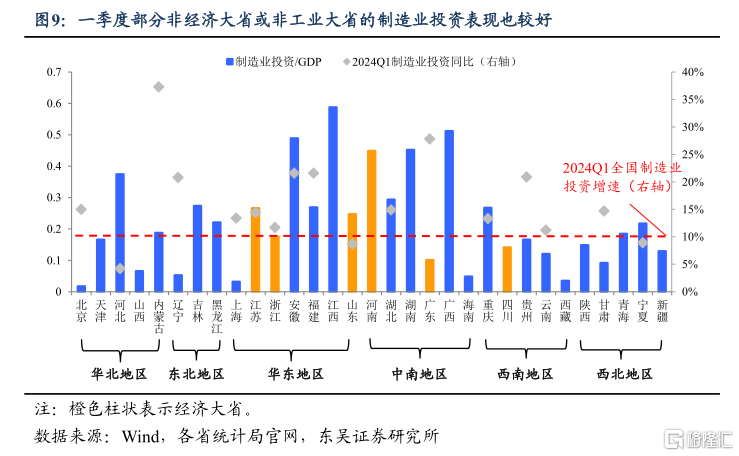

区域上,单靠经济或工业大省或许“势单力薄”,各地“因地制宜”更重要。曾经“重仓”制造业的工业大省主要集中在华东与中南地区,但透过一季度各省的制造业投资增速来看,部分非工业大省的制造业表现也并不弱(比如在西南地区中,公布了一季度制造业投资增速的重庆、贵州、云南都跑赢了全国增速)。

再从总书记考察科技及制造业发展的“路线图”来看,也逐渐从一些经济大省及工业大省、去向西部地区。4月底总书记到西南地区中制造业投资占GDP比重最高的重庆,提到要“因地制宜发展新兴产业,加快西部地区产业转型升级”,这也说明了这一次制造业投资扩张周期,靠的更多是众省“齐心协力”、而并非大省“单枪匹马”。

效率上,仍有产能利用率偏低需要解决。当然,新一轮制造业投资的兴起并非易事。面对制造业产能利用率偏低、尤其是大部分科技含量较高的中下游行业产能利用率均在下滑这一问题,需要的是结构性政策措施的加快落地生效,以及在打好总量“持久战”的同时兼顾好需求端的“东山再起”。

风险提示:政策定力超预期;出口超预期萎缩;信贷投放量不及预期。

注:本文来自川阅全球宏观于2024年4月24日发布的《制造业投资:何以风头正劲?(东吴宏观陶川团队)》,作者:陶川/钟渝梅

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员