摘要

3月国内经济或处于温和复苏阶段,初现企业补库、资金活化等积极信号。4月基本面修复能否延续,背后逻辑如何?

一、3月国内经济图景?经济或处于温和复苏阶段,初现企业补库、资金活化等积极信号

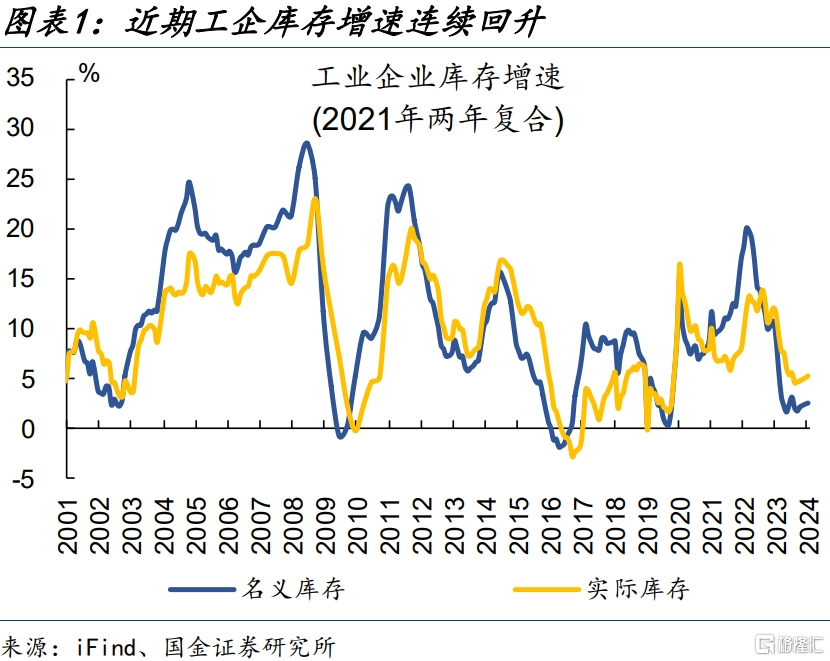

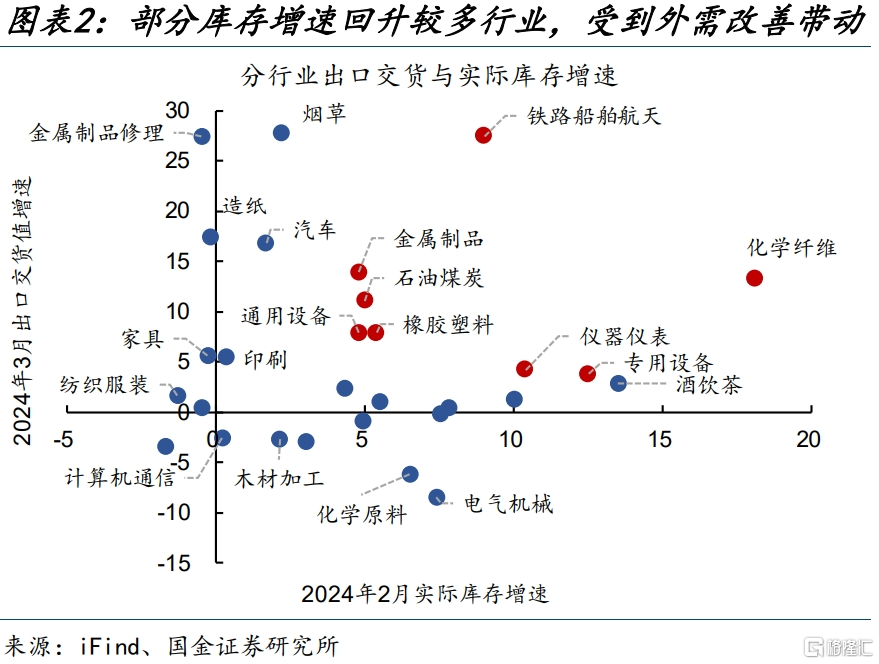

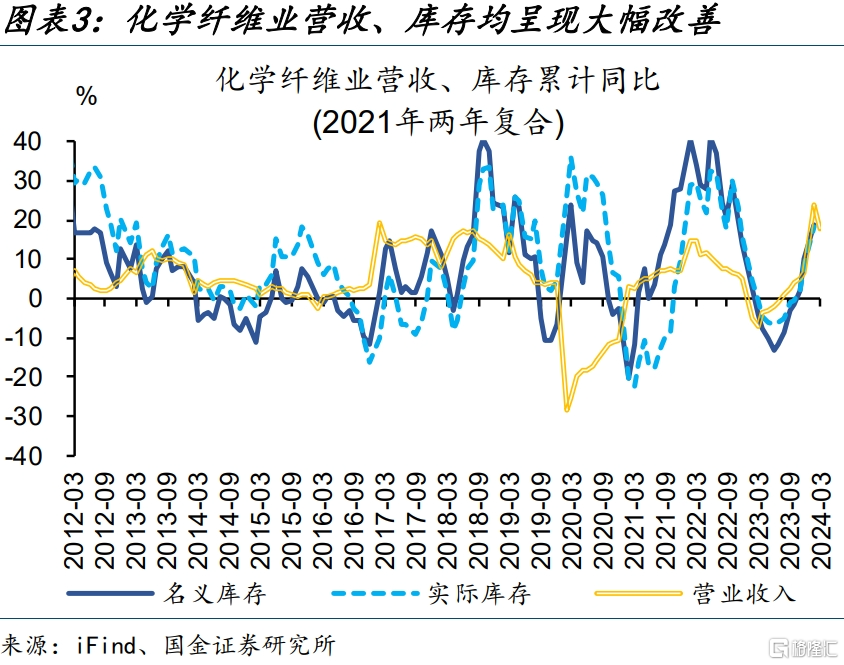

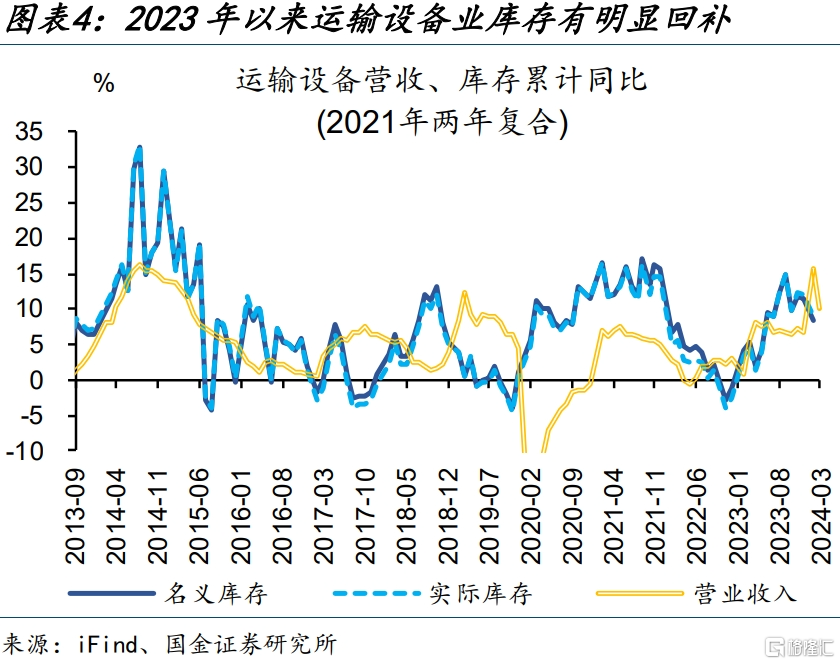

外需支撑下,部分行业已开启“主动补库”,带动工企实际库存增速连续回升。本轮库存增速回升较多的行业,多数受到外需改善的带动;如化学纤维、运输设备业,出口交货值、营收增速已连续数月上行,库存增速相应提升。受部分行业补库带动,工业企业实际库存增速由去年10月的4.6%连续回升至今年3月的5.3%。

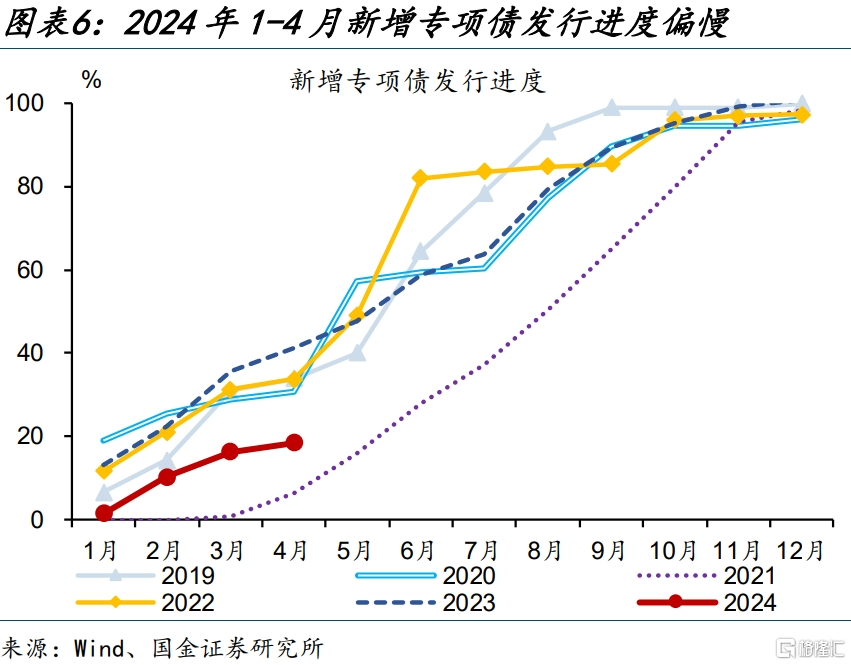

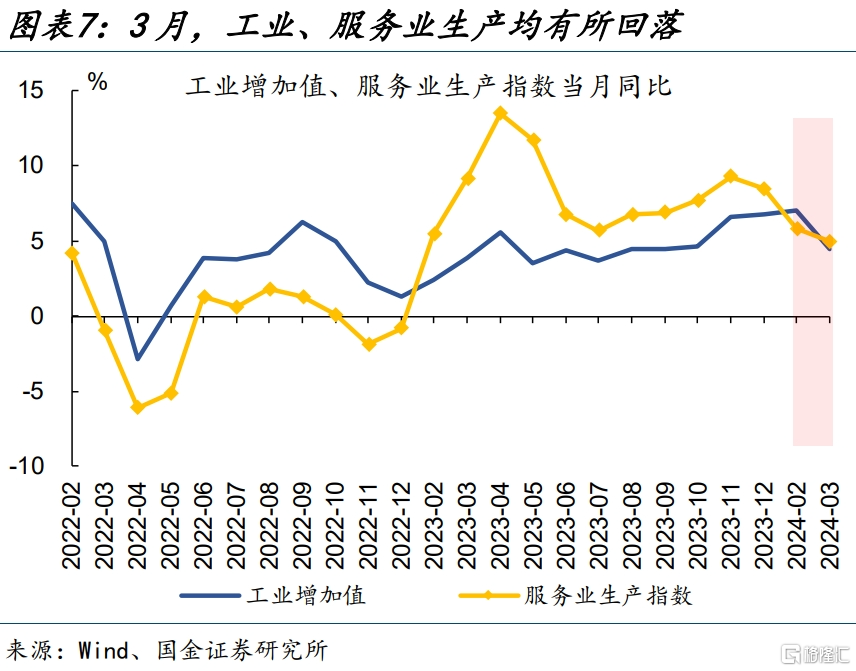

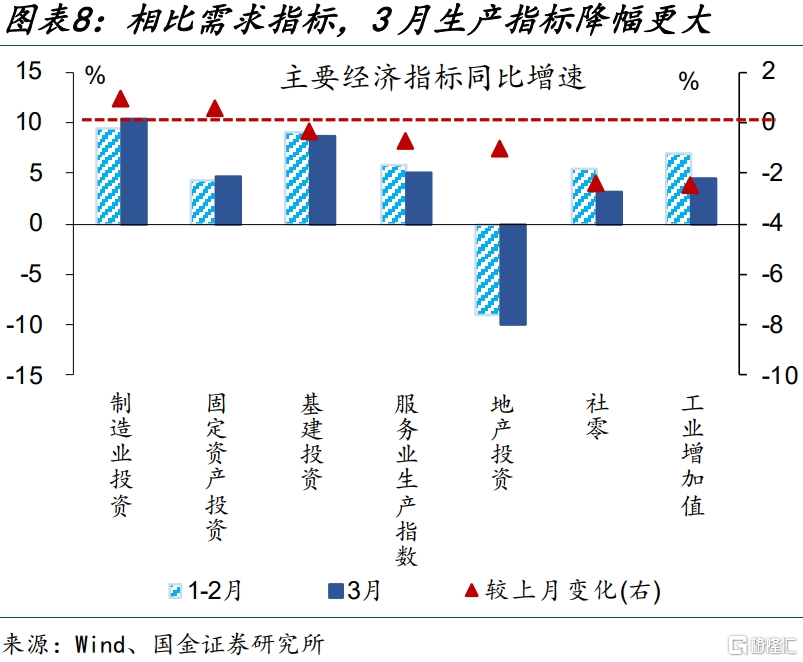

“工作日效应”、专项债发行进度过慢等因素影响下,3月宏观数据出现回落,指向经济或处于温和复苏初期。今年1-2月工作日同比多2天、3月同比少两天,是导致2、3月数据各异的重要原因。此外专项债发行进度过慢,也会制约政策落地效果;今年1-4月新增专项债发行进度仅18.5%,过去几年一般在40%左右。

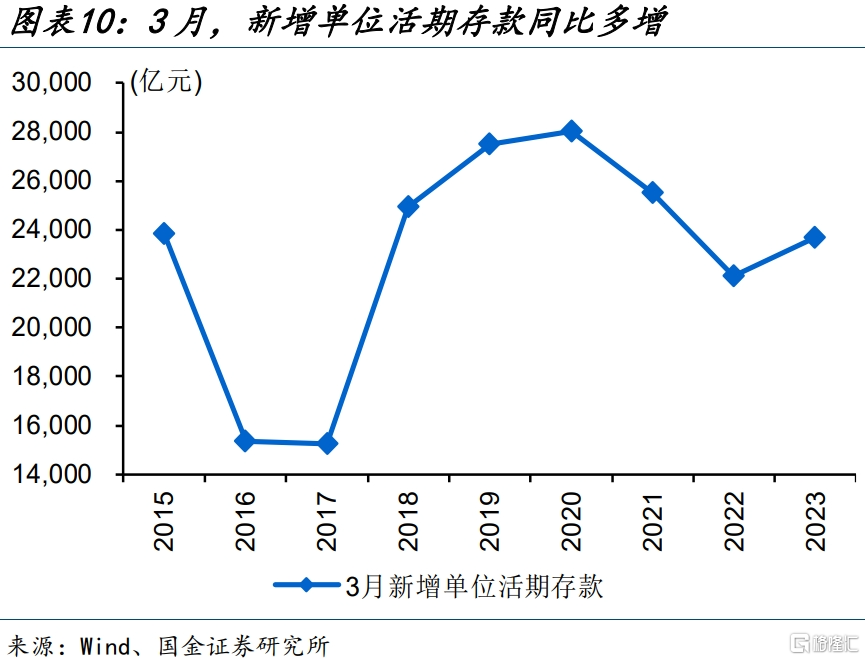

内需修复尚在路上、初现积极信号,企业端资金活化出现积极迹象,政策加力带动企业中长贷高增。3月新增信贷同比少增、与高基数有关。3月,新增企业中长贷1.6万亿元、为历史同期次高,同比少增近4700亿元、与基数有关;新增单位活期存款2.4万亿元、高于去年同期,指向企业资金活化出现积极迹象,持续性还待进一步跟踪。

二、4月经济或如何演绎?生产带动下“量增”强于“价涨”,外需表现或阶段性好于内需

“量增”强于“价涨”,外需或阶段性好于内需。4月,全球制造业PMI保持扩张、录得50.3%,外需或持续对我国出口形成带动;但在价格及汇率拖累下,出口金额增速或受一定拖累。受外需带动,制造业产需表现或更佳,基建、地产等“稳增长”相关链条较多依赖于政策加快落地。内需复苏节奏偏慢背景下,物价或呈现温和回升。

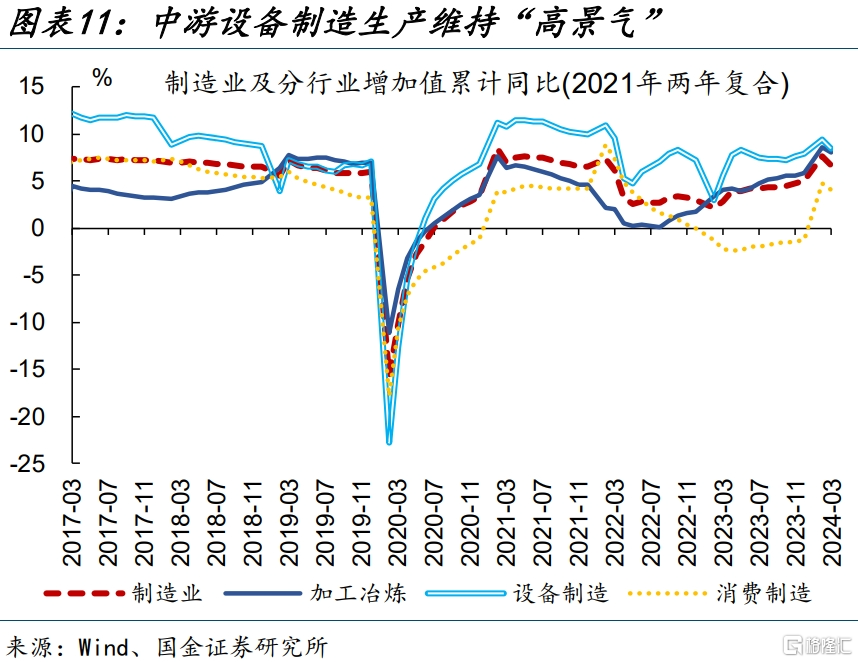

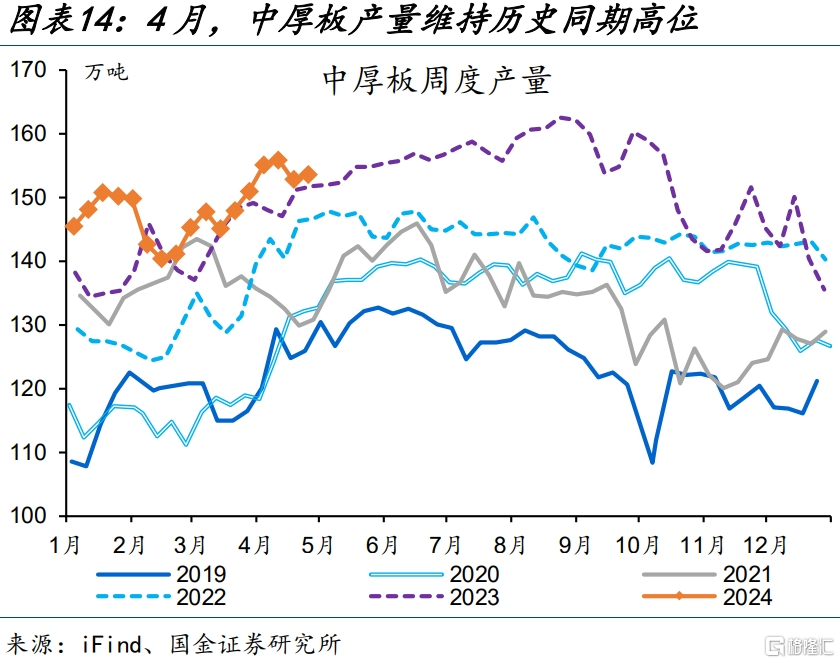

生产:“设备更新”加快推进,中游设备制造生产或延续“高景气”,带动工业增加值回升。近年来设备制造业对工业整体的带动作用强化,2023年营收占比升至36.2%。今年3月设备制造生产仍强,增加值同比8.4%;4月,映射设备制造业生产的中厚板产量维持高位、同比增长3.2%,指向中游设备制造生产或延续“高景气”。

需求:政策加力下、投融资等前端需求或有所升温,终端需求修复受假期等提振、持续性还待进一步跟踪。万亿国债等“稳增长”政策持续落地或带动固定资产增速回升,稳增长加力或带动部分配套融资增长、实体自发性融资需求有待进一步观察。清明假期提振下,餐饮等服务类消费或有所回升,商品类消费或相对平淡。相较于国内,外需结构性回暖,或带动出口“数量”回升、但“价格”或仍有拖累。

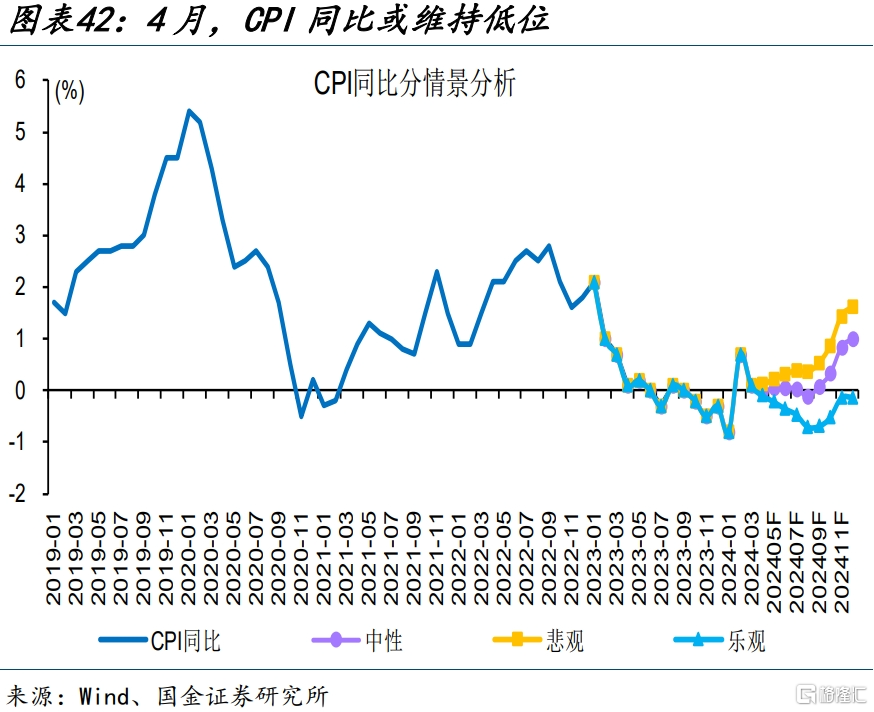

物价:物价或温和修复,4月CPI同比或持平于上月、PPI同比小幅回升。生猪、果蔬等价格承压下,对食品端或仍有拖累;非食品端或受到清明节服务涨价提振、及原油价格回升等支撑。中性情景下,4月CPI同比或维持低位、0.1%左右。原油链、铜等有色链价格延续回升,煤炭等黑色链价格有所回落,PPI同比或小幅收窄至-2.3%左右。

风险提示

经济复苏不及预期,政策落地效果不及预期。

报告正文

1、热点思考:4月经济前瞻,“量增”强于“价涨”

3月国内经济或处于温和复苏阶段,初现企业补库、资金活化等积极信号。4月基本面修复能否延续,背后逻辑如何?本文梳理,供参考。

1.1、3月国内经济图景?

外需支撑下,部分行业已开启“主动补库”,带动工企实际库存增速连续回升。本轮库存增速回升较多的行业,多数受到外需改善的带动,如化学纤维、运输设备制造业,3月出口交货值同比分别保持13.3%、27.5%的较快增长;外需支撑下,两大行业3月营收同比分别较去年低点显著回升24.5、9.2个百分点至17.7%、10.1%,实际库存增速相应回升至2月的18.1%、9%。受部分行业补库带动,工业企业实际库存增速由去年10月的4.6%连续回升至今年3月的5.3%。

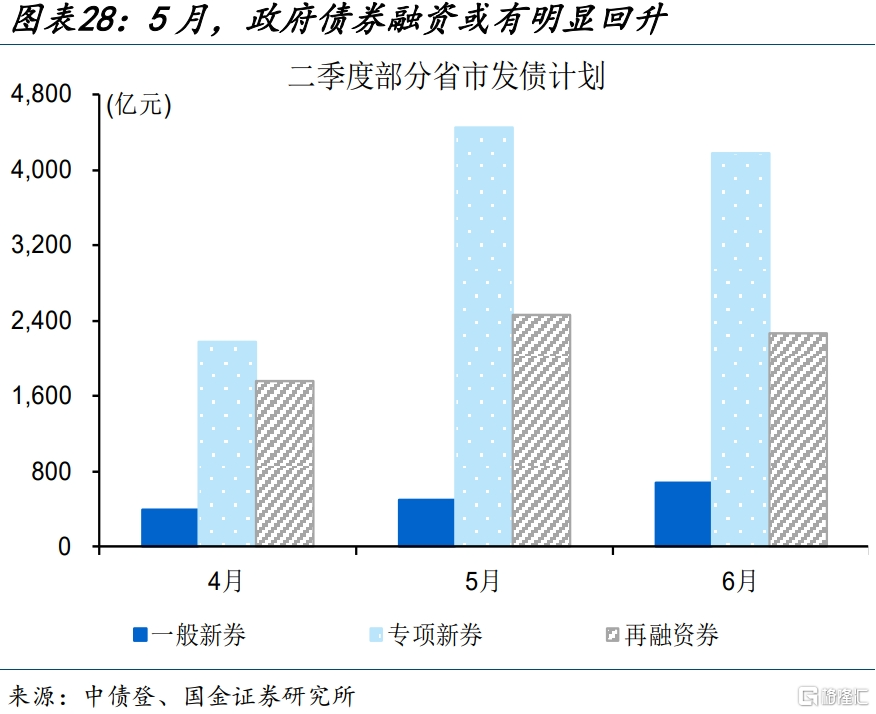

“工作日效应”、专项债发行进度过慢等因素影响下,3月宏观数据出现回落,指向经济或处于温和复苏初期。生产时长增加对于宏观数据的支持较为突出,今年1-2月工作日共40天、为2010年以来最多,较去年同期多2天;3月工作日则同比少2天,“工作日效应”是导致2、3月数据各异的重要原因。此外今年专项债发行进度过慢,或制约项目微观落地节奏;1-4月新增专项债发行进度仅18.5%,过去几年一般在40%左右。反映至指标层面,1-2月多数宏观数据阶段性高增,3月再度回落,生产指标降幅大于需求指标。

内需修复尚在路上、初现积极信号,企业端资金活化出现积极迹象,政策加力带动企业中长贷高增。3月新增信贷同比少增、与高基数有关。3月,新增企业中长贷1.6万亿元、为历史同期次高,同比少增近4700亿元、与基数有关;新增单位活期存款2.4万亿元、高于去年同期,指向企业资金活化出现积极迹象,持续性还待进一步跟踪(详情参见《融资低迷?不必过度担忧》)。

1.2、4月经济或如何演绎?

“量增”强于“价涨”,外需或阶段性好于内需。4月,全球制造业PMI保持扩张、录得50.3%,外需或持续对我国出口形成带动;但在价格及汇率拖累下,出口金额增速或受一定拖累。受外需带动,制造业产需表现或更佳,4月制造业PMI生产指数提升0.7个百分点至52.9%,新订单指数仍处扩张区间、录得51.1%。;基建、地产等“稳增长”相关链条较多依赖于政策加快落地。内需复苏节奏偏慢背景下,物价或呈现温和回升。

生产:“设备更新”加快推进,中游设备制造生产或延续“高景气”,带动工业增加值回升。近年来设备制造业对工业整体的带动作用强化,2023年其营收占制造业、工业的比重分别升至41.9%、36.2%。今年3月设备制造业生产仍强,增加值同比录得8.4%,高于加工冶炼、消费制造业的8%、4.1%。4月,各地方加快推进“设备更新”行动,映射设备制造业生产情况的中厚板产量维持高位、同比增长3.2%,指向中游设备制造生产或延续“高景气”(详情参见《“设备更新”落地,如何跟踪?》。

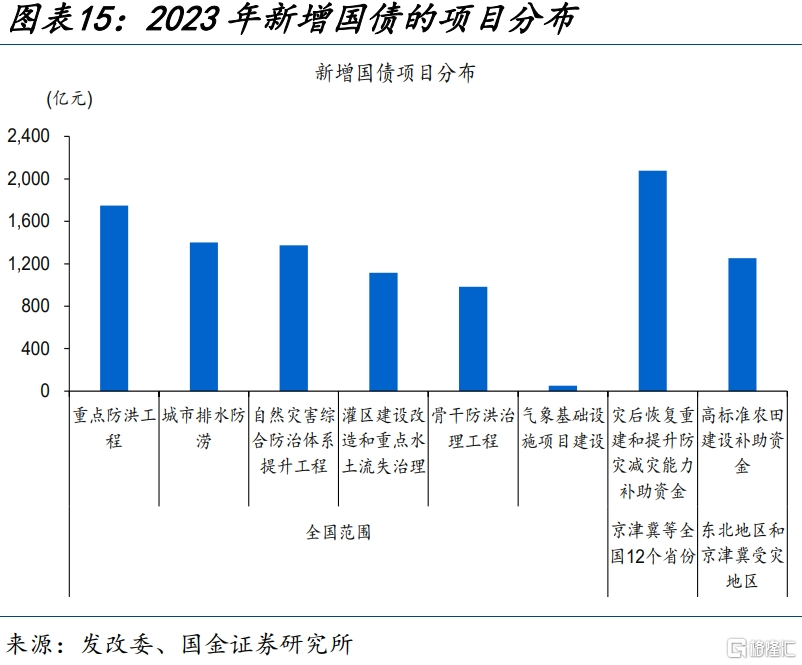

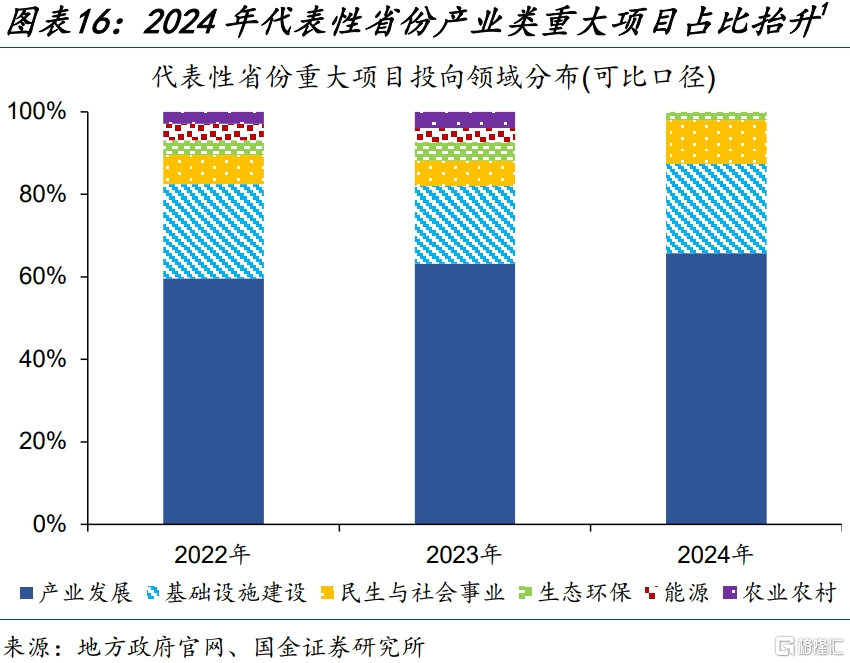

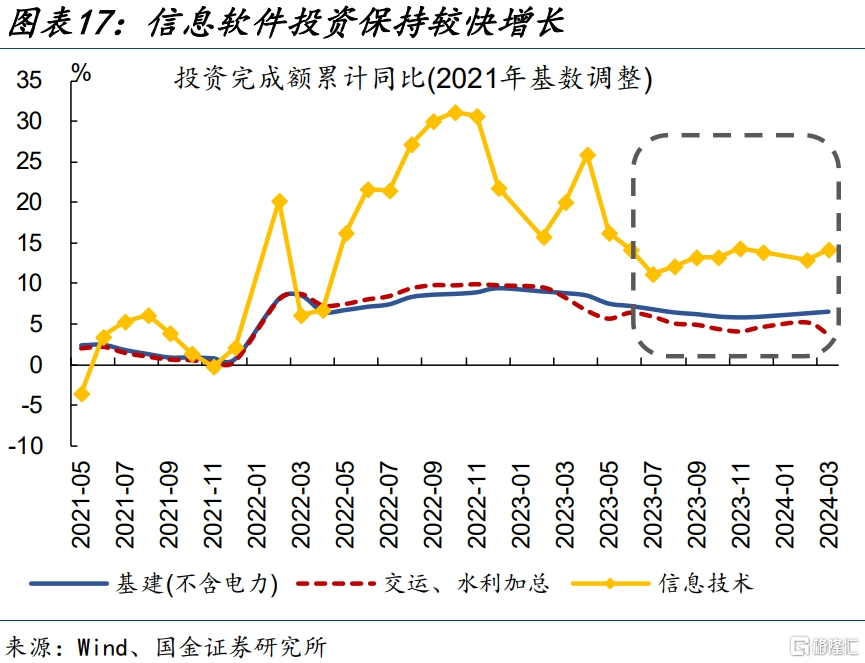

需求:1)投资:万亿国债等“稳增长”政策持续落地,“新质生产力”加快布局,投资需求或进一步升温。截至今年2月,1万亿元增发国债资金已经全部调度给地方,对于基建投资的支持效果还将持续体现。与此同时,“新质生产力”也在加快布局,一是2024年代表省份产业类重大项目占比升至65.7%,较去年提高2.5个百分点;二是产业数字化、智能化趋势进一步确立,信息软件等行业投入加大,3月投资增速扩张至14.2%;三是“设备更新”政策加快推进,后续企业设备投资意愿或趋于上升,3月设备工器具投资增速已升至17.6%。

需求:1)投资:万亿国债等“稳增长”政策持续落地,“新质生产力”加快布局,投资需求或进一步升温。截至今年2月,1万亿元增发国债资金已经全部调度给地方,对于基建投资的支持效果还将持续体现。与此同时,“新质生产力”也在加快布局,一是2024年代表省份产业类重大项目占比升至65.7%,较去年提高2.5个百分点;二是产业数字化、智能化趋势进一步确立,信息软件等行业投入加大,3月投资增速扩张至14.2%;三是“设备更新”政策加快推进,后续企业设备投资意愿或趋于上升,3月设备工器具投资增速已升至17.6%。

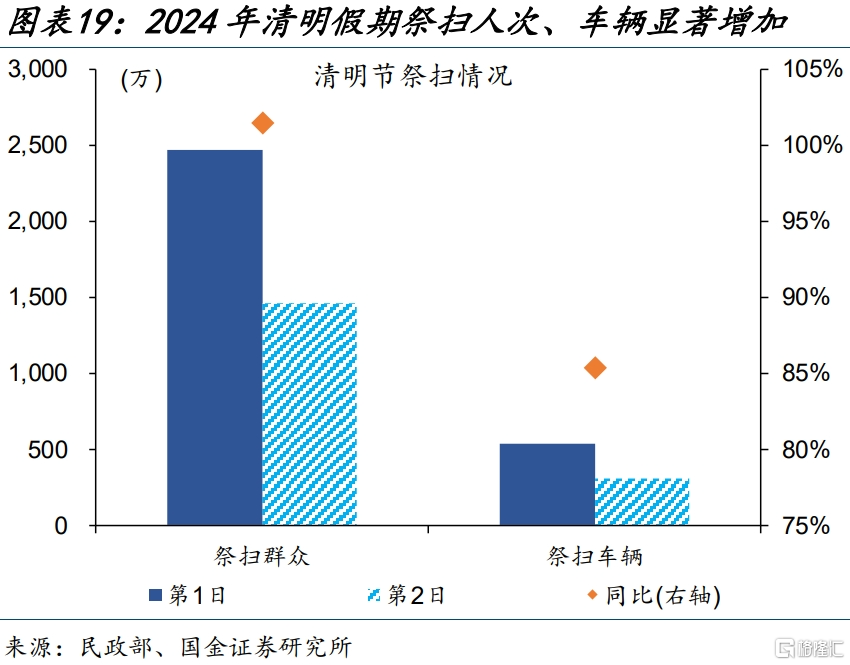

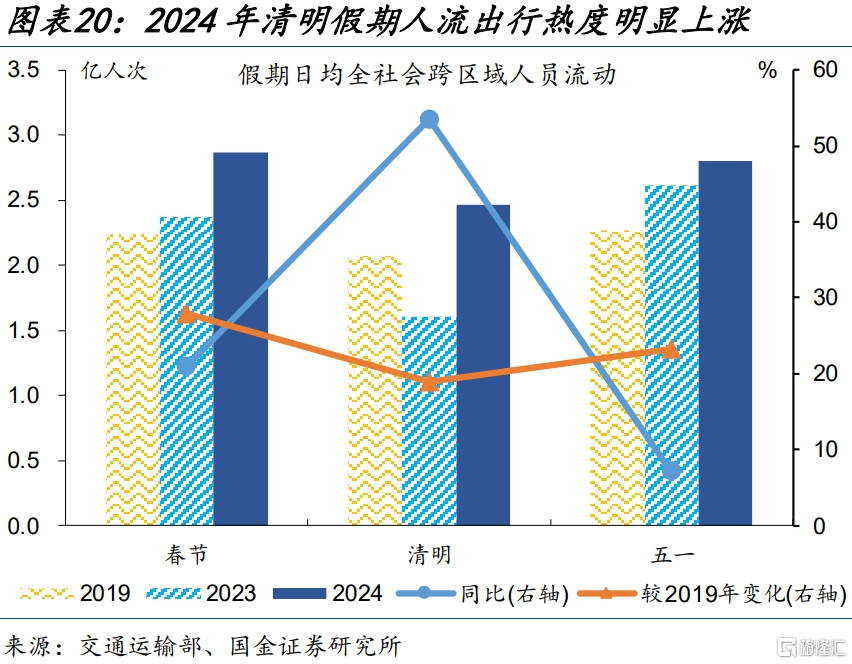

2)消费:清明假期出行人流明显增加,4月餐饮消费或较快增长;高频数据显示汽车消费回落,或拖累商品消费表现。今年清明假期共3天、多于去年的1天,人流出行热度明显提升;期间,日均祭扫人次同比翻倍、祭扫车辆同比增长85.4%,全社会跨区人流同比大幅提升53.5%。人流出行升温显著促进了餐饮消费,清明首日海底捞接待顾客人次近180万、同比增长超35%。相比之下,4月乘用车零售销量表现较为平淡,同比回落27.1%,指向汽车消费或有所降温。

2)消费:清明假期出行人流明显增加,4月餐饮消费或较快增长;高频数据显示汽车消费回落,或拖累商品消费表现。今年清明假期共3天、多于去年的1天,人流出行热度明显提升;期间,日均祭扫人次同比翻倍、祭扫车辆同比增长85.4%,全社会跨区人流同比大幅提升53.5%。人流出行升温显著促进了餐饮消费,清明首日海底捞接待顾客人次近180万、同比增长超35%。相比之下,4月乘用车零售销量表现较为平淡,同比回落27.1%,指向汽车消费或有所降温。

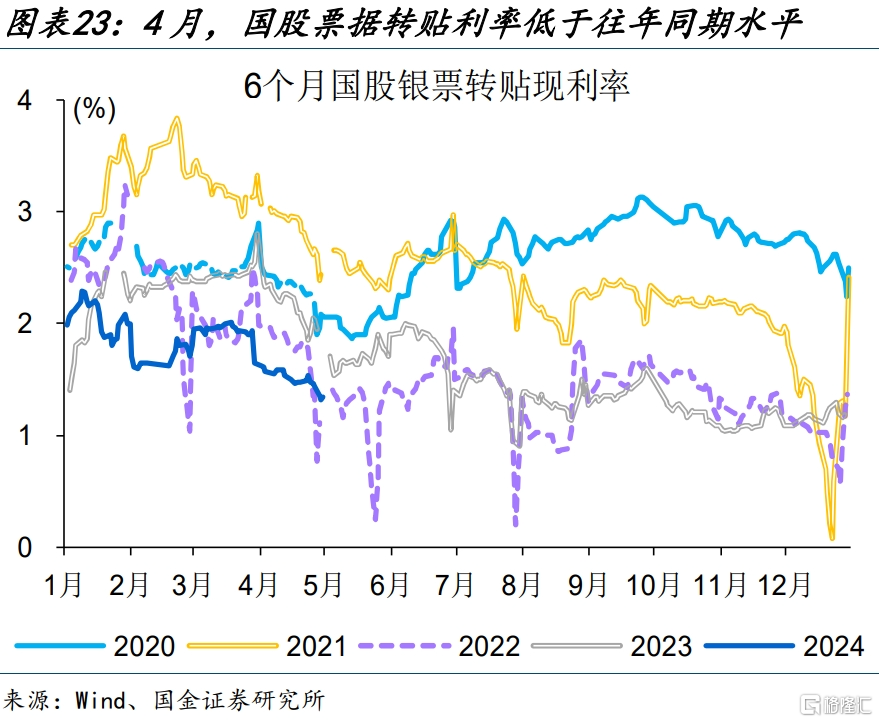

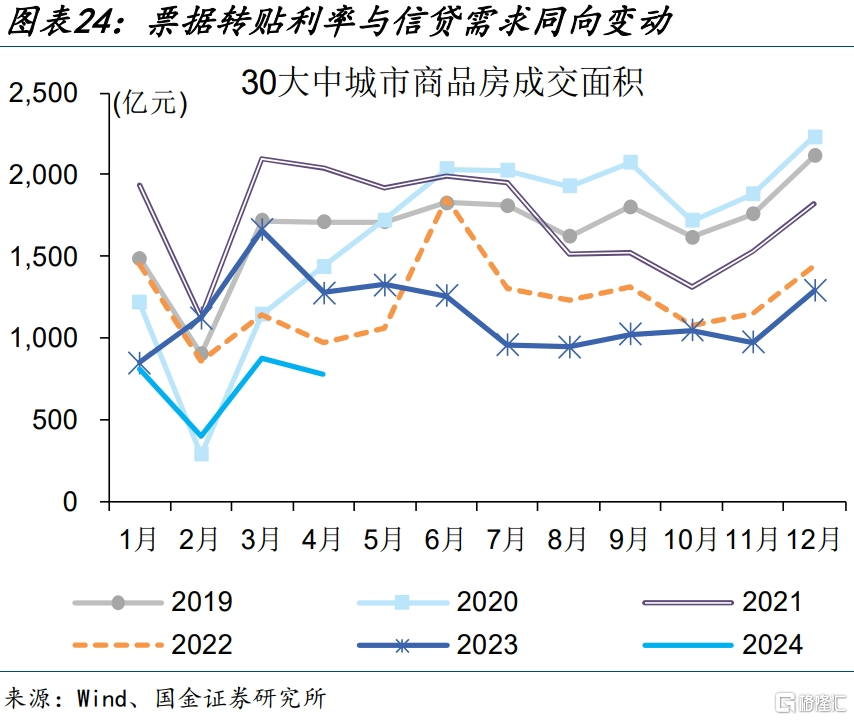

3)社融:票据转帖利率延续回落、或指向实体自发性信贷需求依然偏弱。高频数据显示,4月国股银票转帖利率较上月回落43.5BP至1.5%左右、较近5年同期低95BP左右。分部门来看,4月30大中城市商品房销售面筋780万平方米、较近5年均值减少48%左右,或指向居民端融资依然偏弱;稳增长政策加力,或带动企业端配套融资有所增长,4月跨季后融资或季节性回落、近5年同期均值为6600亿元左右。

3)社融:票据转帖利率延续回落、或指向实体自发性信贷需求依然偏弱。高频数据显示,4月国股银票转帖利率较上月回落43.5BP至1.5%左右、较近5年同期低95BP左右。分部门来看,4月30大中城市商品房销售面筋780万平方米、较近5年均值减少48%左右,或指向居民端融资依然偏弱;稳增长政策加力,或带动企业端配套融资有所增长,4月跨季后融资或季节性回落、近5年同期均值为6600亿元左右。

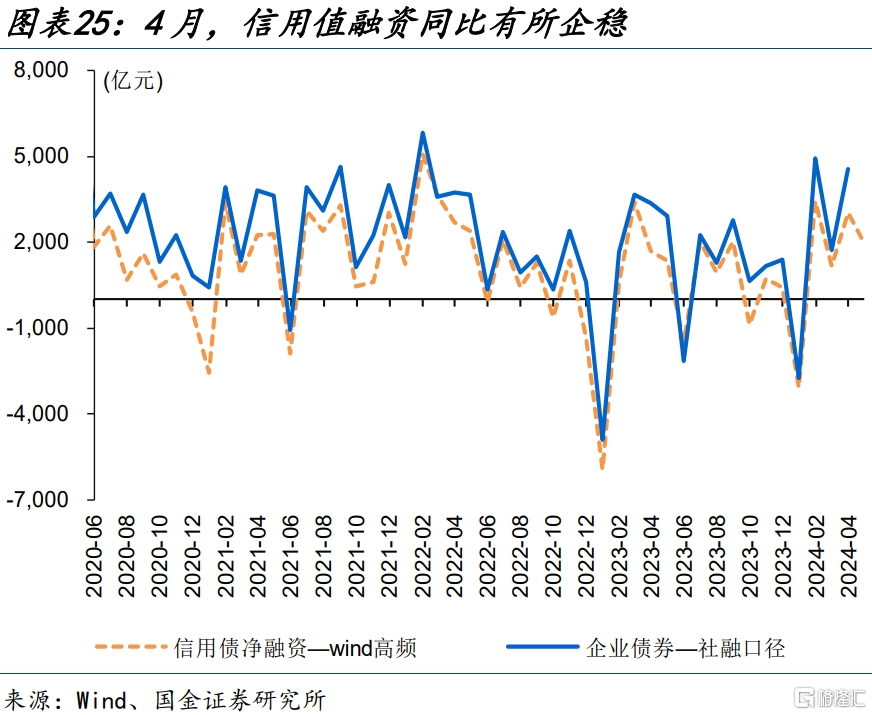

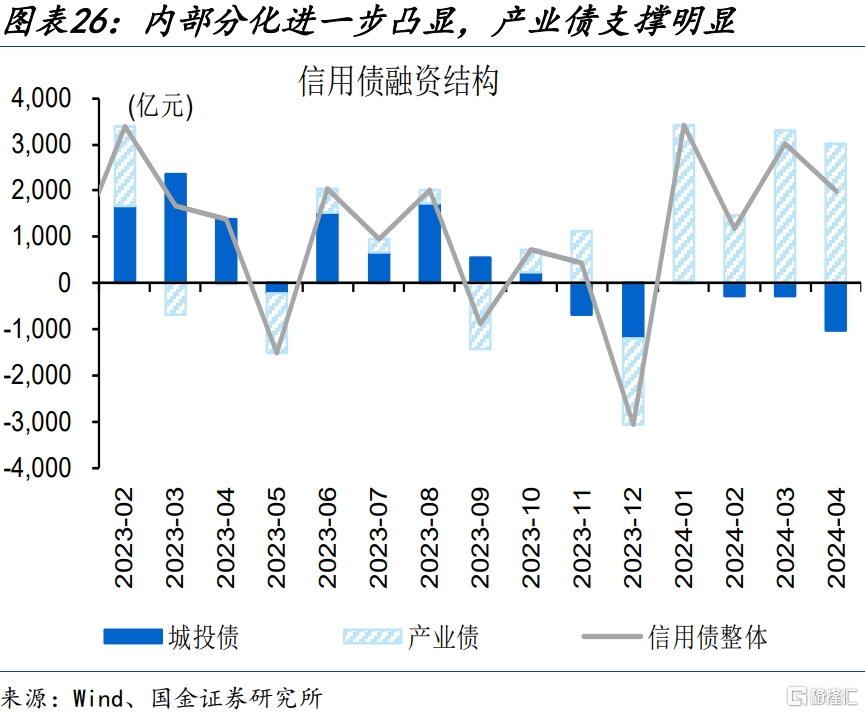

信用债融资整体企稳、内部分化,城投债融资进一步下探、产业债支撑作用进一步凸显。高频数据显示,4月信用债净融资1975亿元左右、高于去年同期水平。融资内部分化进一步突出,城投债融资进一步下探至-1032亿元左右、或与再融资能力削弱、地方化债防风险等有关;产业债融资支撑扩大、单月融资维持3000亿元以上的高位(详情参见《地方化债再审视:进度几何?》)。

信用债融资整体企稳、内部分化,城投债融资进一步下探、产业债支撑作用进一步凸显。高频数据显示,4月信用债净融资1975亿元左右、高于去年同期水平。融资内部分化进一步突出,城投债融资进一步下探至-1032亿元左右、或与再融资能力削弱、地方化债防风险等有关;产业债融资支撑扩大、单月融资维持3000亿元以上的高位(详情参见《地方化债再审视:进度几何?》)。

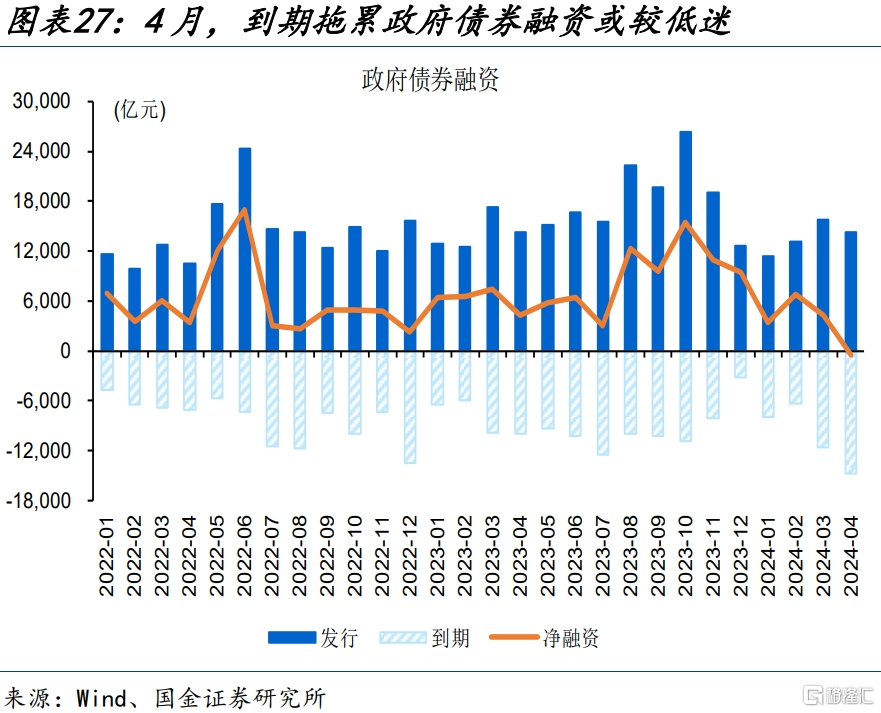

到期拖累下,政府债券融资延续低位,下月发行节奏或有明显加快。4月政府债券融资或转负,其中,国债净融资-980亿元左右、受到期拖累明显;地方债新券融资520亿元左右、与地方债发行进度偏慢等有关。往后来看,地方债发行或于5月开始加速、迎来阶段性供给小高峰,地方债新券单月或近5000亿元;国债5月供给边际上量、或近8000亿元,不排除二季度末特别国债发行的可能(详情参见《债市的核心矛盾?》)。

综合来看,4月社融增速或仍处低位、小幅回升至8.9%左右。实体自发性融资需求或依然偏弱,信贷、企业债券表现或相对平平;稳增长政策加力或带动部分配套融资增长,但财政发力尚在途中、政府发债融资在4月依然偏弱。考虑到基数影响等,中性情景下,社融同比增速或在4月或小幅回升0.2个百分点至8.9%左右。

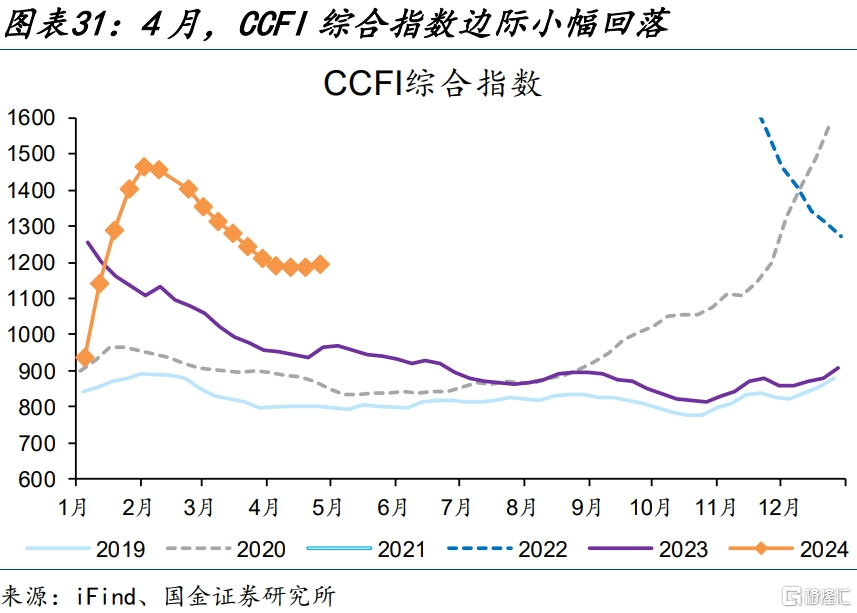

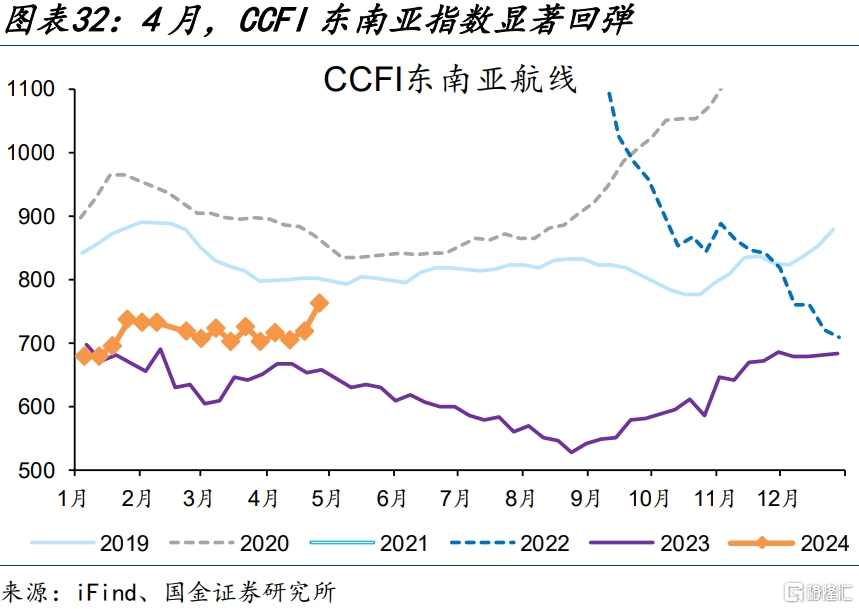

4)出口:“外需”结构性回暖,对东南亚沿线国家出口或持续向好。4月,全球制造业PMI保持扩张、录得50.3%。外需持续修复支撑我国出口保持韧性,CCFI综合指数同比增长25.4%。结构上,以越南为代表的东南亚国家需求改善,或持续对我国出口形成带动;4月,越南制造业PMI环比增加0.4个百分点至50.3%,我国CCFI东南亚航线指数较上月回弹2%、同比录得9.7%。此外,美国需求也有回升,4月ISM制造业PMI上升1.4个百分点至49.2%,关注中美库存“共振”链条的出口表现。

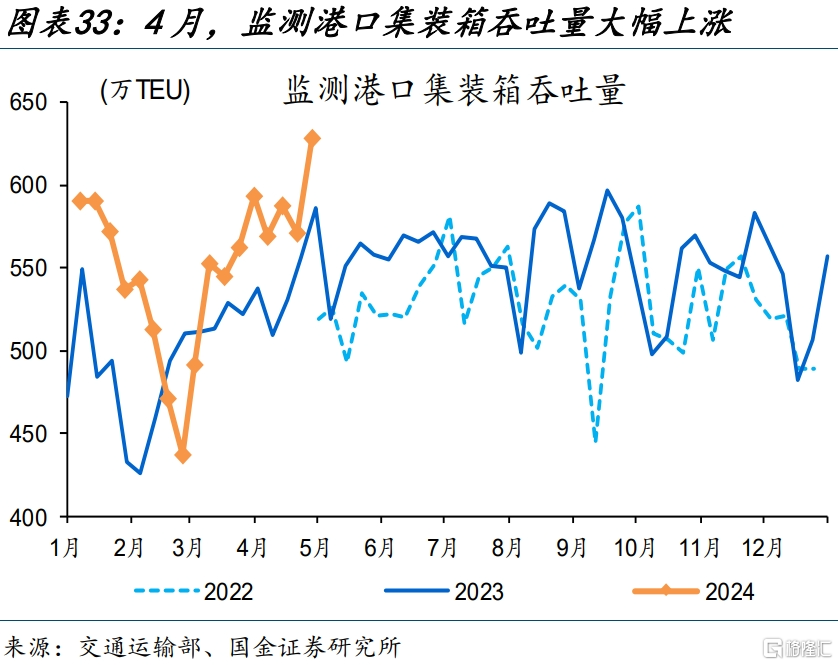

数量指标映射的出口景气持续回升,但4月出口金额可能仍将受到“价格”拖累。4月,我国监测港口集装箱、货物吞吐量大幅提升,同比分别增长7.9%、2.7%,涨幅较上月增加0.7、0.3个百分点,数量端对出口金额增长的拉动作用或加大。而从价格因素看,一方面,4月义乌出口价格指数同比较上月回落0.8个百分点至0.03%;另一方面,4月美元兑人民币汇率中枢为7.2、去年同期为6.9,贬值幅度较上月增加0.7个百分点至5.1%,可能会对美元计价下的出口金额产生明显拖累。

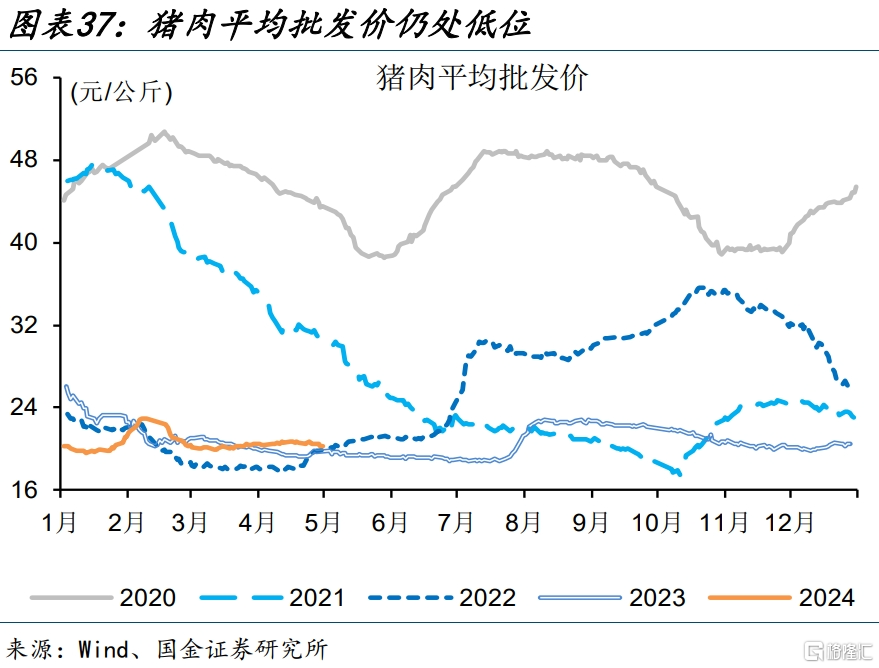

物价:1)CPI:生猪、鲜菜等供给端仍有压力,或拖累食品端价格表现。高频数据显示,4月猪肉平均批发价20.54元/公斤、较上月小幅上涨2%,涨价弹性相对有限。类似地,4月重点监测水果、蔬菜价格分别为4.87元/公斤和7.36元/公斤,环比分别回落7%和1%。整体来看,食品端价格表现延续偏弱,或对CPI有所拖累。

清明假期带动线下服务价格边际回升、叠加原油回升等,或对非食品有所支撑。4月,清明节期间,全国国内旅游出游人次、国内游客出游花费分别较2019年同期增长11.5%和12.7%;旅游客单价恢复至2019年同期的101.1%、高于春节、元旦假期的90.5%和96.3%。除服务价格回升外,国内成品油价格自3月初也有所上涨,例如,国内汽、柴油价格每吨分别提高125元、120元,或对相关非食品链条有所支撑(详情参见《清明假期消费图鉴》)。

清明假期带动线下服务价格边际回升、叠加原油回升等,或对非食品有所支撑。4月,清明节期间,全国国内旅游出游人次、国内游客出游花费分别较2019年同期增长11.5%和12.7%;旅游客单价恢复至2019年同期的101.1%、高于春节、元旦假期的90.5%和96.3%。除服务价格回升外,国内成品油价格自3月初也有所上涨,例如,国内汽、柴油价格每吨分别提高125元、120元,或对相关非食品链条有所支撑(详情参见《清明假期消费图鉴》)。

部分商品供给端压力、叠加需求温和修复等,对CPI提振作用相对较弱、4月同比或为0.1%。短期来看,生猪、果蔬等价格承压下,对食品端或仍有拖累;非食品端或受到清明节服务涨价提振、及原油价格回升等支撑。中性情景下,4月CPI同比或维持低位、0.1%左右。往后来看,关注生猪等波动率较大分项的涨价节奏,行业持续亏损下,能繁母猪存栏自去年初开始环比下行,截止4月产能已经连续15个月持续下滑,随着产能去化的不断加深,或对猪价下半年猪价上行有所支撑。

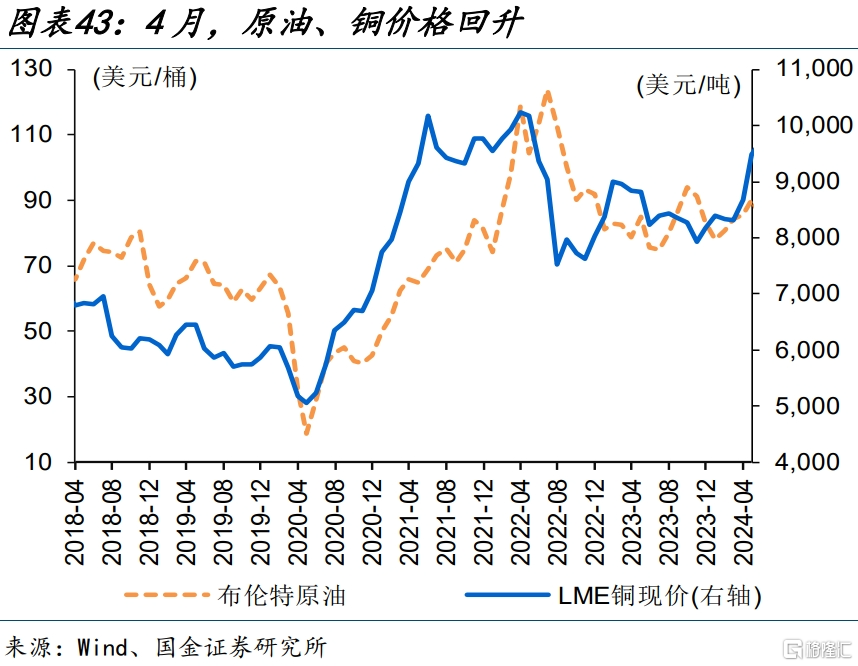

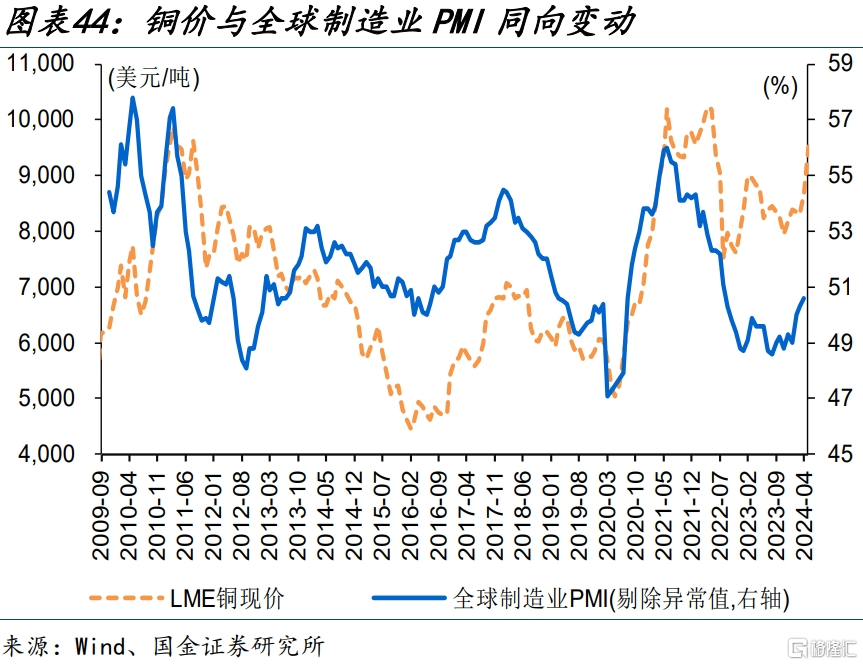

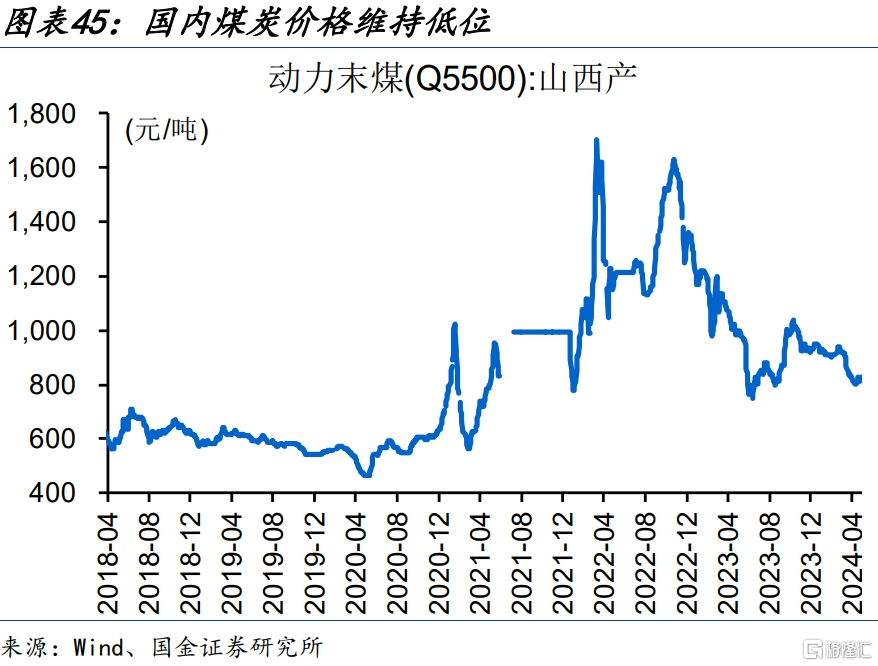

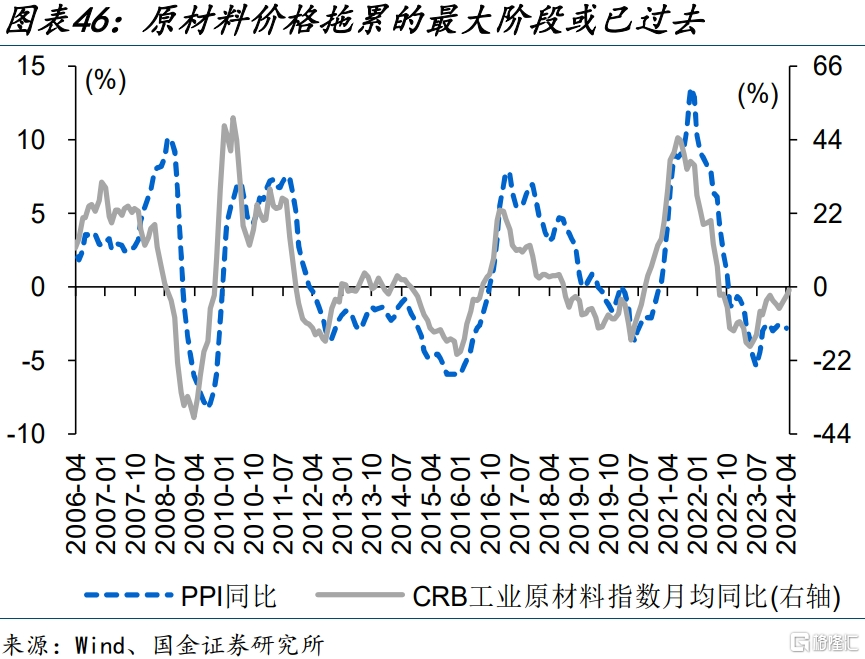

2)PPI:原油链、铜等有色链价格延续回升,煤炭等黑色链价格有所回落。高频数据显示,国际定价的部分商品价格有所上涨,以原油等为代表。例如,布伦特原油价格环比上涨6%至90.35美元/桶;全球制造业复苏等支撑铜价回温,4月LME铜现价上涨至9482美元/吨、环比涨幅达9%。国内黑色链价格仍处低位,例如,山西产动力末煤Q5500价格延续回落,4月环比回落6个百分点至816元/吨。

价格延续分化、指向内外需冷暖各异,PPI同比或小幅收窄至-2.3%左右。综合来看,原油等国际定价的部分商品价格回升,反映国内需求的部分黑色链商品价格仍有拖累,叠加4月翘尾因素较上月进一步下探、由上月的-3.16%回落至-3.26%。中性情景下,4月PPI同比或小幅收窄至-2.3%。往后来看,需求边际修复或支撑部分商品涨价,但部分行业供给压力仍存下弹性还有待进一步观察。

经过研究,我们发现:

(1)3月国内经济图景?外需支撑下,部分行业已开启“主动补库”,带动工企实际库存增速连续回升。“工作日效应”、专项债发行进度过慢等因素影响下,3月宏观数据出现回落,指向经济或处于温和复苏初期。内需修复尚在路上、初现积极信号,企业端资金活化出现积极迹象,政策加力带动企业中长贷高增。

(2)4月经济或如何演绎?“量增”强于“价涨”,外需或阶段性好于内需。国内复苏节奏偏慢背景下,物价或呈现温和回升。分指标看,生产端“设备更新”加快推进,中游设备制造生产或延续“高景气”,带动工业增加值回升。

(3)需求端,万亿国债等“稳增长”政策持续落地,“新质生产力”加快布局,投资需求或进一步升温。清明假期出行人流明显增加,4月餐饮消费或较快增长;高频数据显示汽车消费回落,或拖累商品消费表现。社融增速或仍处低位、小幅回升至8.9%,5月上行斜率或明显“陡峭”。“外需”结构性回暖,对东南亚国家出口或持续向好;数量指标映射的出口景气持续回升,但4月出口金额可能仍将受到“价格”拖累。

(4)物价或温和修复,4月CPI同比或持平于上月、PPI同比小幅回升。生猪、果蔬等价格承压下,对食品端或仍有拖累;非食品端或受到清明节服务涨价提振、及原油价格回升等支撑。中性情景下,4月CPI同比或维持低位、0.1%左右。原油链、铜等有色链价格延续回升,煤炭等黑色链价格有所回落,PPI同比或小幅收窄至-2.3%左右。

风险提示

1、经济复苏不及预期。海外形势变化对出口拖累加大、地产超预期走弱等。

2、政策落地效果不及预期。债务压制、项目质量等拖累政策落地,资金滞留金融体系等。

注:本文来自国金证券2024年5月9日发布的《4月经济前瞻:“量增”强于“价涨”》,分析师:赵伟S1130521120002;张云杰S1130523100002;马洁莹S1130522080007

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员