报告要点

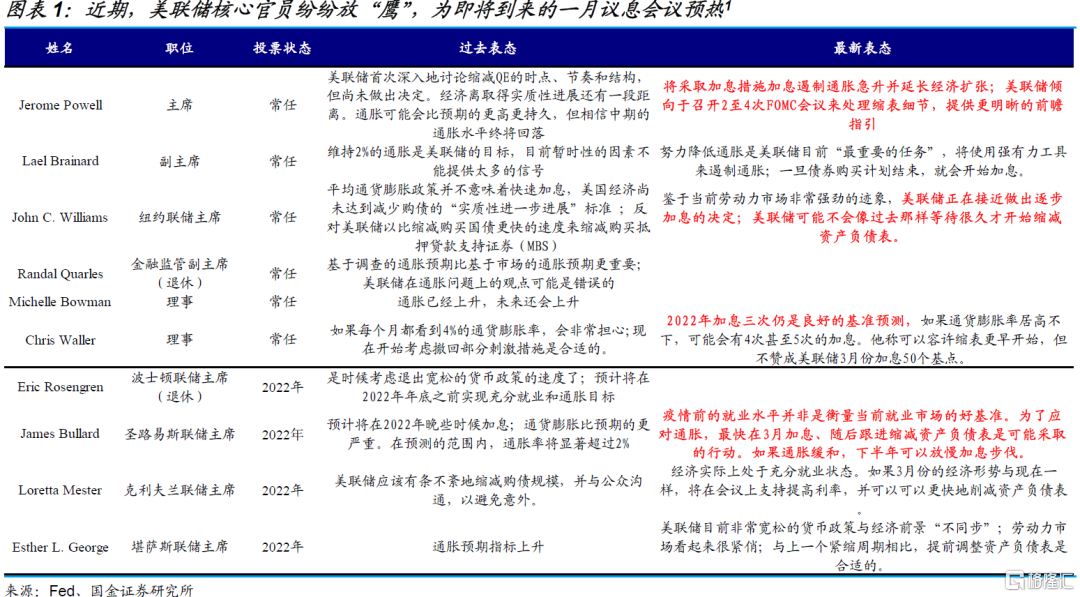

近期,美联储核心官员纷纷释放“鹰派”信号,为即将到来的一月议息会议预热。作为2022年的开年会议,美联储一月会议有哪些看点?最新梳理,供参考。

看点一:或将公布更加清晰的“货币政策正常化指引”、加快加息及缩表

1月27日,美联储将公布年内首场议息会议的声明,或提供更加清晰的“货币政策正常化指引”。近期,美联储核心官员纷纷释放“鹰派”信号,讨论加息及缩表,为即将到来的一月会议预热。鉴于Taper行近尾声,以史为鉴,美联储或将公布新的《货币政策正常化原则及计划》,以渐进、可预见的方式推进货币政策正常化。

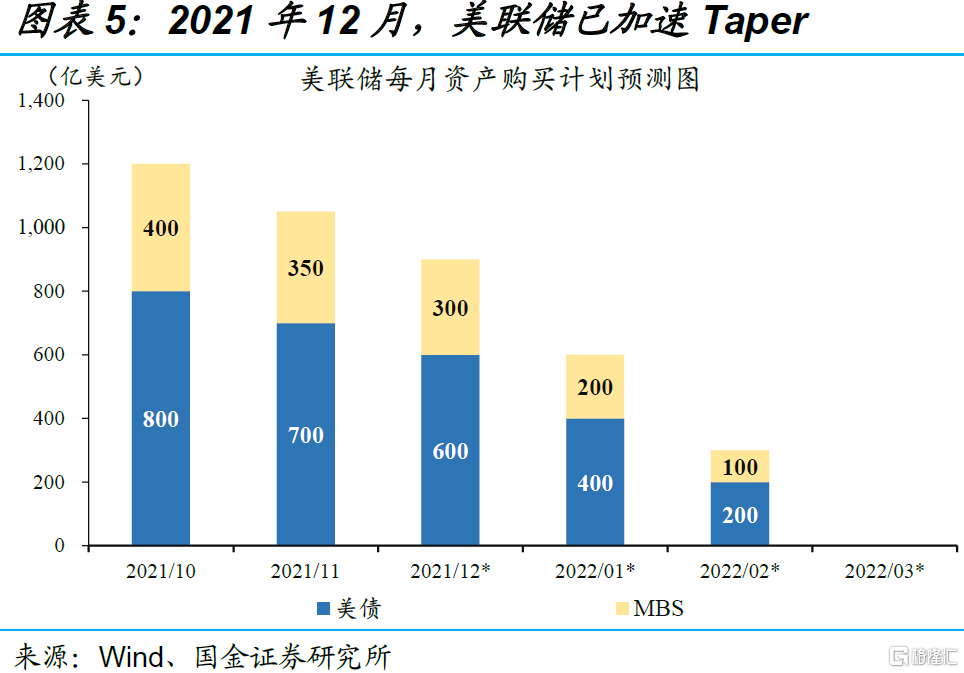

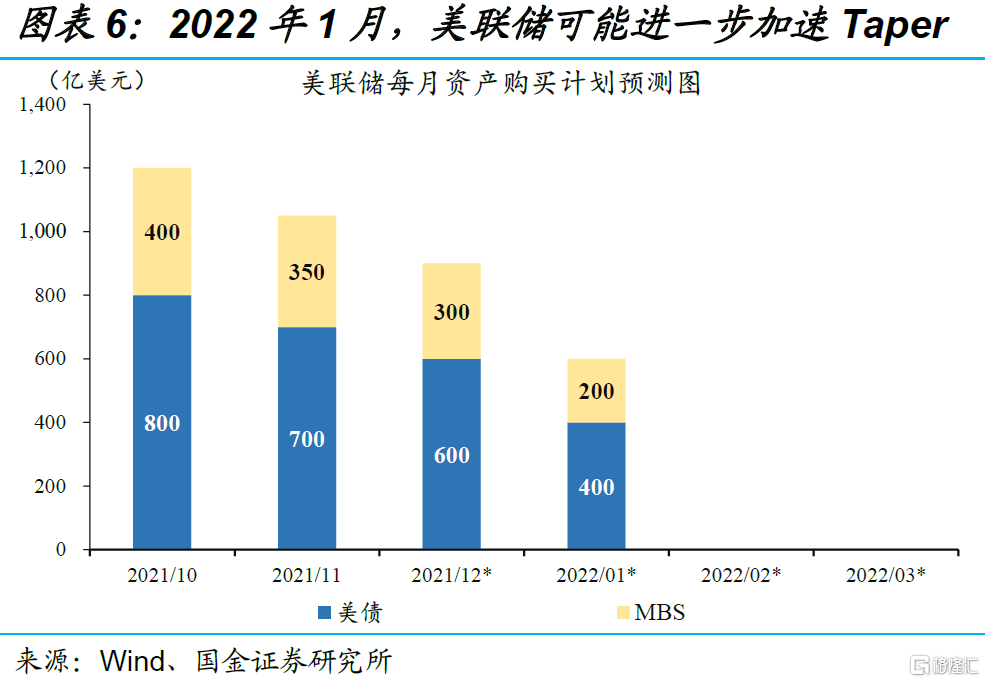

美联储可能加快Taper,进一步商议加息及缩表的时点及节奏。货币政策加快正常化的背景下,美联储可能在一月会议上继续加速Taper、最早提前至2月完全退出QE。作为加息前的重要沟通,美联储或将给出更明确的指引。同时,美联储可能将重申在首次加息后开启缩表,并且要比上轮周期的推进节奏加快很多。

看点二:或将重新评估“充分就业”及“通胀”、为收紧政策铺路

美联储推进加息及缩表,主要取决于如何评估“充分就业”及“通胀”。劳动力供需严重失衡下,美联储或将重新界定“充分就业”,未必等到就业人数修复至疫情前。通胀方面,相比起供应链瓶颈,美联储或将更关注工资—物价螺旋式上涨风险。若认定“充分就业”及“通胀”高企,加息及缩表自然“水到渠成”。

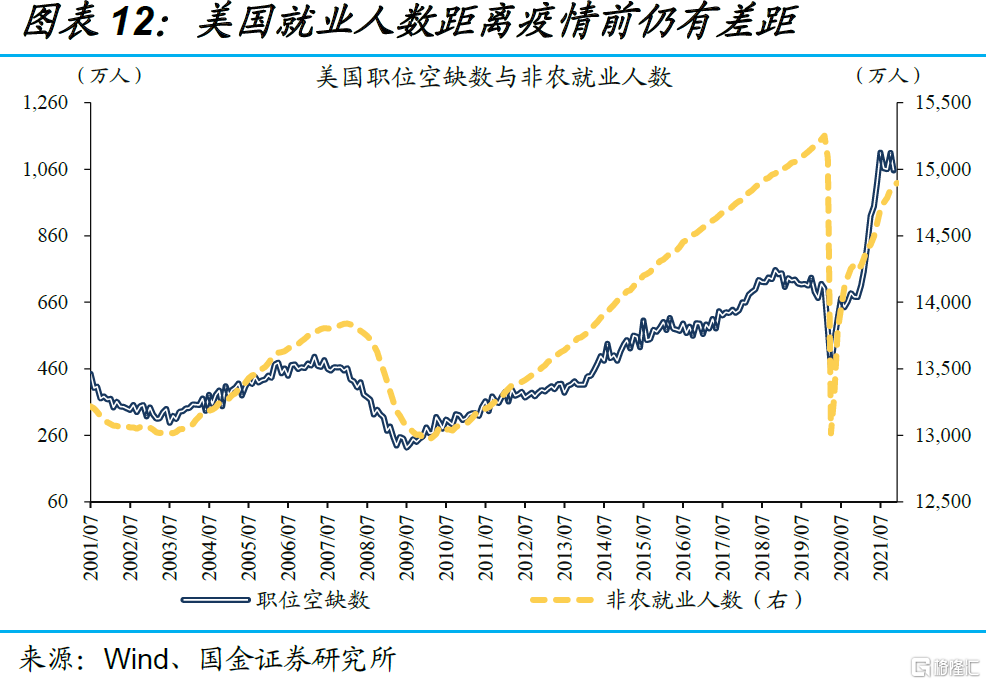

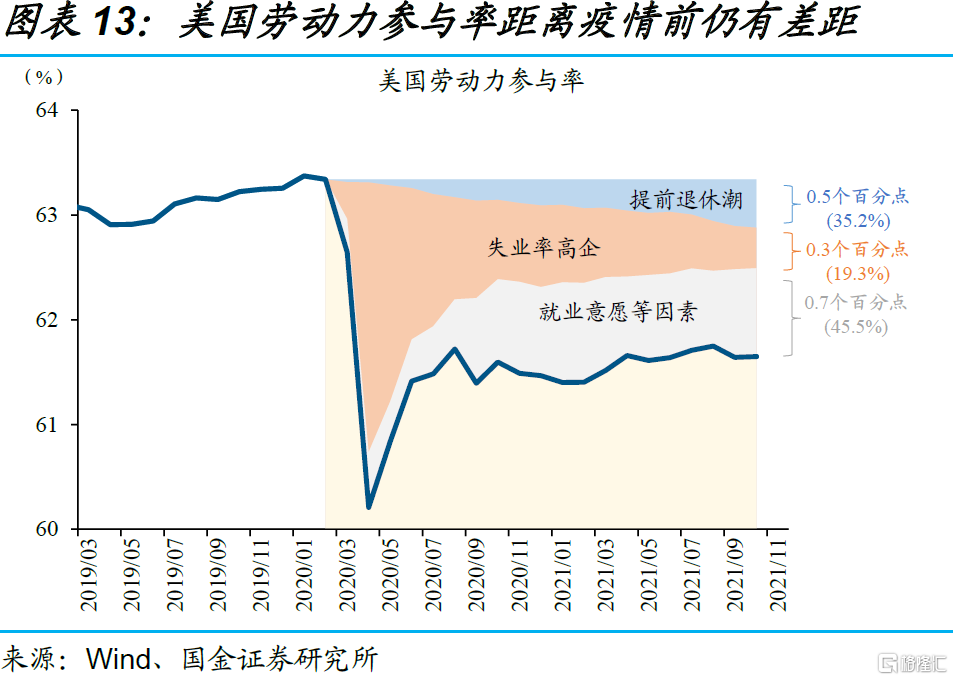

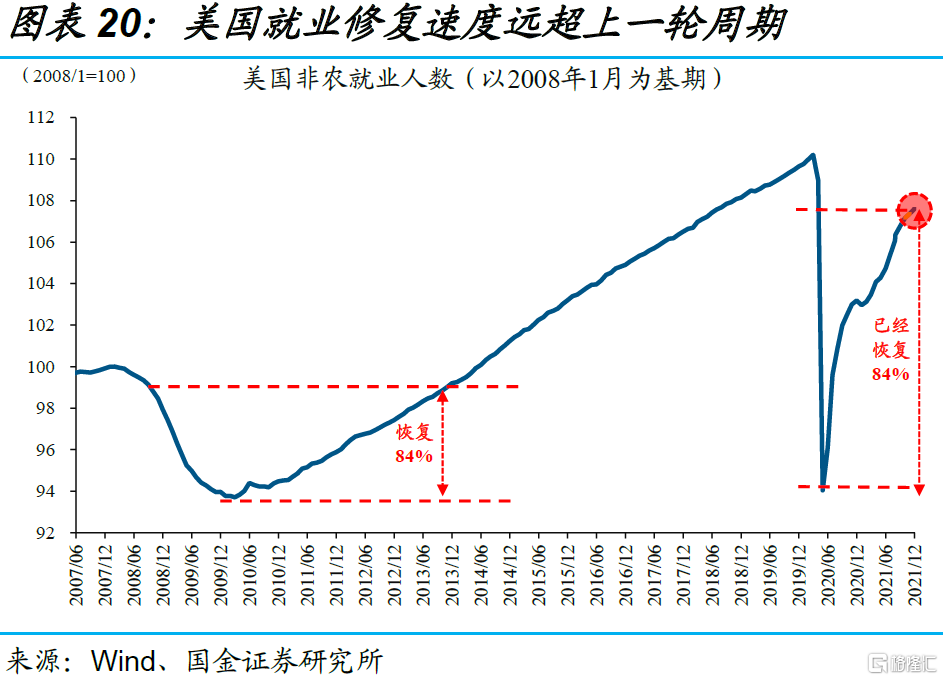

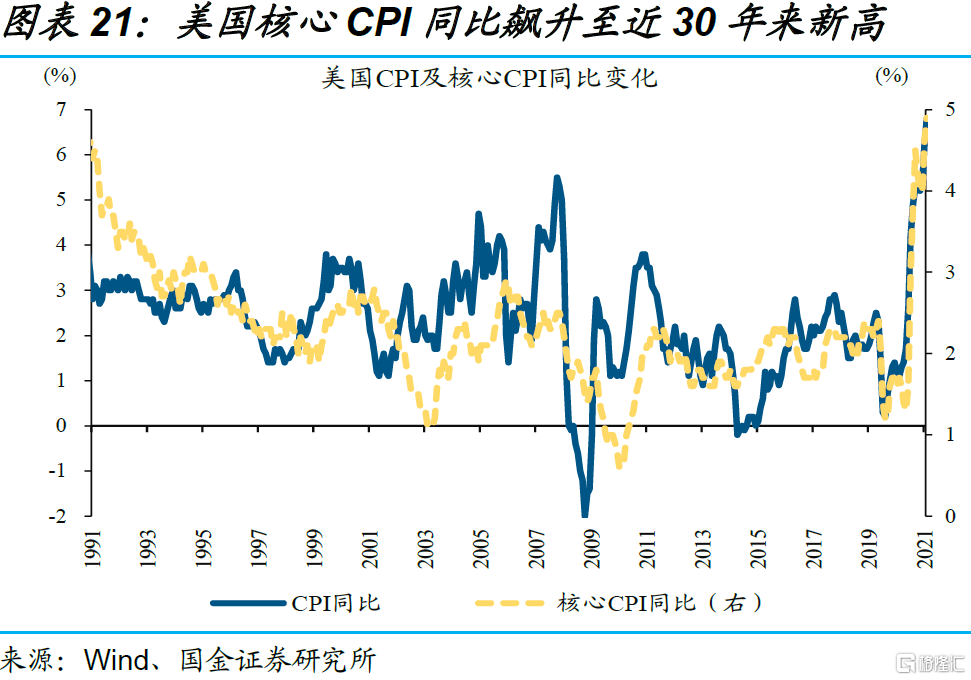

鉴于美国当下宏观环境与上轮周期有着天壤之别,美联储或将继续加快货币政策正常化。就业方面,美国疫情期间损失的就业人数已修复了84%,速度远超上一轮周期。物价方面,美国核心CPI同比飙升至近30年来新高,给货币当局带来的压力远超以往。基于宏观环境差异,美联储可能将继续加快货币政策正常化。

看点三:政策收紧对市场的冲击,或并未结束

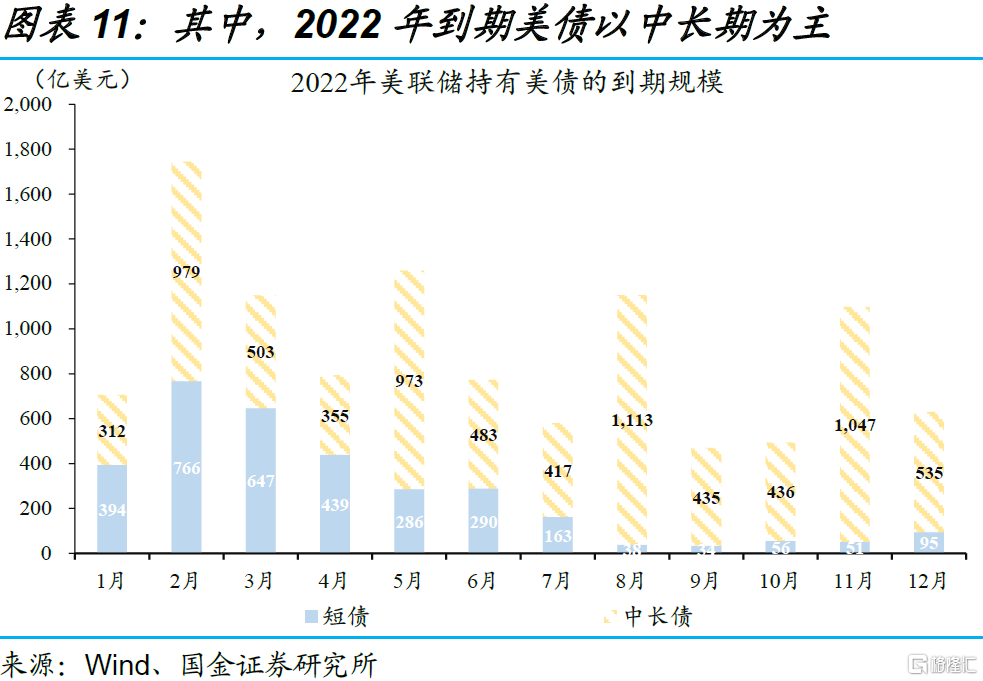

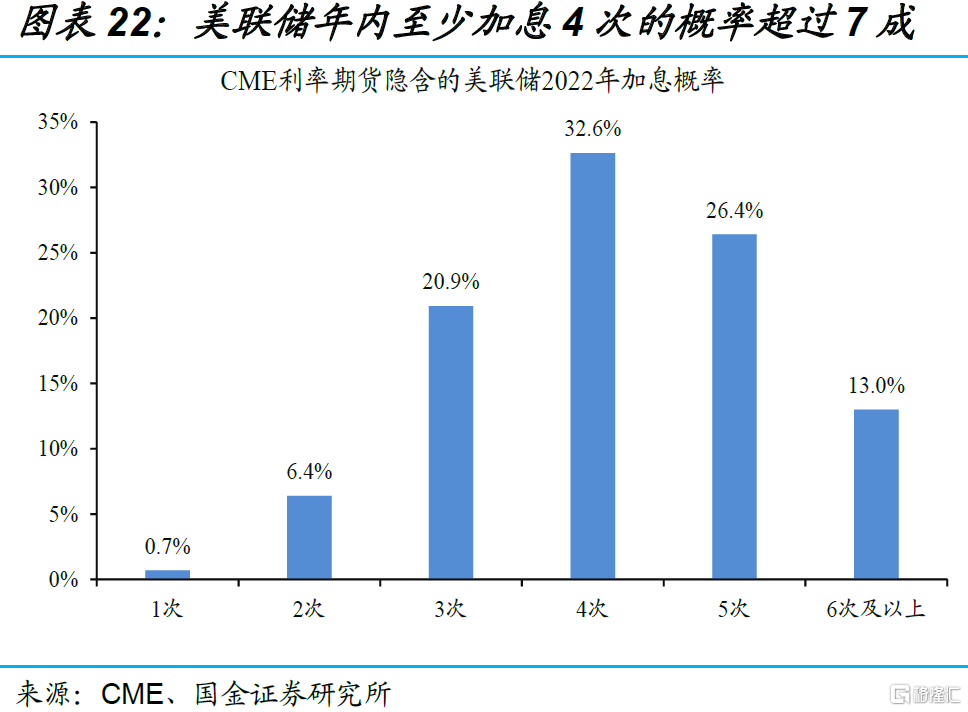

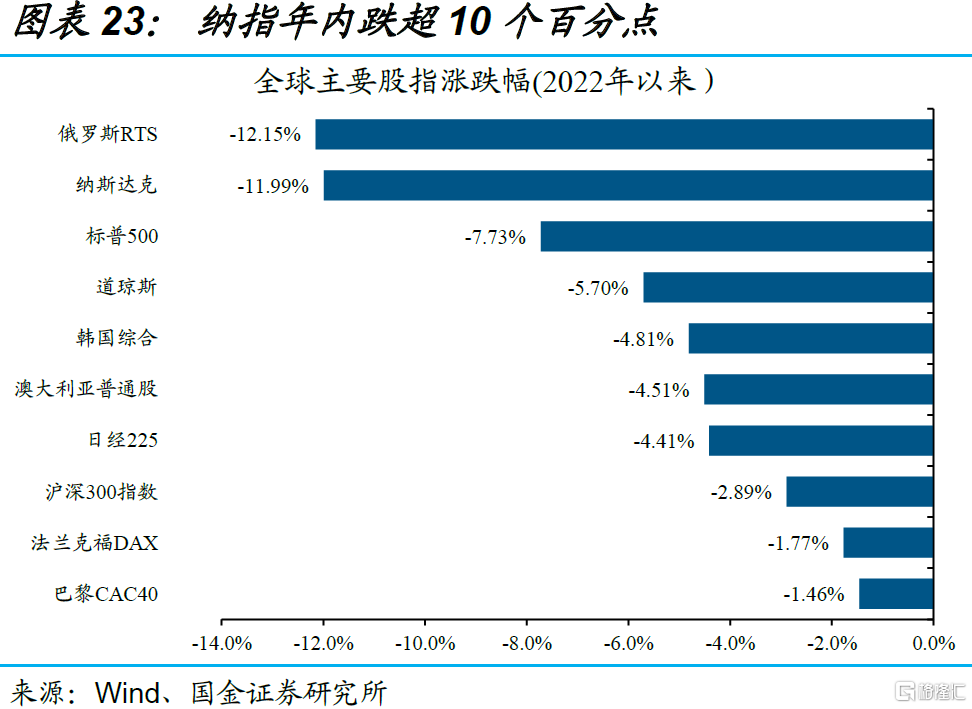

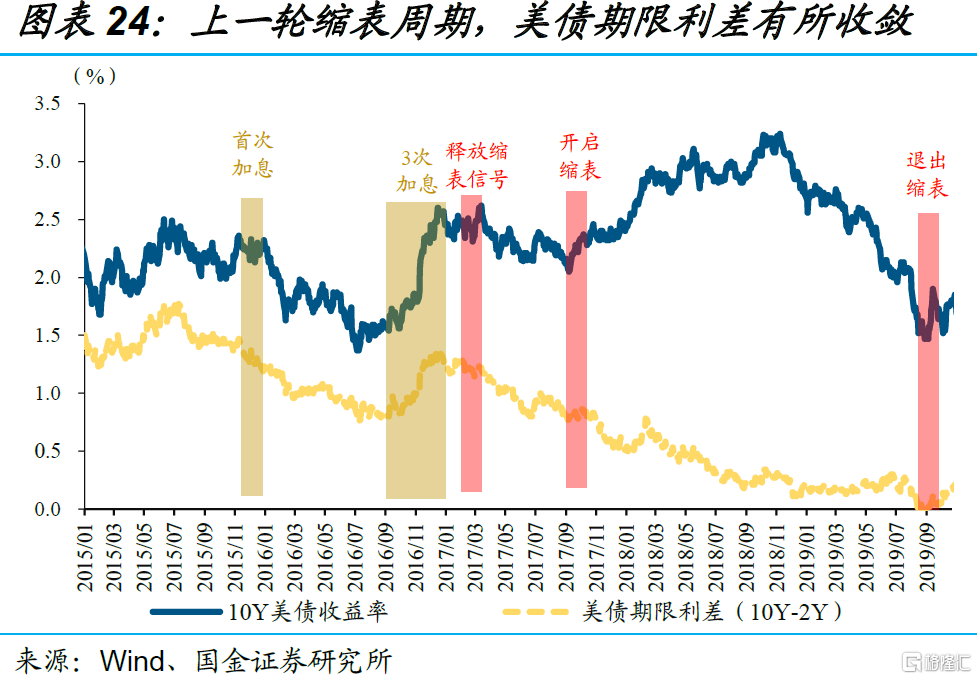

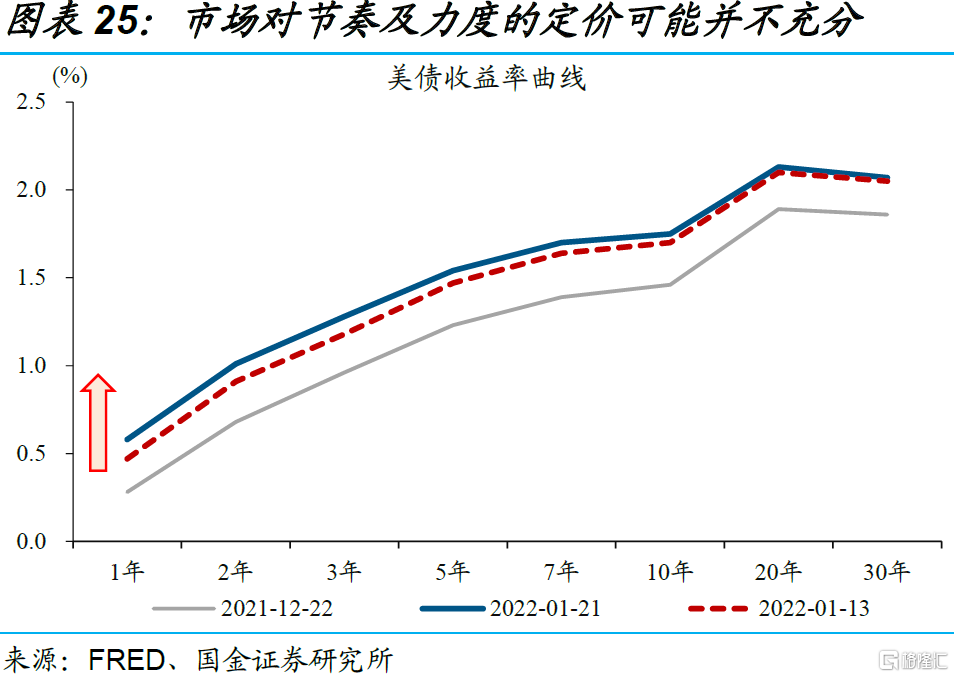

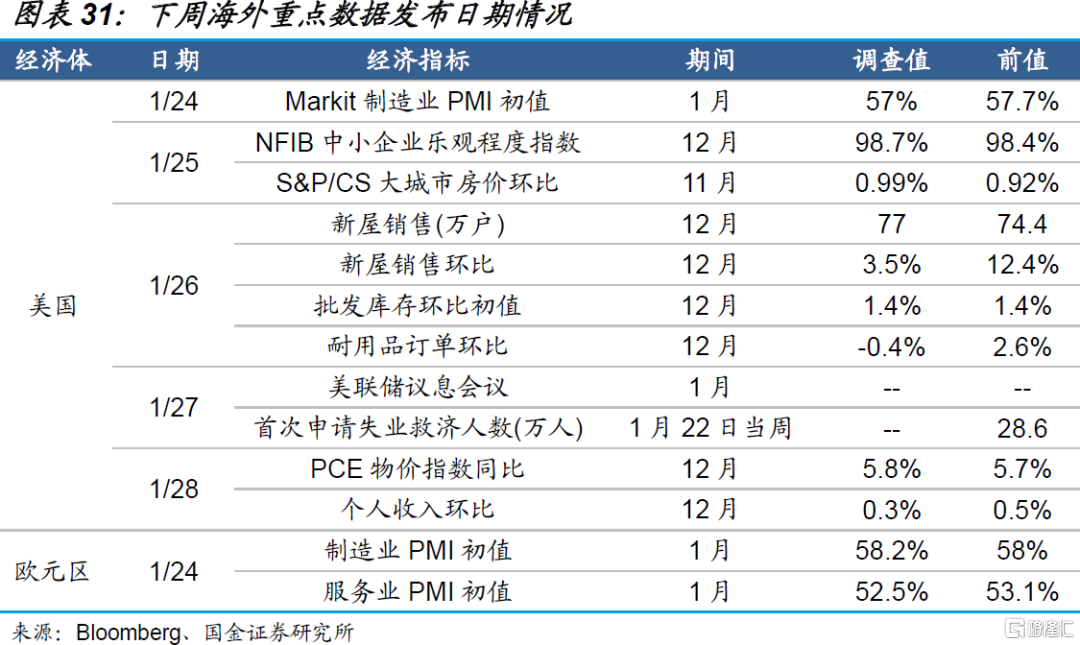

目前来看,市场对美联储加息预期的消化较为充分,但对缩表预期的消化相对不足。从CME利率期货来看,美联储2022年至少加息4次的概率升破7成,定价较为充分。但基于近期趋平的美债收益率曲线,市场对美联储缩表的定价或相对不足。不同于上轮的缓慢缩表,美联储本轮缩表或节奏更快、力度更大,叠加所持的到期美债以中长期为主,可能将助推美债长端利率上行、加剧市场波动。

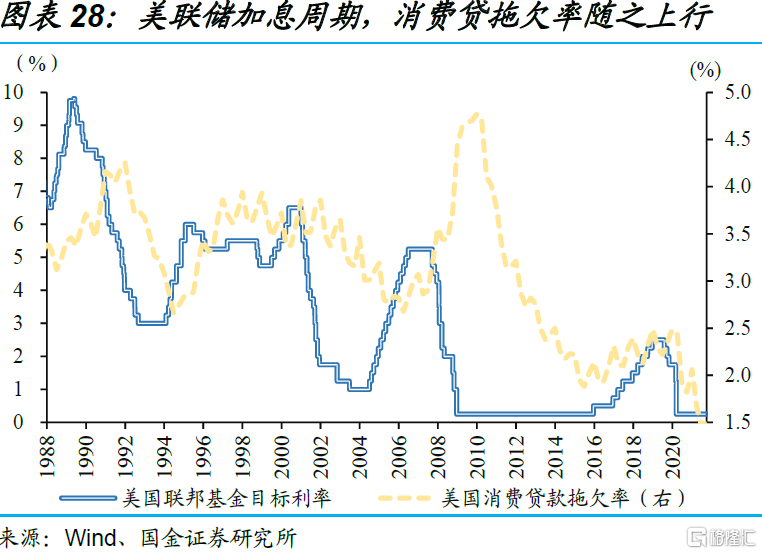

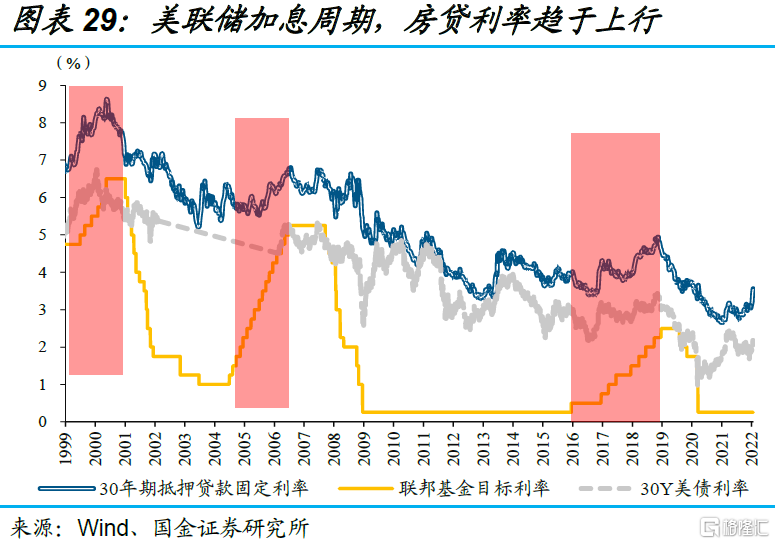

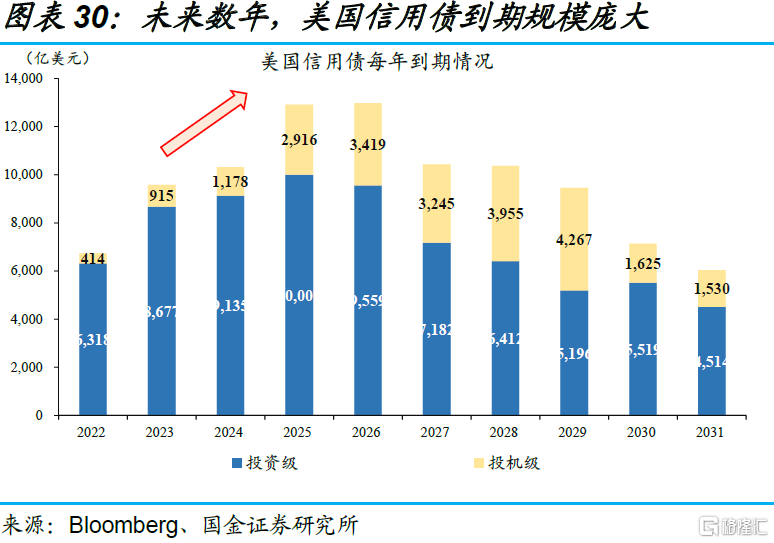

美联储政策收紧过程中,经济基本面受到的冲击,也是当前市场讨论不足的风险点。2022年中前后,美国居民债务宽限集中到期,将引发偿债压力陡增。美国信用债未来5年平均到期规模超1万亿美元、且投机级占比持续提升,加大企业端偿债压力。美联储政策收紧过程中,美国居民及企业部门将进一步承压、有损经济基本面。作为市场的晴雨表,经济遭受负面冲击,或将继续压制市场走势。

风险提示:美联储核心通胀居高不下;美国就业修复不及预期。

报告正文

近期,美联储核心官员纷纷释放“鹰派”信号,为即将到来的一月议息会议预热。作为2022年的开年会议,美联储一月会议有哪些看点?最新梳理,供参考。

看点一:或将公布更加清晰的“货币政策正常化指引”、加快加息及缩表

近期,美联储核心官员纷纷释放“鹰派”信号,为即将到来的一月议息会议预热。作为2022年的开年会议,美联储一月议息会议将于美东时间25日至26日召开,并于26日下午(北京时间27日凌晨)公布会议声明。会议即将到来之际,多位核心官员集体释放“鹰派”信号。其中,主席鲍威尔公开提及加息及缩表,“认为将采取加息措施加息遏制通胀急升”、“倾向于召开2至4次FOMC会议来提供更明晰的缩表指引”;圣路易斯联储主席布拉德(2022年票委)更是明确表示,“为了应对通胀,美联储最快在3月加息、随后跟进缩表”。

①波士顿联储主席Rosengren已提前退休,将由代理主席Montgomery候补参加1月议息会议。

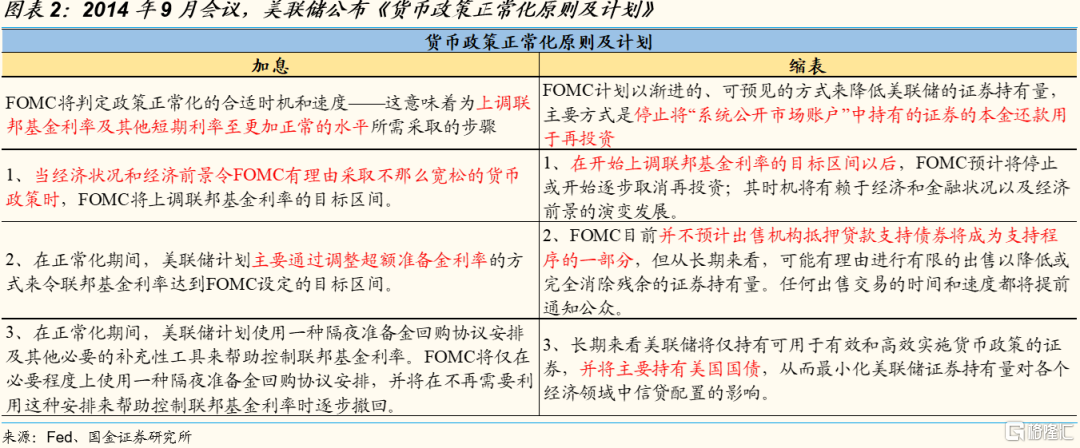

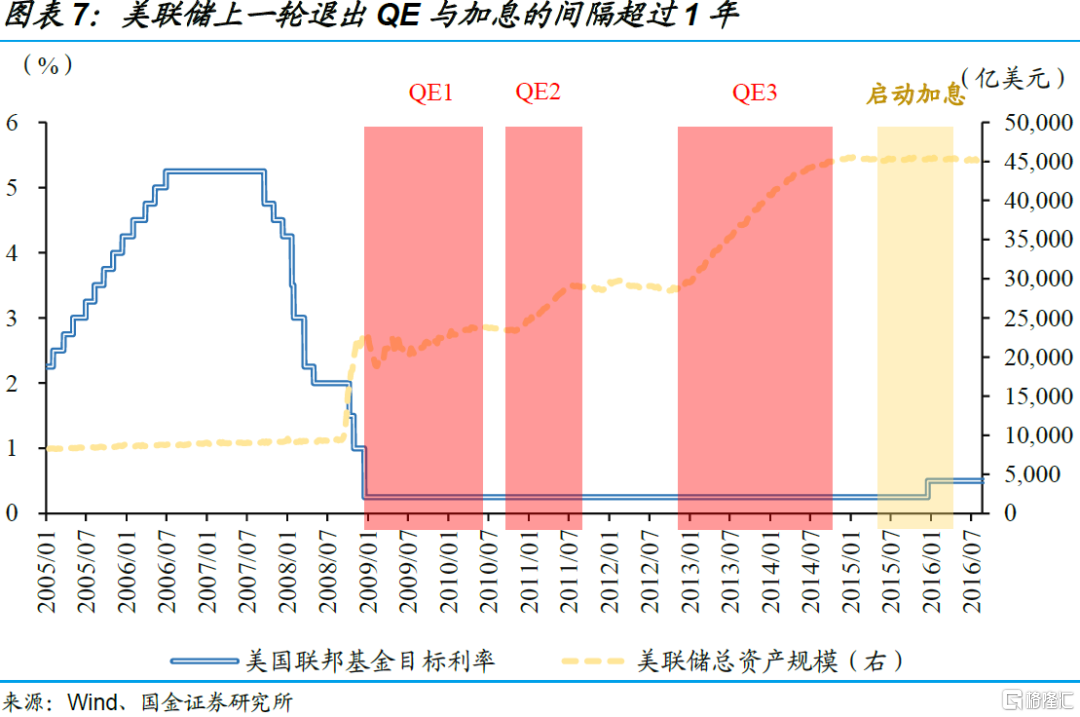

以史为鉴,美联储或将在一月会议上公布更加清晰的政策指引,为进一步的货币正常化铺路。回顾上一轮货币政策正常化周期,美联储在结束QE②前的2014年9月议息会议上,公布了《货币政策正常化原则及计划》。其中,对当下具有借鉴意义的是,彼时美联储明确表示“加息的前提是良好的经济状况和前景”,“加息后以渐进的、可预见的方式缩表,主要方式是持有的美债到期不续”。为了更有效的管理政策预期,美联储可能将在一月会议上公布类似指引,届时需关注重点措辞的关键变化。

②2014年10月,美联储正式退出QE3、结束量宽扩表。

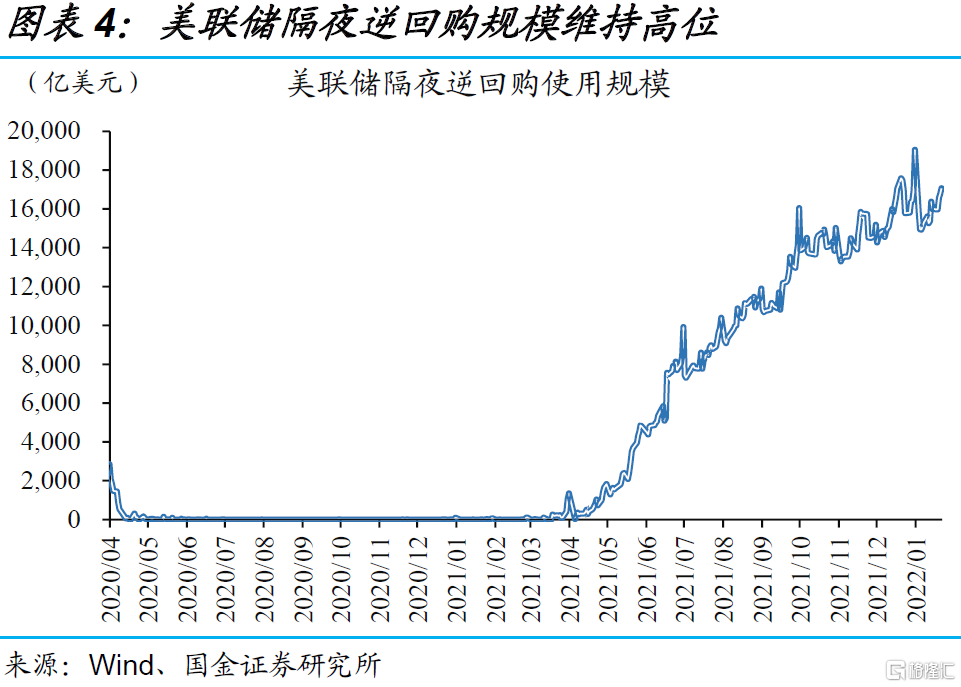

货币政策加快正常化的背景下,美联储可能在一月会议上继续加速Taper、最早提前至2月完全退出QE。2020年疫情暴发后,伴随大规模量宽扩表,美联储总资产规模逼近9万亿美元、相当于美国2022年GDP(现价)的43%,引发流动性泛滥,维持高位的隔夜逆回购规模即是最佳证明。这一背景下,美联储为了加速货币正常化,可能在12月会议基础上进一步缩减资产购买的规模,将完全退出QE的时点从3月提前至2月。

作为加息前的重要沟通,美联储或将给出更明确的指引。不同于上一轮结束QE超1年后才启动加息,美联储本轮加息与退出QE的间隔将大幅缩短。鉴于目前美联储依然处于Taper进程, 1月加息的概率微乎其微,但或将加息具体时点及节奏提供更明确的指引。不过,值得注意的是,不同于3月、6月、9月、12月会议,美联储在其他会议上并不会公布经济预测及利率点阵图,因此需重点关注政策声明、及主席鲍威尔的新闻发布会讲话。

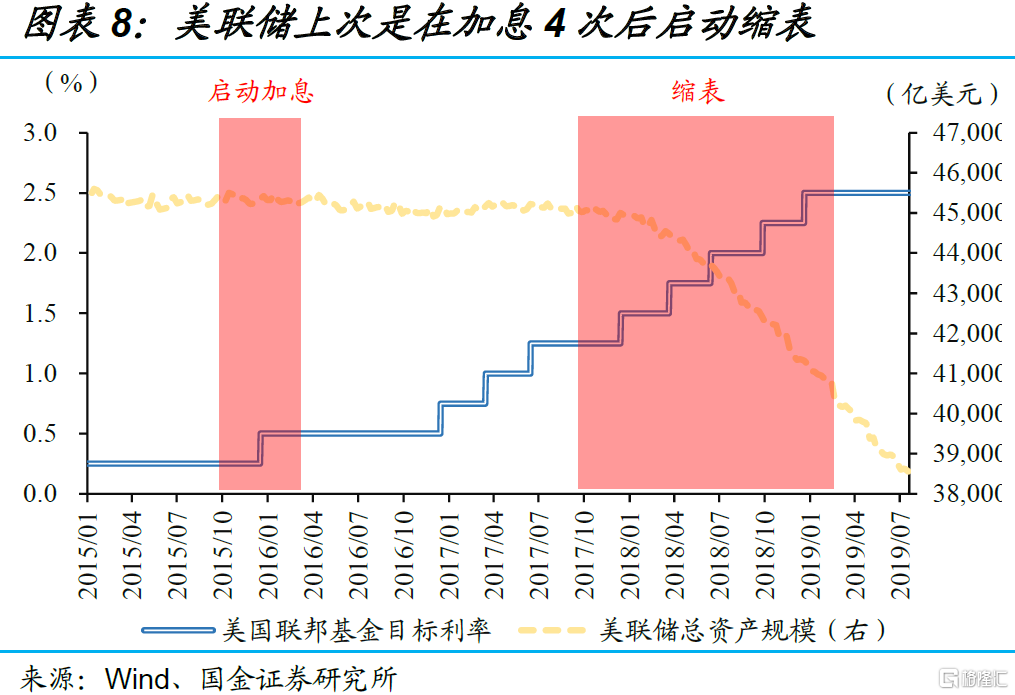

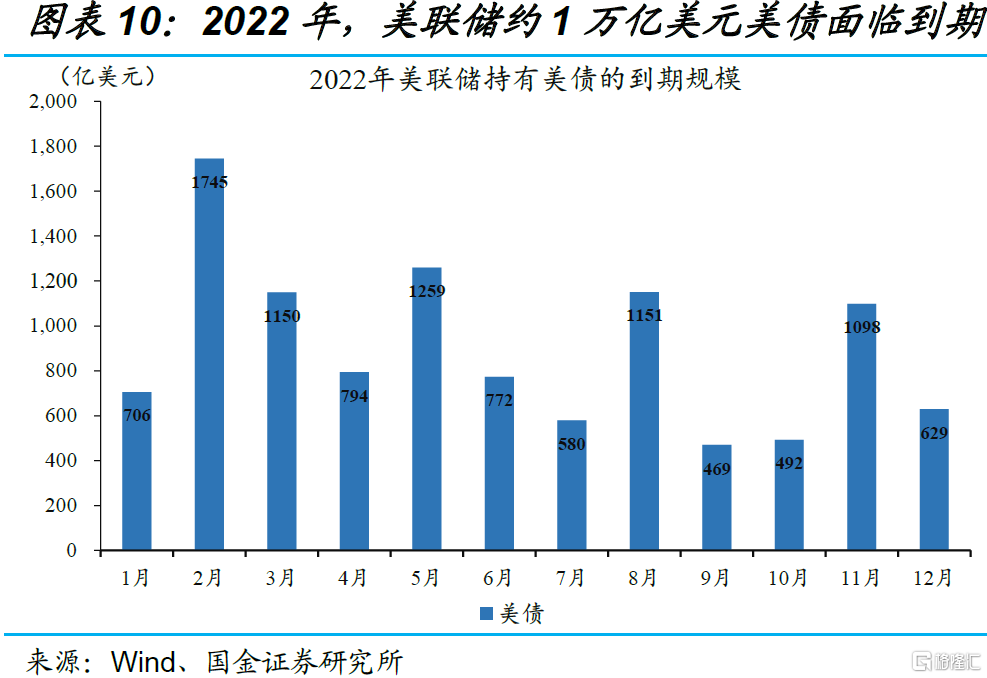

同时,美联储可能将重申在首次加息后开启缩表,并且在节奏上要比上一轮周期加快很多。美联储上次是在加息4次后启动缩表,开始每月仅缩减60亿美元美债和40亿美元MBS,随后缓慢提速。当下,美联储12月会议纪要里明确提出,“几乎所有委员都同意在首次加息后就开始推进缩表”、“缩表的合适速度可能会比上一次正常化期间的更快”。参考美联储2022年所持美债的到期规模来看,未来缩表速度(含MBS)有望直接达到每月900亿美元左右。

看点二:或将重新评估“充分就业”及“通胀”、为收紧政策铺路

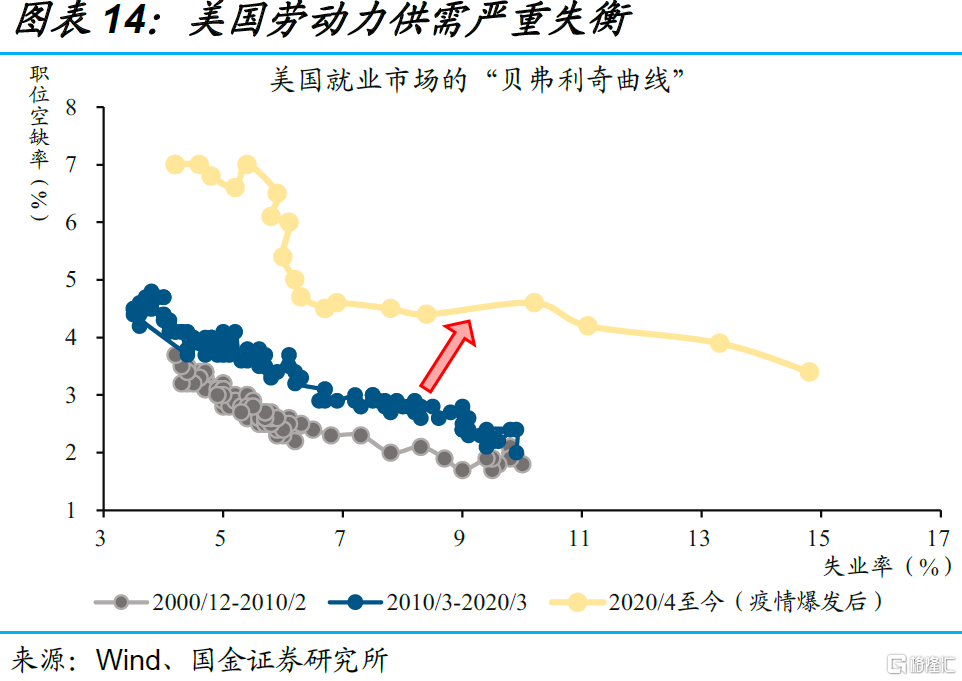

劳动力供需严重失衡下,美联储或将重新界定“充分就业”的标准,未必等待到就业人数修复至疫情前。美国当前的就业市场,表现为劳动力供给受限、招聘需求持续旺盛。一方面,就业意愿低迷下,美国就业人数、劳动力参与率距离疫情前仍有差距。同时,美国失业率已回落至疫情前水平,职位空缺率、离职率维持历史高位,反映企业招工需求依然旺盛。美国劳动力供需错配下,若认定供给端因素难以消除,美联储或将侧重需求端、重新界定“充分就业”。

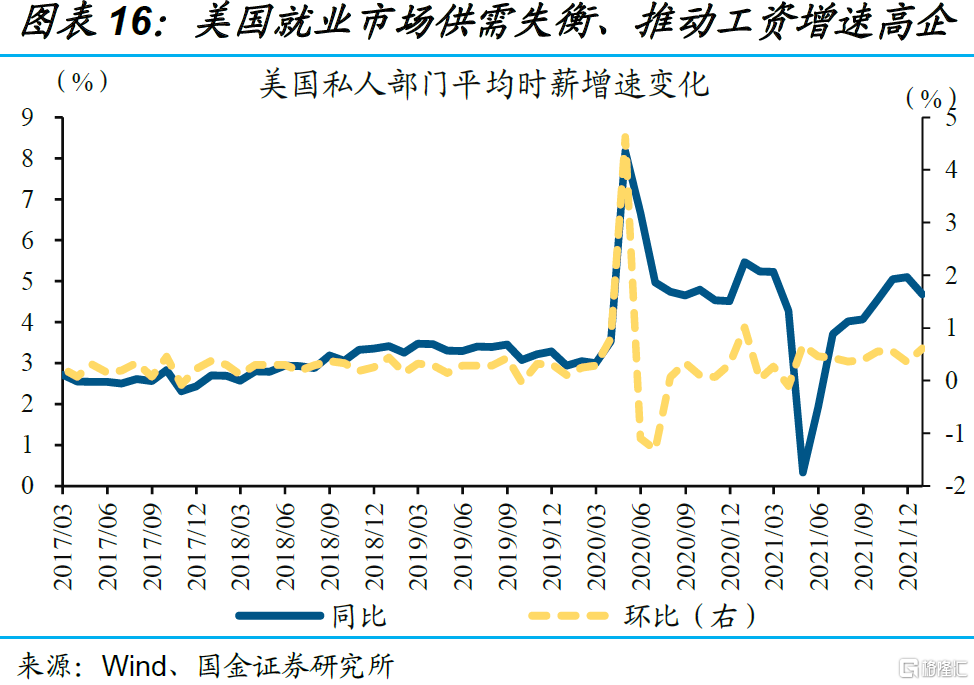

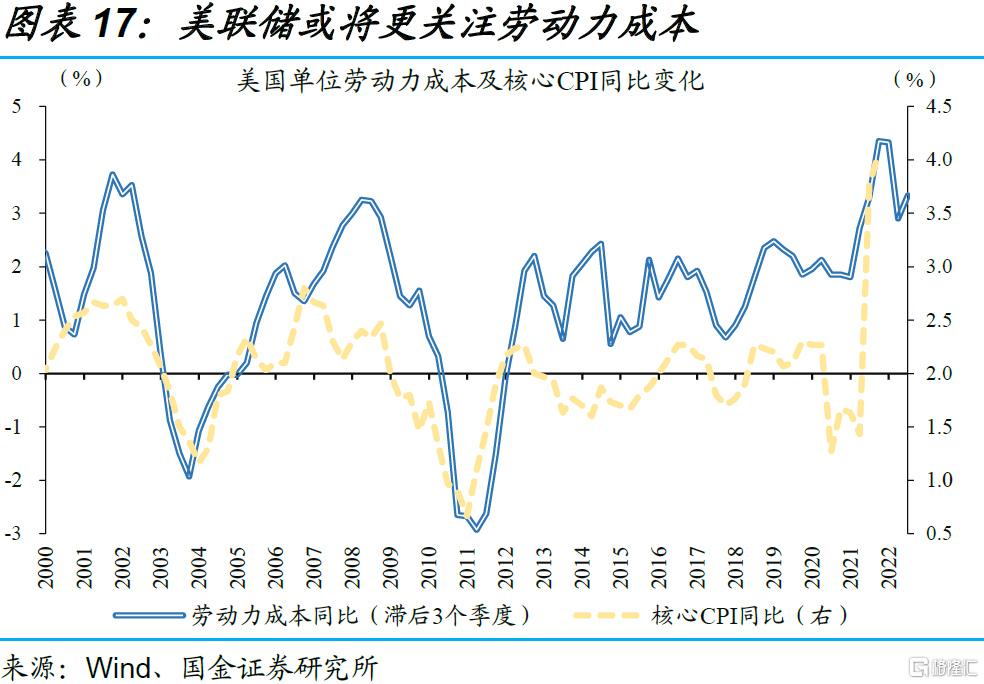

通胀方面,相比起供应链瓶颈,美联储或将更关注工资—物价螺旋式上涨的风险。2021年美国核心通胀(去除能源及食品)“高烧难退”,极大程度上是受疫情扰动下的供应链瓶颈影响。展望2022年,疫苗大幅放量下,全球“免疫屏障”有望得到重塑,疫情对经济的扰动趋于弱化,供应链瓶颈也将有所缓解。考虑到就业市场供需严重失衡、推动工资增速高企,美国核心通胀的主要驱动力或将由供应链瓶颈切换至劳动力成本。

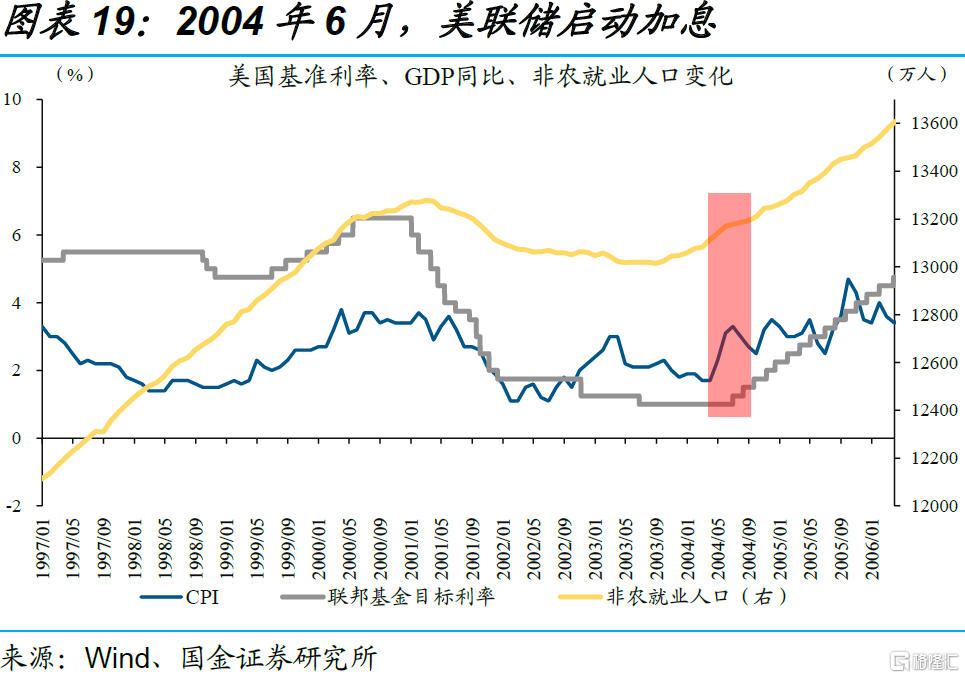

综合来看,若美联储认定“充分就业”及通胀压力高企,未来加息及缩表自然“水到渠成”。追根溯源,主导美联储加息及缩表的核心因素依然是美国经济基本面。例如,1994年2月和2004年6月,在美国非农就业人数恢复至上一轮周期的高点附近时,叠加通胀已达目标,美联储均开启了加息。2015至2018年,伴随美国经济加速回归常态化,美联储先是启动加息;由于担心长期的低利率环境引发经济过热,美联储随后开启了缩表进程、腾挪政策操作空间。

鉴于美国当下宏观环境与上轮周期有着天壤之别,美联储将继续加快货币政策正常化。总结来看,美联储本轮货币政策正常化节奏远超上轮周期的背后,在于当下美国宏观环境向“充分就业”及“物价稳定”迈进的速度更快。就业方面,美国疫情期间损失的就业人数已修复了84%,速度远超上轮周期。物价方面,美国核心CPI同比飙升至近30年来新高,带来的压力远超以往。

看点三:政策收紧对市场的冲击,或并未结束

从近期表现来看,市场对美联储加息预期的消化较为充分。近期,美联储官员的发言及12月会议纪要均释放了极强的“鹰”派信号,导致CME期货市场隐含的2022年至少加息4次的概率升破7成,甚至开始计价3月加息50bp(逾20年来未发生过)的概率。受此影响,全球主要股指纷纷迎来调整,纳斯达克年内跌超10个百分点,均指向加息预期的消化较为充分。

但与此同时,市场对美联储缩表预期的消化或相对不足。美联储上一轮缩表起于4次加息之后,从释放明确的缩表信号到最终落地相隔6个月,导致市场预期较为充分,美债期限利差(10Y-2Y)反而持续收敛。不同于上轮的缓慢缩表,美联储本轮缩表或节奏更快、力度更大,叠加所持的到期美债以中长期为主,可能将助推美债长端利率上行、加剧市场波动。

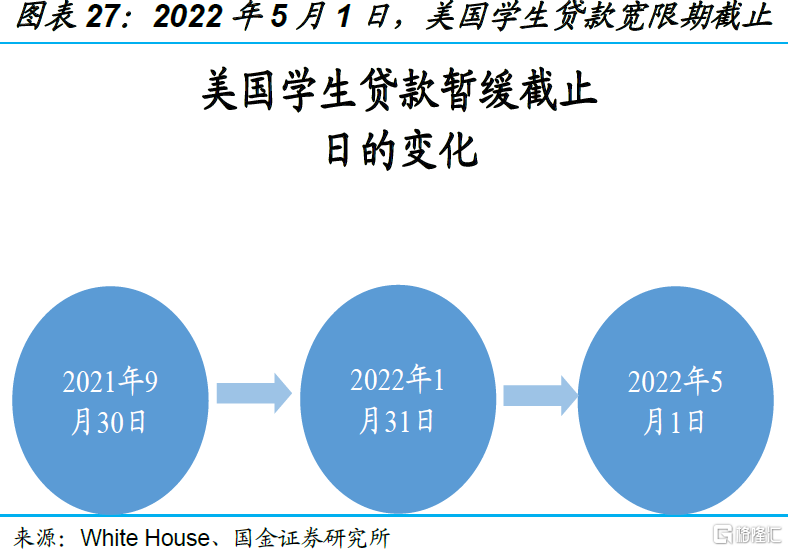

美联储政策收紧过程中,经济基本面受到的冲击,也是当前市场讨论不足的风险点。美国政府债台高筑下,房贷、学贷等债务宽限措施都将于2022年中前后其中到期,将引发居民部门偿债压力陡增。美国信用债未来5年平均到期规模超1万亿美元、且投机级占比持续提升,加大企业端偿债压力。美联储政策收紧过程中,美国居民及企业部门将进一步承压、有损经济基本面。作为资本市场的晴雨表,经济遭受负面冲击,或将继续压制市场走势。

经过研究,我们发现:

(1)近期,美联储核心官员纷纷释放“鹰派”信号,讨论加息及缩表,为即将到来的一月会议预热。鉴于Taper行近尾声,以史为鉴,美联储或将公布《货币政策正常化原则及计划》,以渐进、可预见的方式推进货币政策正常化。

(2)货币政策加快正常化的背景下,美联储可能在一月会议上继续加速Taper、最早提前至2月完全退出QE。作为加息前的重要沟通,美联储或将给出更明确的指引。同时,美联储可能将重申在首次加息后开启缩表,并且要比上轮周期的推进节奏加快很多。

(3)劳动力供需严重失衡下,美联储或将重新界定“充分就业”,未必等到就业人数修复至疫情前。通胀方面,相比起供应链瓶颈,美联储或将更关注工资—物价螺旋式上涨风险。若认定“充分就业”及通胀压力高企,未来加息及缩表自然“水到渠成”。

(4)就业方面,美国疫情期间损失的就业人数已修复了84%,速度远超上一轮周期。物价方面,美国核心CPI同比飙升至近30年来新高,给货币当局带来的压力远超以往。基于宏观环境差异,美联储或将继续加快货币政策正常化。

(5)目前来看,市场对美联储加息预期的消化较为充分,但对缩表预期的消化相对不足。从CME利率期货来看,美联储2022年至少加息4次的概率升破7成,定价较为充分。但基于近期趋平的美债收益率曲线,市场对美联储缩表的定价或相对不足。

(6)2022年中前后,美国居民债务宽限集中到期,将引发偿债压力陡增。美国信用债未来5年平均到期规模超1万亿美元、且投机级占比持续提升,加大企业端偿债压力。美联储政策收紧过程中,美国居民及企业部门将进一步承压、有损经济基本面。作为资本市场的晴雨表,经济遭受负面冲击,或将继续压制市场走势。

2、 重点关注:美国12月CPI

风险提示

1、美国核心通胀居高不下。美国供应链瓶颈持续时长超预期,叠加劳动力成本增速高企,共同推升美国核心通胀。

2、美国就业修复不及预期。若美国通胀压力高企的同时,就业修复不及预期,美联储货币政策将会因为“类滞胀”格局而陷入两难

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员