乐信发布了2023年财报,2023年全年营收、利润均实现双位数增长。全年营收131亿元,同比增长32%;全年利润(Non-GAAP EBIT)18亿元,同比增长41.1%。乐信2023全年交易额2495亿元,同比增长21.9%;年末管理在贷余额1240亿元,同比增长24.5%。

在宏观环境充满挑战的当下,乐信实现了比较稳健的发展,尤其值得关注的是,公司风控团队和风控体系的升级,以及再次派发分红、全年股息率达到9.7%——在当前经济环境下,不失为一个增长稳健、估值低、股息高的投资标的。

新CRO加入后风控能力大幅提升,风险指标改善

当前互金行业进入稳健发展,同时也是存量竞争阶段,未来对于各家金融科技企业来说,精准获取优质客户、提升存量用户整个生命周期的LTV成为重中之重,而这背后的核心能力都是风控。风控没做好就没有精准识别能力,没法获取优质用户,也没法甄别存量用户、给到合适的定价,从而实现低风险的稳健发展。

2023年四季度,乐信全面升级风险团队,邀请到曾在蚂蚁消金工作十多年、经验丰富的乔占稳担任CRO,帮助进一步完善风险框架、建设全生命周期风控体系,在他的带领下,乐信风控策略得以全面升级。

2023Q4乐信重构了客户分层,通过客户基本信息,客户画像,客户风险评分将客户划分特优、优质、普通、成长四大类,相比原客户分层在风险区分度和稳定性上都有明显提升。主要业务线的风控体系进行全面迭代升级后,风险识别性能均有近30%的提升。

新客方面,基于新客分层构建了Low&Grow风险成长体系,即随着对用户识别的精准和理解的深入,额度逐渐增加。四季度在新增注册用户与三季度持平的情况下,新增活跃用户数同比增长51.8%,新增资产早期风险企稳并进入下行通道,12月指标下降近15%。

老客方面,Q4重点优化了授信、定价和交易策略体系,进一步提升头部客群offer的竞争力,特优和优质客群的交易额比例环比三季度提升12%,老客新增风险环比下降超15%;对于已流失或未转化的潜在客户,有针对性地进行re-offer,转化率提升超50%。

通过这些风控和精细化运营措施,在行业风险普遍上升的背景下,乐信已经出现很好的转变。2023年12月开始公司整体风险开始企稳,12月入催环比下降6%,在近期达到低值,相较于峰值已优化+10%的幅度。新增资产的FPD7在23年Q4初期达到峰值,随后逐月优化。整体资产的回收率从23年下半年开始承压,进入24年已经从低位开始回升企稳。

展望2024年,新增资产质量持续改善,全量资产的风险指标将逐步向好发展。在谈及乐信风控时,新CRO一方面坦诚有完善空间,另一方面也自信表示公司"有信心,有能力,有方法实现风险逐季下降",从而提升利润水平。

确实,风控能力的每一点提升,都能带来实实在在的盈利乐信2023年末管理在贷余额1240亿,如果坏账率下降0.1%,利润增加1.24亿,去年乐信调整后利润是13亿,风险下降0.1%就意味着利润提升9.5%。

乐信股息率9.7%,低利率环境下的高股息资产

乐信持续分红、回报股东,2023下半年每ADS分0.066美元,加上上半年每ADS的0.116美元,全年一共分了0.182美元,按3月22日股价1.88美元来算,乐信的股息率达到9.7%。

值得注意的是,之所以这次分红比半年报少是因为去年四季度计提了一笔2.24亿投资项目减值,如若加回全年利润12.9亿元,20%分红率可达3583万美元除以总股本,每ADS分红可达0.22美元,对应目前股价股息率11.7% ,投资价值还是很高的。

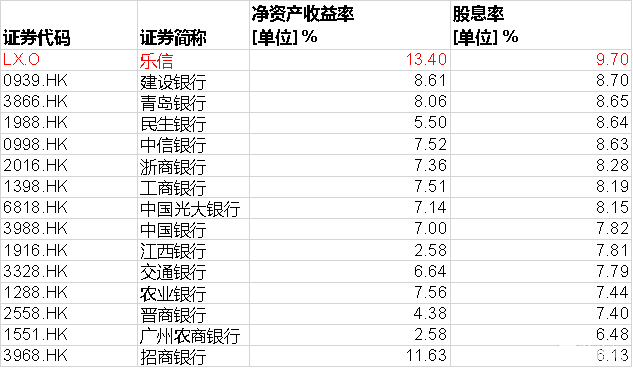

当前在低利率环境和经济低速增长期,十年期国债收益率已罕见跌入2-3%的区间,高股息资产成为众多资本机构争相追逐的标的。去年的银行、煤炭股行情无不是高股息策略下的受益者,中国神华港股2023年涨幅36%,建设银行港股近两年涨幅26%,相信不久的将来金融科技行业也会被越来越多投资者当做高股息资产关注,毕竟乐信目前9.7%的股息率高于大多数传统银行股,后者股息率基本位于6-8%之间(如下图所示)。

处于估值洼地的乐信,还有多少上升空间?

在经历2022年监管与市场的严酷考验之后,去年7月四部门联合发布《金融管理部门善始善终推进平台企业金融业务整改,着力提升平台企业常态化金融监管水平》,指出互联网 平台金融业务的大部分问题基本完成整改,未来进入常态化监管阶段,表明行业已经进入到稳健规范发展阶段,行业不确定性大大降低,未来公司业绩的可预期和稳定性大大提高。

保守假设乐信未来业绩不增长的情况下,20%的分红率保持不变,未来每年每ADS分红0.22美元,那么今天买一股,即使股价不增长,不到9年投资也能翻一倍。换句话说,从估值角度看,即使假设投资者预期回报率高达10%,采用零增长模型V=D0/k(即股利增长率为0,每ADS分红0.22美元,未来各期股利按固定数额发放)计算下来,股价至少也要到2.2美元,相比当前还有不少上涨空间。

当然以上是相当保守的预计,如果乐信未来利润继续上涨的话,估值空间还将同步提高。所以说,乐信这两次的分红动作看似普通,但其实底层的估值模型已经改变,敏锐的投资者或许早已经认识到这个变化——在金融科技行业已经进入到平稳、规范化发展的阶段,上市公司派发"现金红包"清晰的传递出一个信号:估值低,速来。而就估值来看,无论是其市盈率还是市净率水平,乐信在同行里的吸引力当仁不让(如下图所示)。

结语

新任CRO到位,乐信风控能力大幅加强。对长线投资者来说,公司目前处于估值洼地(动态PE仅2.15,PB 仅0.23),随着风险的改善,以及盈利能力的提升,加上可持续的10%左右的股息率,未来回报还是比较有想象力的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员