虽然新冠疫情给疫苗赛道带来的一波红利已经远去,但是疫苗依然是生物医药行业里一个必不可少的板块。在后疫情时代,疫苗行业又会是何种发展趋势呢?

在年初的JPM大会秀场上,无论是大型跨国药企,还是小型生物技术公司,亦或是CRO公司以及生命科学企业,都在努力向全世界展示自身实力,目的就是去赢得客户和投资人的青睐。疫苗界的四大巨头以及一众新兴势力也传递出一些信号。

辉瑞: 新冠疫苗清库存,RSV疫苗抢份额

在辉瑞在JPM上的PPT可谓极简风,关于疫苗的内容只有两页,并且没有什么实质信息。倒是在Albert Bourla(辉瑞董事长兼CEO)的访谈文稿中能得到一些有价值的信息。

辉瑞最辉煌的时刻莫过于2022年,依靠着包括mRNA新冠疫苗Comirnaty和新冠感染治疗药物Paxlovid的卓越贡献,使得年销售额一举突破一千亿美元大关。然而,欣喜只在须臾之间。

就在2023年新冠疫情解除之后,新冠产品的需求,无论是疫苗还是治疗药物都急剧萎缩,特别是各国政府采购订单都需要重新协商,包括美国本土还有欧洲多国。说的直白些,就是各国政府都要毁约。当然,作为这样一个庞大商业帝国的掌舵人,言语还是十分客气的,原话是“That suddenly, although they were signed, they had second thoughts if they want to honor them or not because they are governments.”

但不管咋样,新冠产品库存严重积压是必须要面对的。2023年就在解决积压问题,而且这项工作还将持续到2024年甚至是2025年。同时,也涉及到新冠产品进入常规商业市场的供应及价格问题。

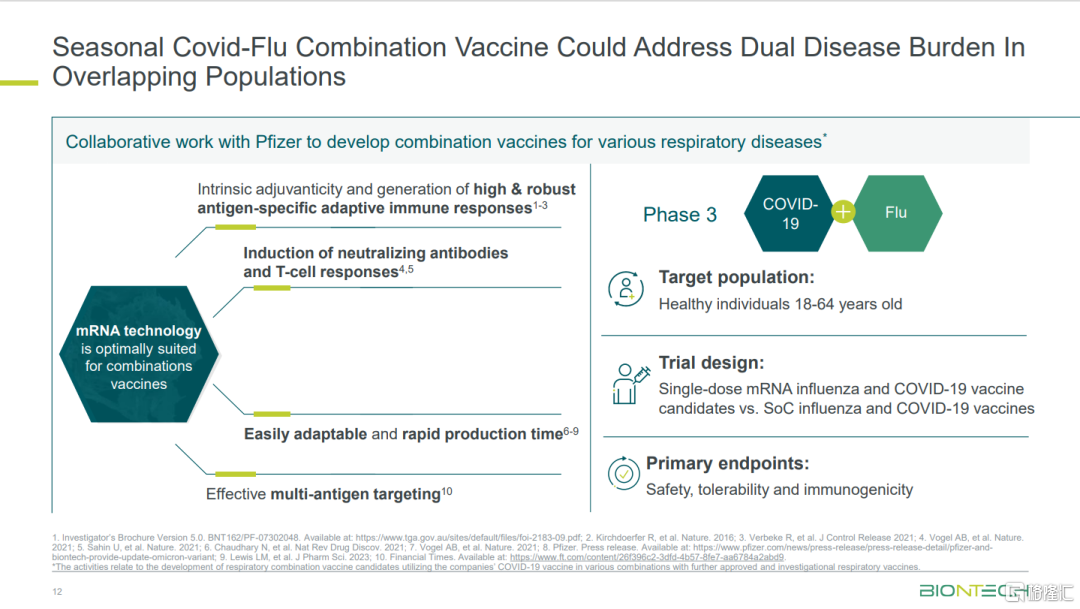

当然,辉瑞在新产品开发上并没有放弃新冠。辉瑞正在开展新冠加流感二联苗的临床试验,目标是美国的年轻群体,因为这部分人的新冠疫苗接种率非常低,但是流感疫苗接种率达到50%。未来,辉瑞新冠加流感二联苗的定价将等同于流感疫苗,以此来吸引年轻群体。

辉瑞的疫苗另一款重磅疫苗产品就是肺炎球菌结合疫苗沛儿,从原先的7价到现在的13价。2023年沛儿系列收入64.4亿美元。而在中国,已经是第二次将疫苗全部队伍裁撤,并交由科园代理。说不定在何时,辉瑞又会重新组建疫苗队伍,因为辉瑞还在开发下一代肺炎球菌疫苗,至于是多少价,出于竞争的原因,目前是保密的。

辉瑞的RSV疫苗Abrysvo是在2023年5月31日在美国批准上市,而GSK的Arexvy是在2023年5月3日在美国批准上市。虽然只是晚了不到一个月时间,但辉瑞市场份额却只有35%。这是相当糟糕的成绩,辉瑞也下定决心追赶。具体分析一下,在诊所市场,辉瑞占据了60%以上的份额,但是在零售市场,却被GSK捷足先登。据刚刚公布的年报数据,辉瑞Abrysvo在2023年销售额为8.9亿美元,而GSK的Arexvy则为12.38亿英镑,约合15.5亿美元。

不过,辉瑞还是有信心将Abrysvo培育成一个年销售额数十亿美元的大品种。2023年8月21日,辉瑞在美国还获批新适应症,即通过孕妇主动免疫,预防出生至6个月大的婴儿患RSV相关下呼吸道疾病(LRTD)。也就是说,从疫苗适用人群来说分成两个市场,一是老年群体,目前是GSK和辉瑞竞争,未来可能还会有Moderna的mRNA-1345预计在2024年上半年获批;而孕妇市场,目前只有辉瑞一家。

默沙东:HPV疫苗一枝独秀,20价肺炎疫苗即将上市

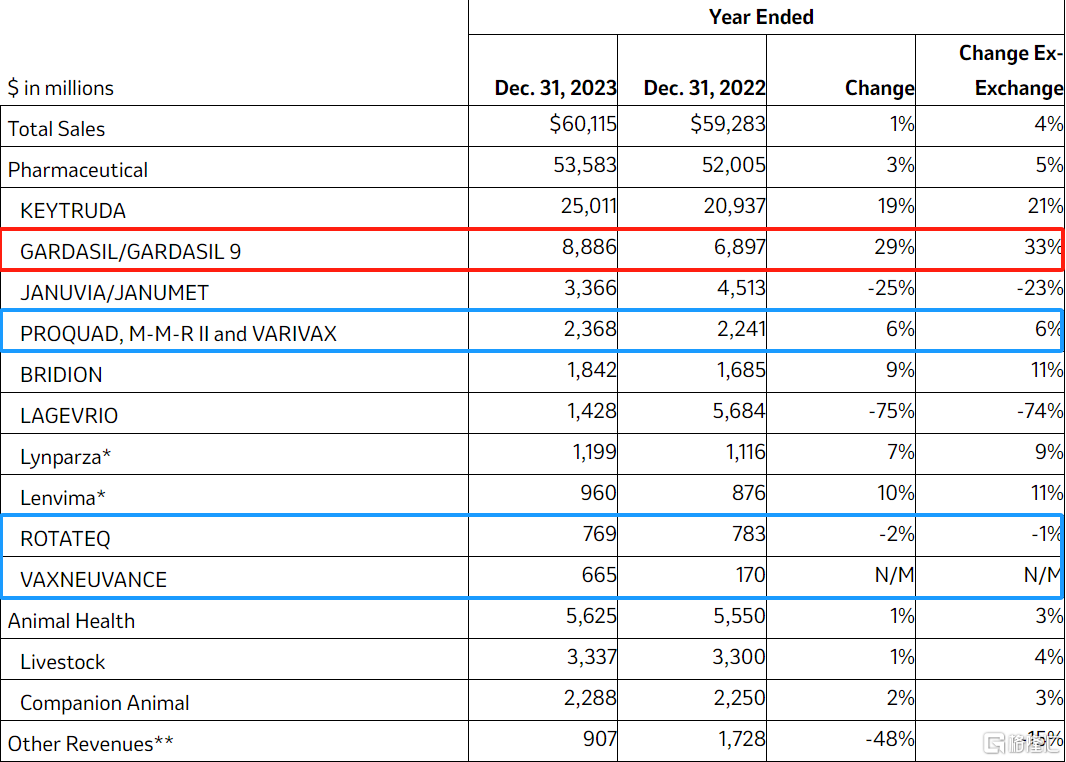

默沙东的疫苗业务除了佳达修似乎也没有其他能说得上来的产品。好在佳达修继续高歌猛进,2023年销售额强势增长29%达到88.86亿美元。其他疫苗产品(麻疹/腮腺炎/风疹/水痘多联活疫苗、五价轮状病毒活疫苗、15价肺炎结合疫苗)合并贡献38.02亿美元。

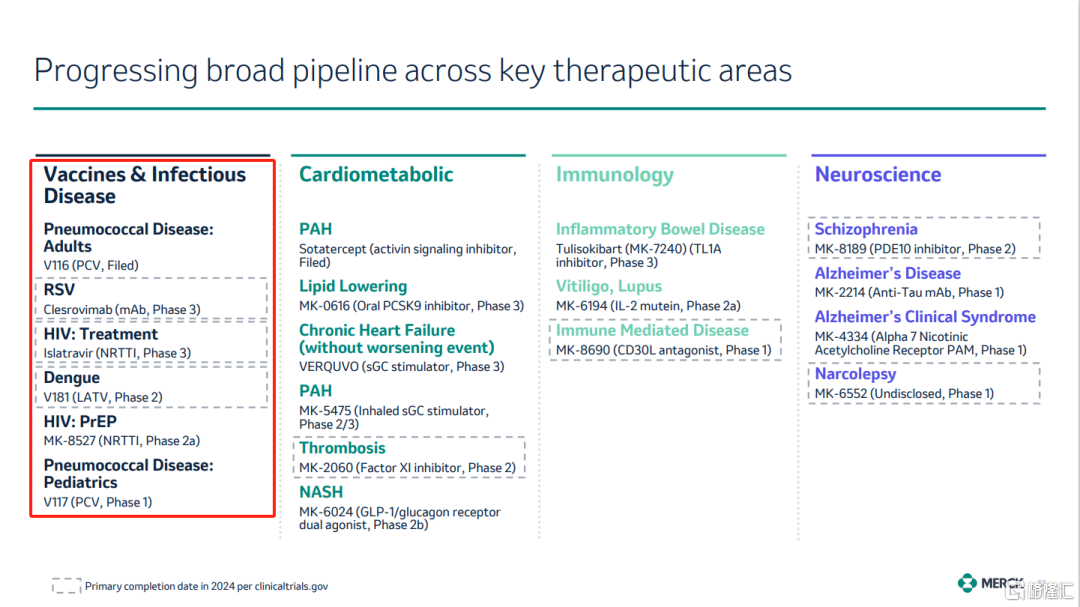

未来,默沙东倚重的疫苗产品包括一款20价肺炎球菌结合疫苗,PDUFA日期是在2024年6月17日,与辉瑞直接竞争。另一款RSV疫苗也已经在3期临床试验,同样也会参与到辉瑞和GSK的竞争中。

此外,V181是一款针对登革热的四价减毒活疫苗,目前在2期临床试验。此前,赛诺菲的登革热疫苗Dengvaxia在上市后出现严重不良事件(见:从Dengvaxia的兴衰看登革热疫苗的艰辛开发历程),目前仅限用于既往感染过登革热病毒的预防,而武田的登革热疫苗TAK-003虽然在欧洲等全球多地批准上市,但在美国的BLA却因为数据收集问题而在2023年7月撤回了。

GSK:带状疱疹疫苗Shingrix供不应求,RSV一马当先

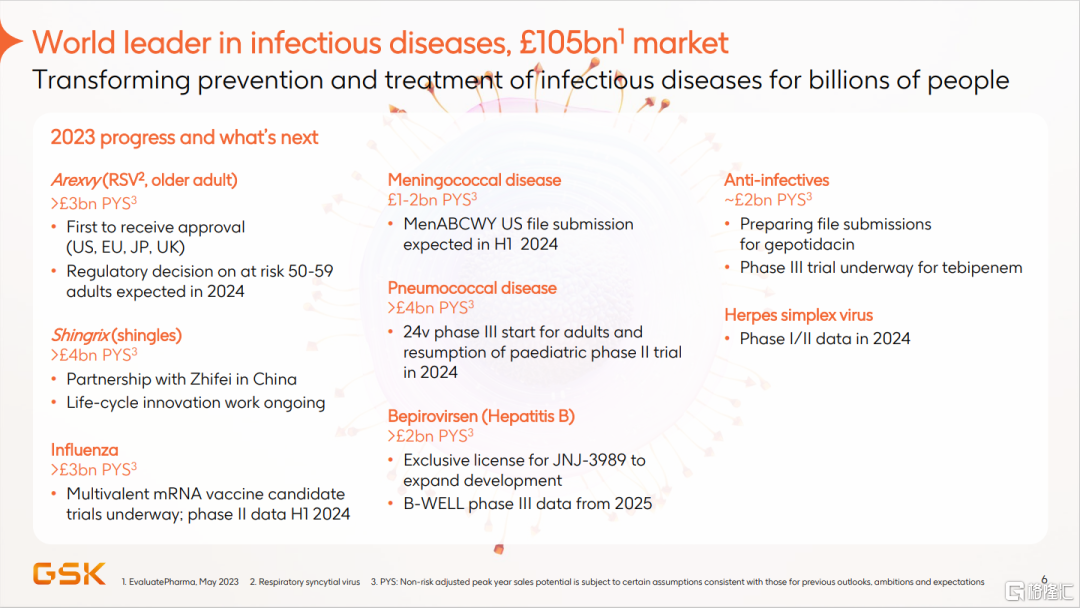

全球传染病市场高达1050亿英镑,作为该市场的世界领导者,GSK在其管线中拥有多达67个疫苗产品。

在与辉瑞抢夺RSV疫苗市场的竞争中,GSK是遥遥领先的。虽然辉瑞独占孕妇市场,但这块市场从辉瑞公布的数据来看对销售贡献并不大,市场竞争还是集中在老年群体。而且,GSK预计会在2024年将适用人群扩展到50-59岁年龄段,将是一个更大群体。此外,在全球主要市场,包括美国、欧盟、日本和英国都有先发优势。尤其是,辉瑞完败于GSK。GSK与所有主流零售药店签署了竞争性合同,从而牢牢占据零售渠道,对辉瑞取得完胜。据GSK统计,美国8300万60岁以上人群中约有600万人接种了Arexvy。

不过,从销售收入来看,2023年第四季度辉瑞已经逐步缩小了与GSK的差距。Arexvy在2023年第三季度和第四季度的收入分别是7.09亿英镑(约8.88亿美元)和5.29亿英镑(约6.62亿美元),有所下降;而另一边辉瑞呈现上升势头,从第三季度的3.75亿美元增长到了5.15亿美元。从单价来讲,GSK的Arexvy的定价为305美元/剂,略便宜;而辉瑞的Abrysvo则为320美元/剂。

另外,从临床试验数据来看,或许是因为GSK使用其特有的佐剂(AS01E),Arexvy预防效率优于Abrysvo。这也是GSK的一大卖点。

与RSV疫苗不同的是,GSK作为后来者将在肺炎疫苗领域与辉瑞展开较量。2022年5月,GSK以33亿美元收购Affinivax,将一款24价肺炎球菌结合疫苗收入囊中,该疫苗将在2024年开展3期临床试验。

GSK的脑膜炎球菌多糖结合疫苗计划在2024年上半年提交美国上市申请。此外,GSK还有一款多价mRNA候选疫苗预计在2024年上半年拿到2期临床试验数据。

带状疱疹疫苗Shingrix是GSK的拳头产品,在2022年取得36亿美元的业绩基础上,2023年继续高歌猛进,增长17%达到约43亿美元。GSK也提到与智飞独家合作,扩大Shingrix在中国的供应,从而使得该产品在2026年销售额将突破40亿英镑。此外,基于12年随访数据,GSK也在研究Shingrix的加强针方案。

GSK的脑膜炎系列疫苗也增长了14%,达到12.60亿英镑(近16亿美元)。

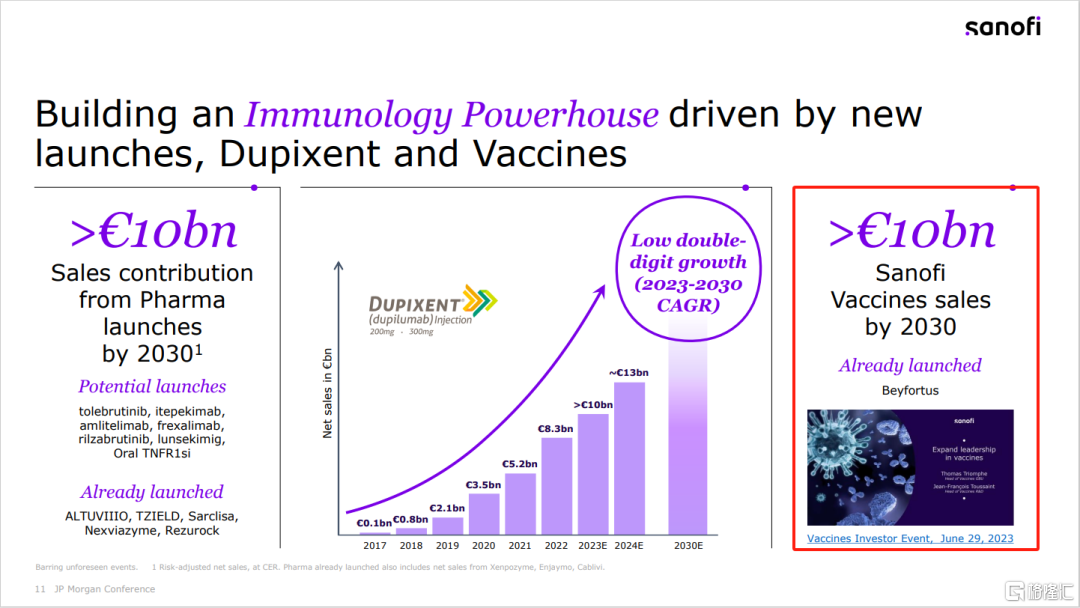

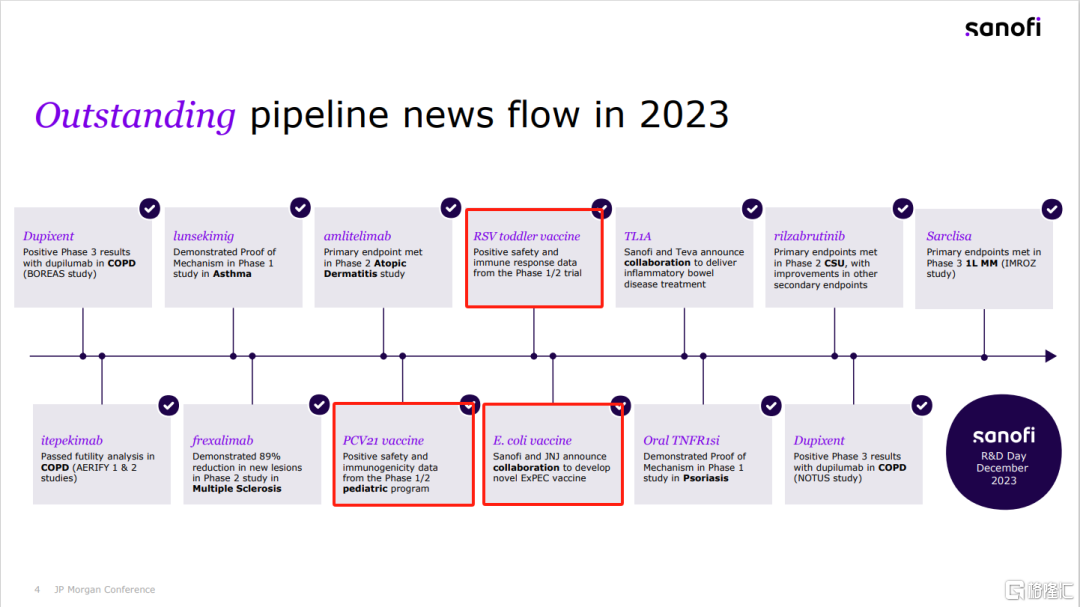

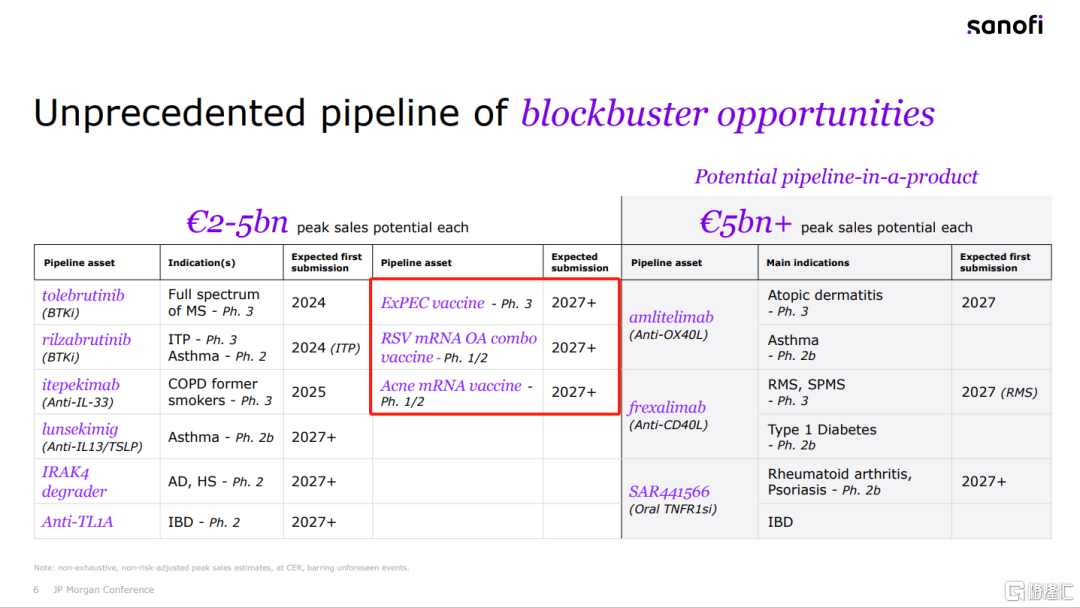

赛诺菲:2030年疫苗目标收入100亿+欧元,加入RSV和肺炎疫苗大战

已经将自己定位为免疫学行业领导者的赛诺菲,拥有一个无与伦比的品牌优势:巴斯德。赛诺菲在免疫学管线上重仓的不仅仅是免疫疾病的治疗性药物,还有就是疫苗同样属于免疫类药品。

赛诺菲目标在2030年疫苗收入超过100亿欧元。不过,传统疫苗产品在2023年都不同程度出现下滑,流感疫苗、脊髓灰质炎/百日咳/b型流感嗜血杆菌多联疫苗和脑膜炎疫苗分别营收26.69亿欧元、21.65亿欧元和11.7亿欧元,同比下降5.5%、0.1%和0.5%。因此,赛诺菲非常倚重新产品加入RSV和肺炎产品的大战之中。

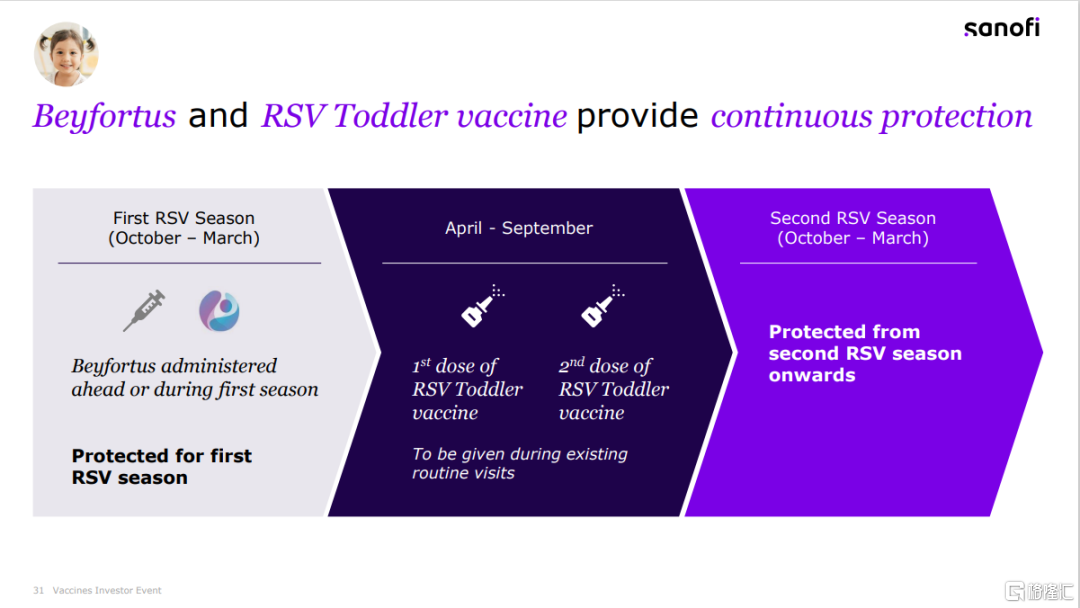

先来说说RSV赛道。在2017年3月,阿斯利康与赛诺菲签署协议就Beyfortus开展全球合作,由阿斯利康负责产品开发和生产,而由赛诺菲负责商业化。2022年起陆续在全球各地批准上市,包括中国。这是一款预防新生儿和婴儿RSV感染的抗体药物。该药物并不会激发人体免疫系统,而是直接作用于RSV病毒进行抑制。在上市第一年的2023年带来5.47亿欧元业绩。

未来,赛诺菲将围绕Beyfortus建立起RSV赛道的产品组合参与全球竞争。

一款针对幼儿人群的RSV疫苗SP0125,已经在1/2期临床试验中获得积极结果。SP0125采用鼻腔给药,从RSV病毒入侵的起点就进行抑制。这款减毒活疫苗能够广泛保护幼儿的上下呼吸道。2024年上半年赛诺菲将启动SP0125的3期临床试验,并计划在2026年提交上市申请。这两款产品将为新生及婴幼儿提供持久保护力。

当然,赛诺菲也不会放弃老年群体。一款适用于老年人的 RSV-hMPV-PIV三联mRNA疫苗SP0256正在临床1/2期,目标是在2027年提交上市申请。

赛诺菲还计划加入肺炎疫苗的大战之中。赛诺菲与SK Bioscience合作开发的一款21价疫苗SP0202也已经在1/2期临床试验中获得积极结果。计划在2024年上半年启动3期临床试验,并计划在2027年提交上市申请。

除此之外,赛诺菲在2023年10月从强生引进了一款肠道外病原性大肠杆菌(ExPEC)9价疫苗,目前处于3期临床试验,同样计划在2027年提交上市申请。

总体而言,辉瑞、默沙东、GSK、赛诺菲仍是疫苗领域的四大巨头,未来在疫苗领域的竞争集中在RSV和肺炎领域,纷纷做了重点布局。除此之外的其他疫苗玩家,有的虽然在新冠疫情期间积极参与疫苗开发但后续并没有因此倾全力加入疫苗市场竞争,有的则是在细分赛道孤勇狂飙,也有的是凭一技傍身安身立命。

强生:疫苗业务策略模糊

在新冠疫情期间,强生也有疫苗紧急授权使用。此次JPM,强生并没有PPT,只能从访谈文稿中试图探寻起疫苗策略。很可惜,只字未提,或许,对于此次新冠疫情出现的机会,就是抓住一波而已,也并未因此树立其进军疫苗的决心。

在其官网管线中找到的疫苗产品也是仅有两款,除了前面提到与赛诺菲合作的ExPEC疫苗之外,也就是一款登革热疫苗。

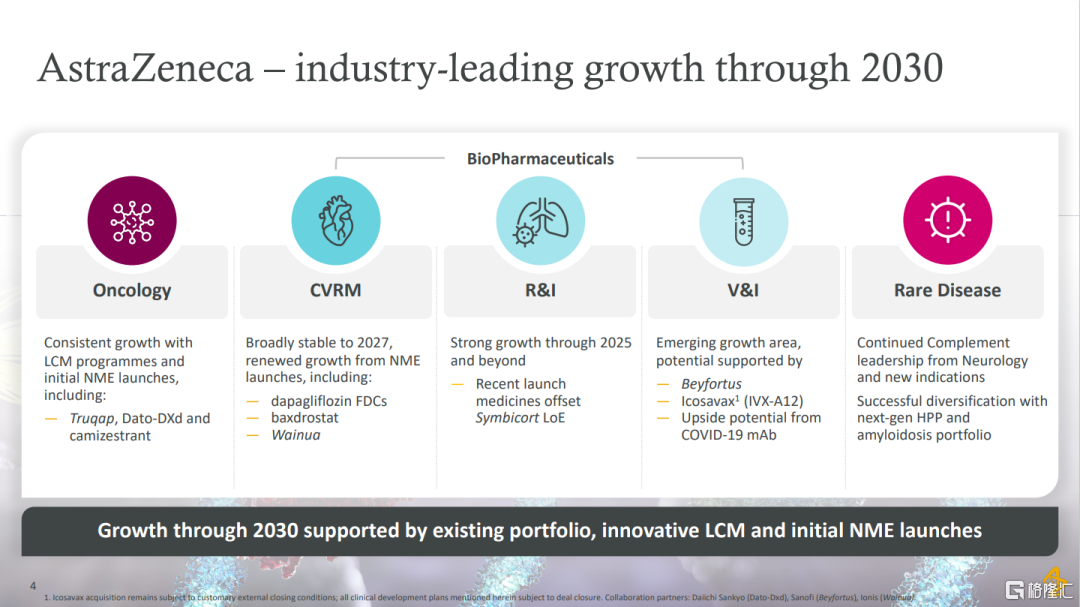

阿斯利康:在疫苗业务上零星尝试

在新冠疫情期间,阿斯利康也上市了疫苗和中和抗体,但遭遇波折,甚至一度让阿斯利康打算放弃疫苗业务。不过,现在看来阿斯利康的疫苗业务仍在继续。

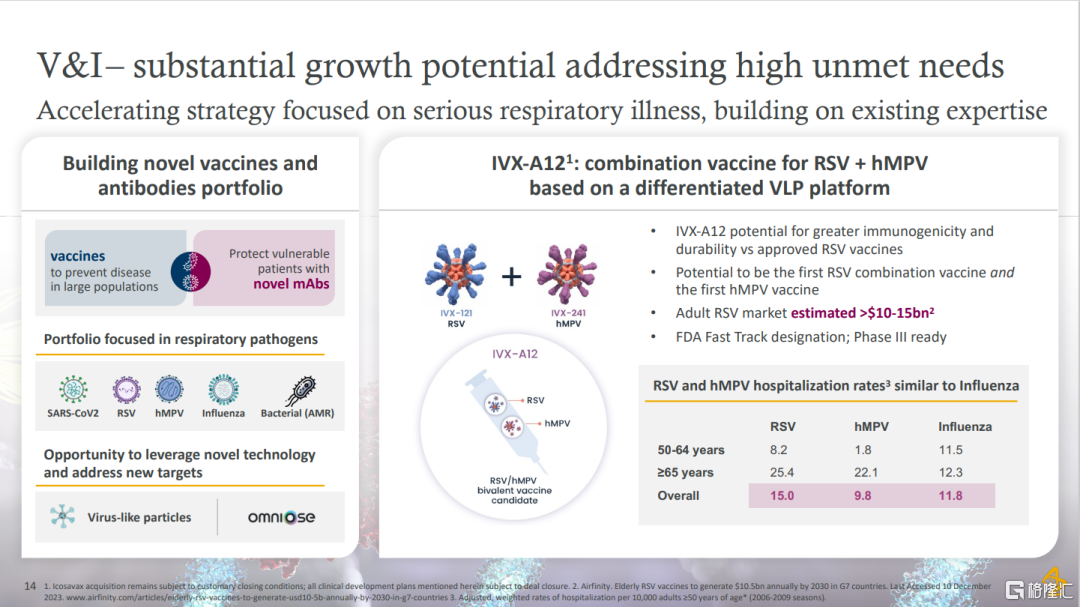

当前的重点是和赛诺菲合作的预防RSV感染的抗体药物Beyfortus,以及其刚刚收购的Icosavax的核心产品IVX-A12。

这是一款RSV和hMPV的二联VLP疫苗,已经获得FDA快速审批资格,即将启动3期临床试验。未来会与前面提到的赛诺菲的三联mRNA疫苗直接竞争。

此外,阿斯利康在前不久还与Omniose建立合作,开发针对超级耐药细菌的多糖结合疫苗,不过还处于十分早期。

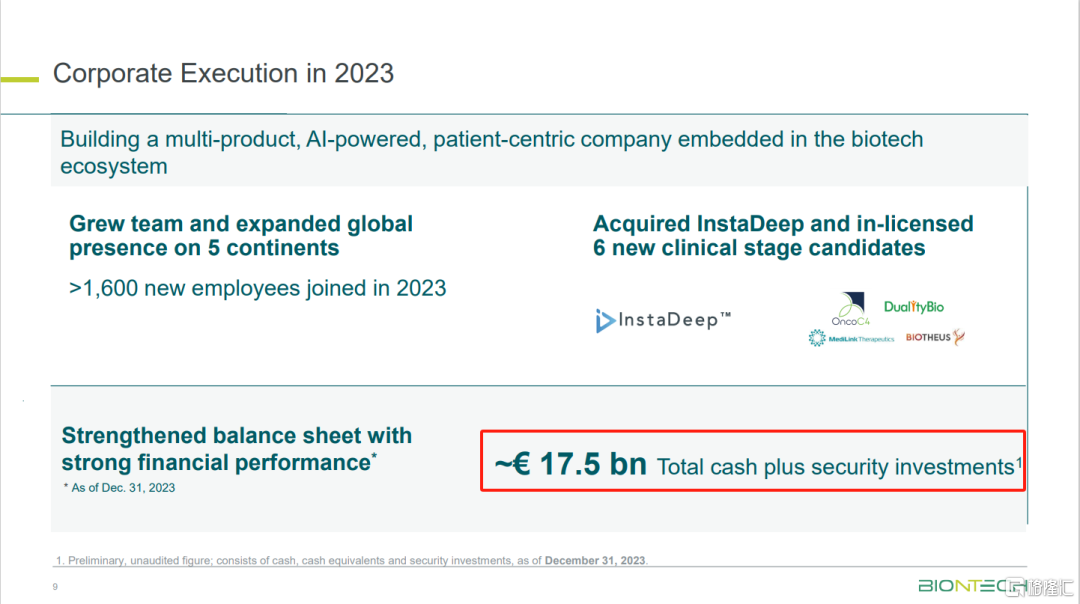

BioNTech:为mRNA疫苗联用布局,依靠license-in大力构建肿瘤管线

得益于与辉瑞合作的mRNA新冠疫苗,BioNTech赚得是盆满钵满,从一家举步维艰的biotech一跃成为暴发户,开启了闭着眼睛买买买的不差钱模式。确实,175亿欧元现金,就是可以这么豪横。

就如前面提到的辉瑞将新冠加流感的二联疫苗作为打开年轻群体的重点产品,这也是和BioNTech合作的。

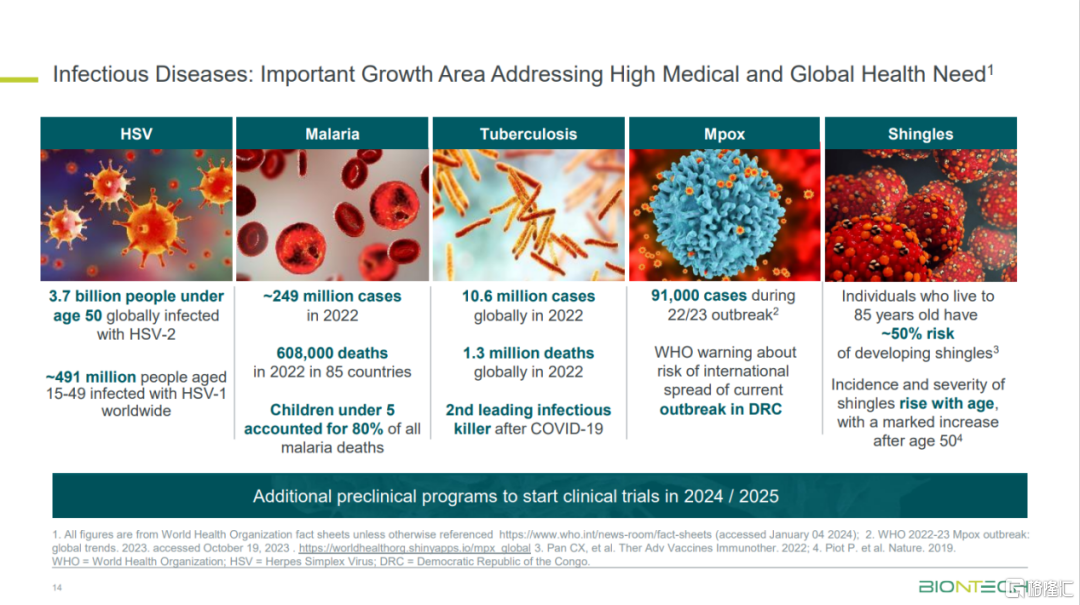

而其他疫苗产品,BioNTech则是盯上了单纯疱疹病毒、疟疾、结核、猴痘以及带状疱疹病毒。

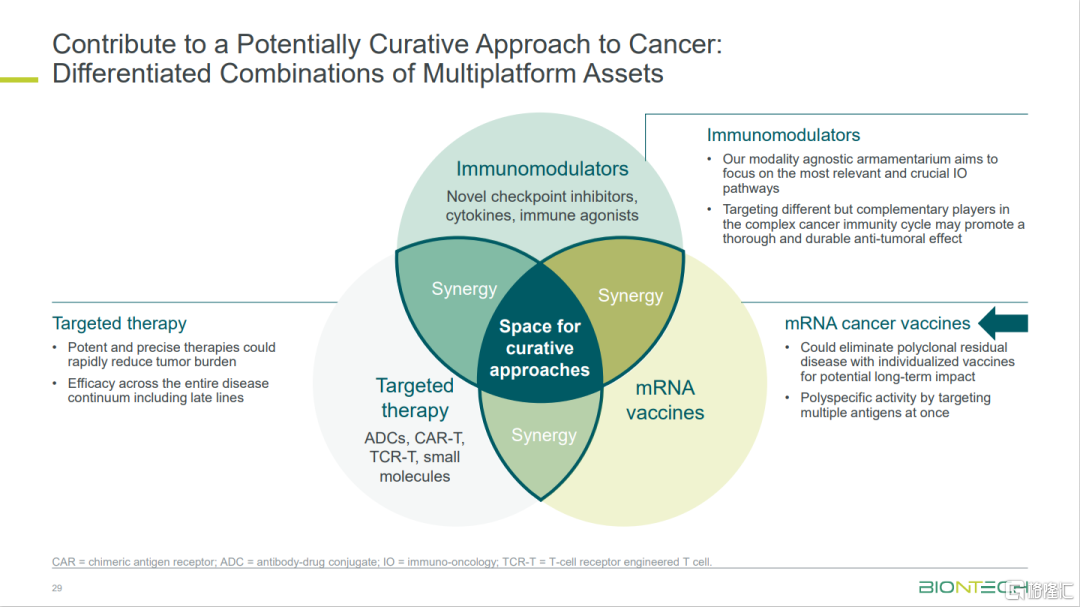

在赚了一大笔钱之后,BioNTech谋划的新赛道是肿瘤。这非常好理解,毕竟mRNA疫苗除了传染病疫苗之外,另一大领域就是肿瘤疫苗了。于是,BioNTech收购的的肿瘤项目集中在肿瘤免疫调节剂和肿瘤靶向疗法,可以与肿瘤疫苗产生协同效应。

Moderna:专注深耕mRNA传染病疫苗和肿瘤疫苗

另一家新冠mRNA疫苗的大赢家,Moderna则依旧依靠自身力量一心一意深耕传染病疫苗和肿瘤疫苗领域。

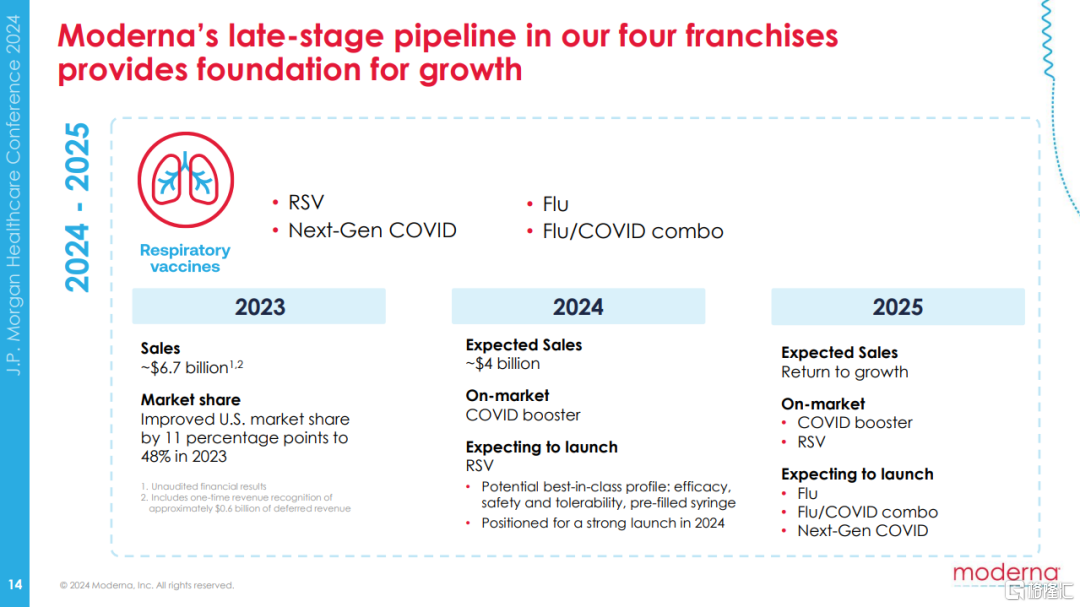

除了之前提到的针对老年群体的RSV病毒mRNA疫苗即将于2024年上半年获批,参与到GSK和辉瑞的大战之外,其他众多项目也都陆续进入后期。包括流感,以及新冠加流感二联mRNA疫苗,也会继续与辉瑞/BioNTech保持直接竞争。

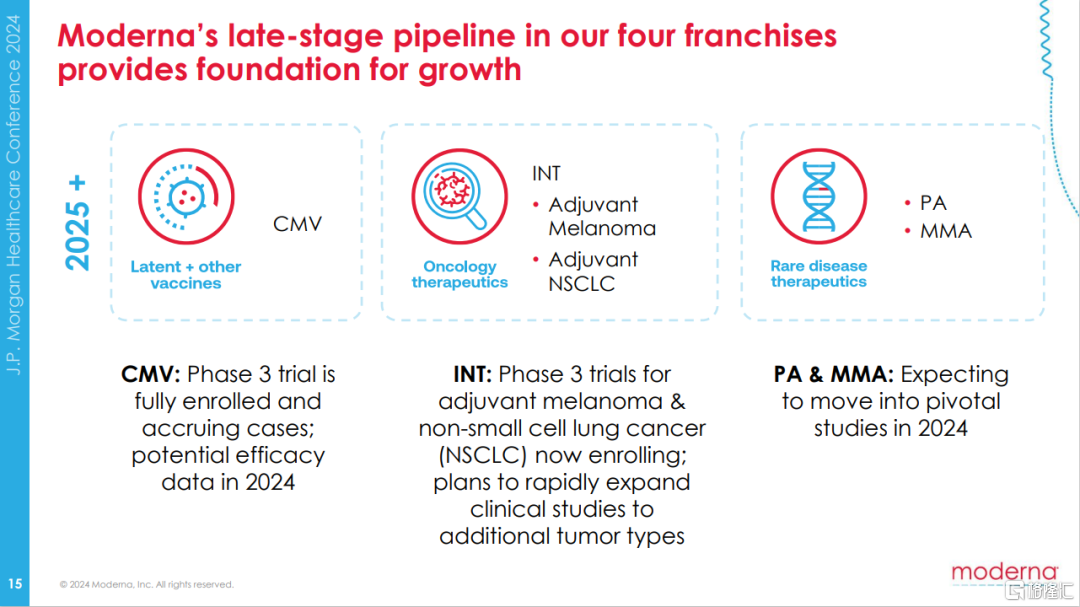

此外,CMV病毒疫苗已经完成3期临床试验招募,疗效数据预计在2024年读出,有望在2025年提交上市申请并获批上市。

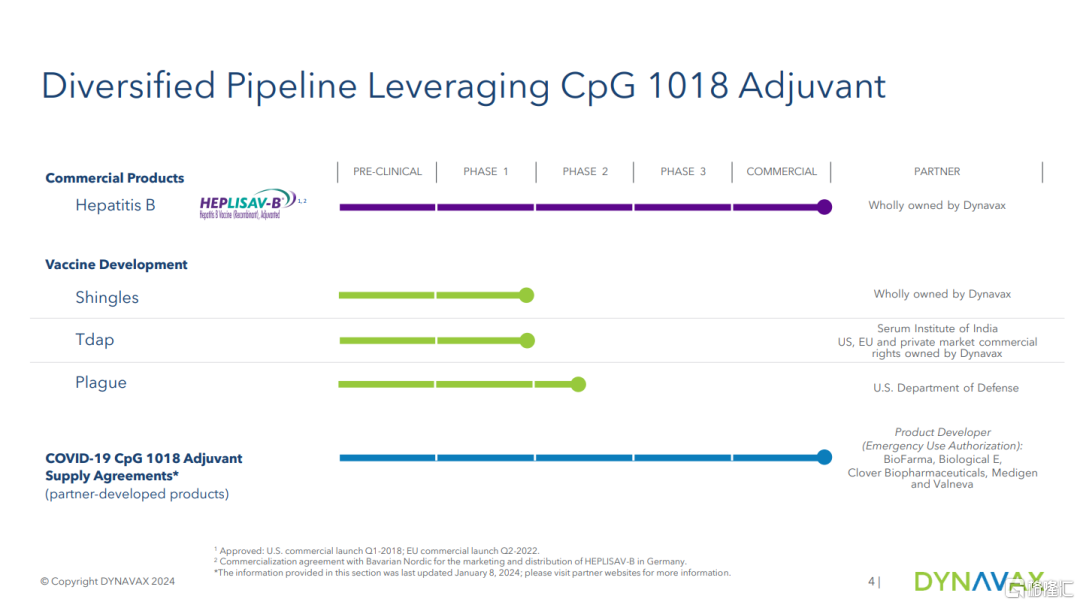

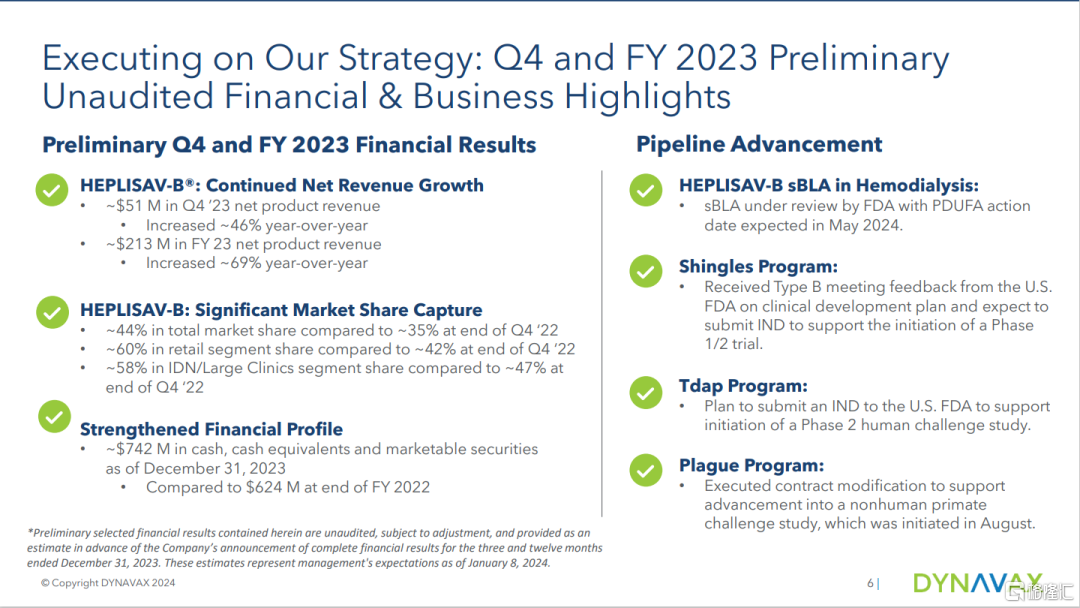

Dynavax:以佐剂安身立命,乙肝疫苗用于血液透析患者将有结果

佐剂是特定疫苗的关键成分,也是近年来疫苗领域重点研究对象。除了传统铝佐剂,以及GSK开发的系列佐剂之外,Dynavax是佐剂领域的新兴力量,尤其是乙肝疫苗Heplisav-B上市以来,CpG 1018佐剂的效果和安全性得到验证。一方面,Dynavax继续开发基于CpG 1018作为佐剂的其他疫苗,另一方面也在对外授权CpG 1018佐剂。例如来自中国的三叶草就将CpG 1018用于开发新冠疫苗。

目前,Dynavax重点推进的三个项目是带状疱疹、百白破三联以及鼠疫,都在1/2期临床试验阶段。当然,最为期待的还是Heplisav-B的补充上市申请用于血液透析患者,预计在2024年5月有结果。Heplisav-B在2023年已经贡献了2.13亿美元业绩,占据美国44%市场份额,特别是零售市场已经达到60%。

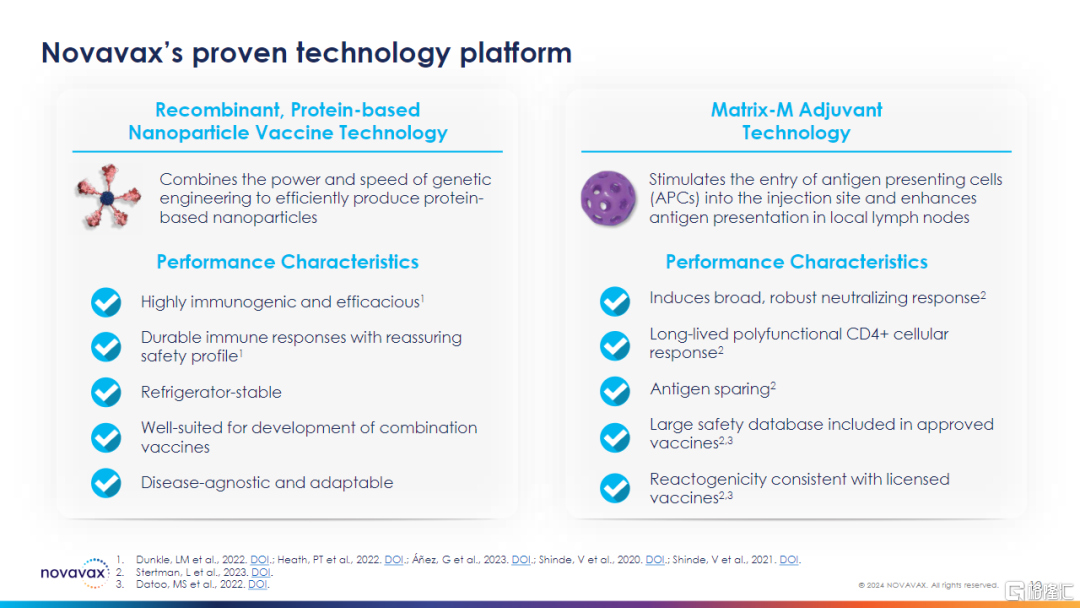

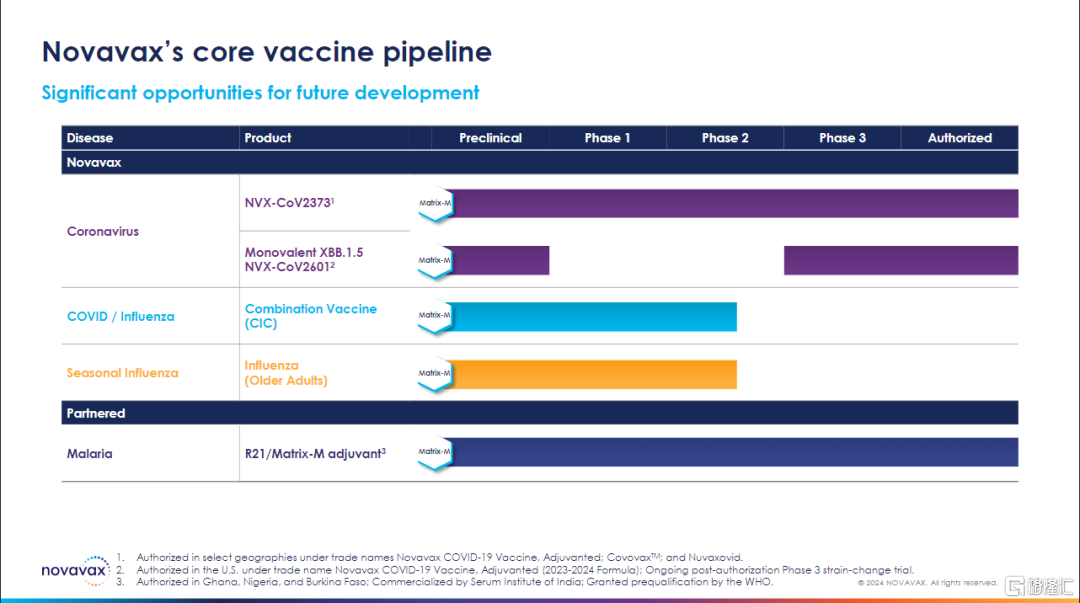

Novavax:减员瘦身控制成本

另一家拥有佐剂技术平台的新兴势力就是Novavax。Matrix-M佐剂是一种由纯化的皂苷组分与胆固醇和磷脂混合形成稳定的纳米颗粒,目前已经在新冠疫苗和疟疾疫苗中批准使用。

此外,Novavax也在开发新冠加流感的二联疫苗,目前处于2期临床试验阶段,目标在2026年批准上市,同样也会使用其独有的Matrix-M佐剂。

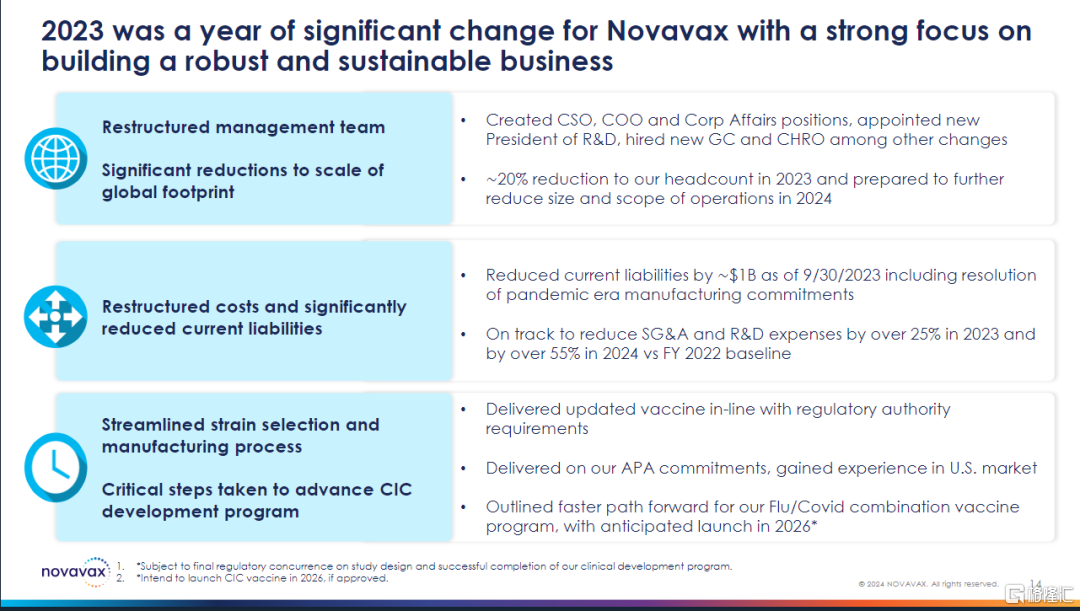

不过,2023年Novavax也在经历困难时期。同辉瑞一样,在努力解决后新冠时代所带来的市场萎缩,具体来说原先的疫苗生产合同不得不终止。为此Novavax在2023年减员20%,而且计划在2024年进一步缩减人力规模约12%。此外,2024年也会将行政管理费用和研发投入控制在7.5亿美元以内。

这两家,Dynavax和Novavax都是有各自的特色佐剂平台,基于此开发疫苗管线,同时也可以将佐剂平台对外授权。有所不同的是,前者并未投身于新冠疫苗,而只是对外授权佐剂平台;而后者目前受累于新冠疫情之后市场急剧萎缩导致的困境,面对这样的局面,即便是宇宙大药厂辉瑞也在艰难应对,更何况是规模体量远不及辉瑞的Novavax,而且疟疾疫苗是供应欠发达地区,其中的利润空间可想而知。

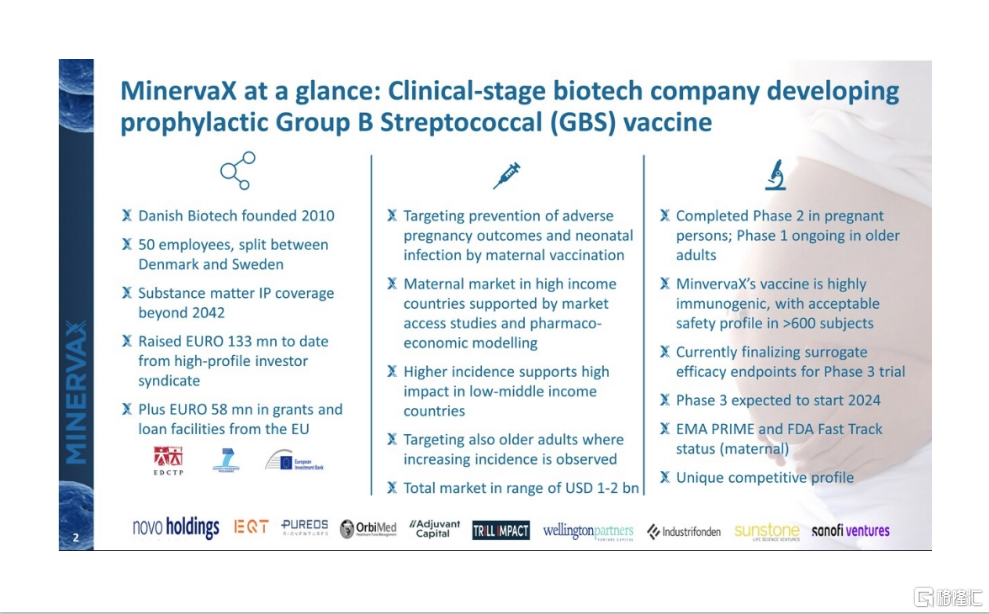

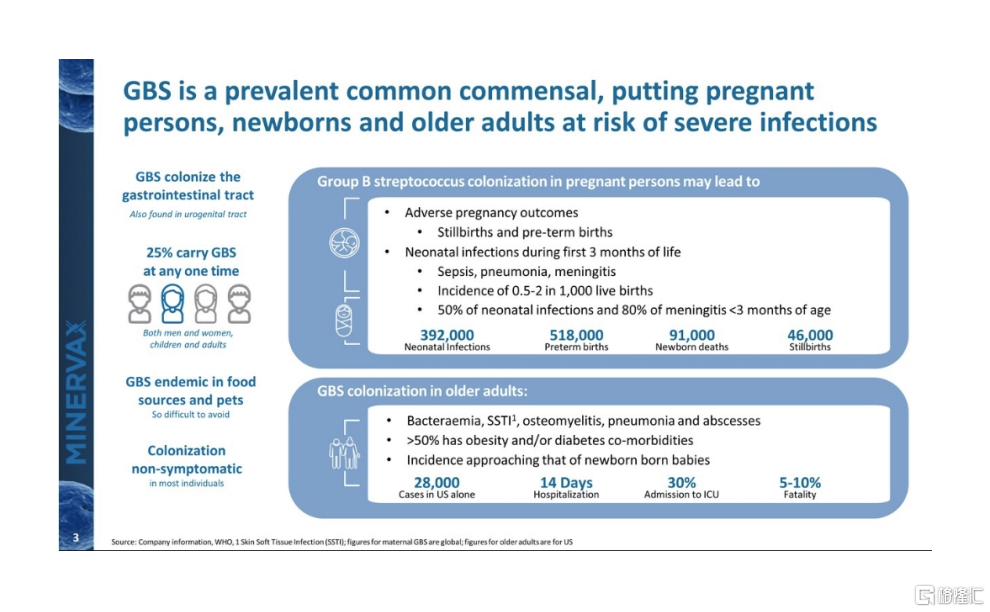

Minervax:开发B组链球菌感染疫苗的孤勇者

这家丹麦公司成立于2010年,拿到的资金,无论是融资还是资助,一共不超过2亿欧元。公司专注于研发B组链球菌感染(Group B Streptococcal infections)疫苗。最快的项目选用了传统的铝佐剂,也拿到了美国FDA的快速审批资格,以及欧盟的PRIME资格。公司计划在2024年启动3期临床试验。

说起B组链球菌感染,这种感染主要发生在孕产妇和新生儿,会导致死产和早产,也会造成新生儿出现败血症、肺炎和脑炎。全球市场规模是10~20亿美元,除非能够做到通吃,否则大公司肯定是看不上这类项目的,未来也不见得有被收购的可能性。因此,Minervax眼下只能做一个孤勇者,在这个领域选择独自前行。

疫苗新旧势力:高度集中的市场竞争

纵观后新冠疫情时代,有些企业还在努力摆脱市场急剧萎缩带来的不利影响,也有企业在开发下一代新冠疫苗,以及新冠加流感的二联苗。更多企业是在围绕RSV(各年龄段以及联苗)、肺炎(多价)、流感(多价)、带状疱疹以及登革热等大市场展开竞赛。就技术手段而言,佐剂依然是离不开的话题,但自带佐剂效应的mRNA-LNP疫苗也在得到广泛认可而会陆续研发进入市场。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员