3月21日,又一场美联储公开市场委员会会议结束。

这是2024年美联储的第二次议息会议,也是美联储一年四次的季度议息会议第一次,而在季度议息会议上,美联储不仅会对利率、资产负债表操作做出调整,而且会明确自身对于通胀、就业以及经济前景的展望情况。

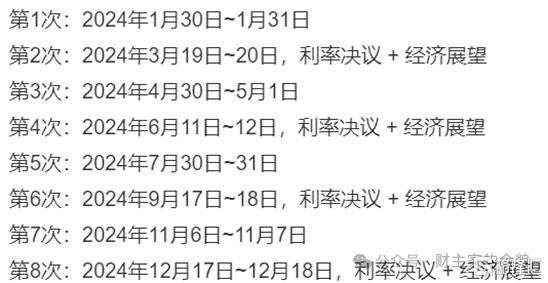

下面就列举了美联储2024年8次会议的具体举行时间(议息会议公告和鲍威尔的讲话及答记者问,是北京时间推后一日的凌晨2:30)。

那我们来看看,这一次的议息会上,美联储又说了什么话。

第一,维持联邦基金利率5-5.25%的水平不变,符合市场预期;

第二,维持减持600亿美元/月美债和350亿美元/月MBS的缩表节奏不变,符合市场预期。

自2024年9月以来的所有美联储会议中,这两个方面的操作,一直都维持不变,这方面没啥可讨论的,关键是美联储票委对未来利率水平的预期(点阵图)和美联储主席鲍威尔答记者问中所表现出来的思路。

鲍主席的讲话中,一开始就强调美国经济活动强劲,失业率保持低位,通胀也有所放缓,但依然保持在相对高位,不过,美联储依然“致力于实现在长期内充分就业和2%的通胀率”。

然后,鲍威尔说,(美联储)在评估货币政策的适当立场时,委员会将继续监测经济前景的相关信息。如果出现可能阻碍委员会目标实现的风险,委员会将准备适时调整货币政策的立场。委员会的评估将考虑到广泛的信息,包括劳动力市场状况、通胀压力和通胀预期以及金融和国际发展情况。

当然,鲍威尔这一次的讲话,几乎全都是1月议息会议之后讲过的话,≈废话。

简单总结鲍威尔的讲话稿:

就业:就业强劲,没有放缓迹象,失业率极低;

通胀:前两个月有点高,但不会更改大趋势,这些通胀数据也不会影响未来降息;

资产负债表:我们很快要考虑缩表减缓,“将会高度关注预示缩表结束的迹象”。

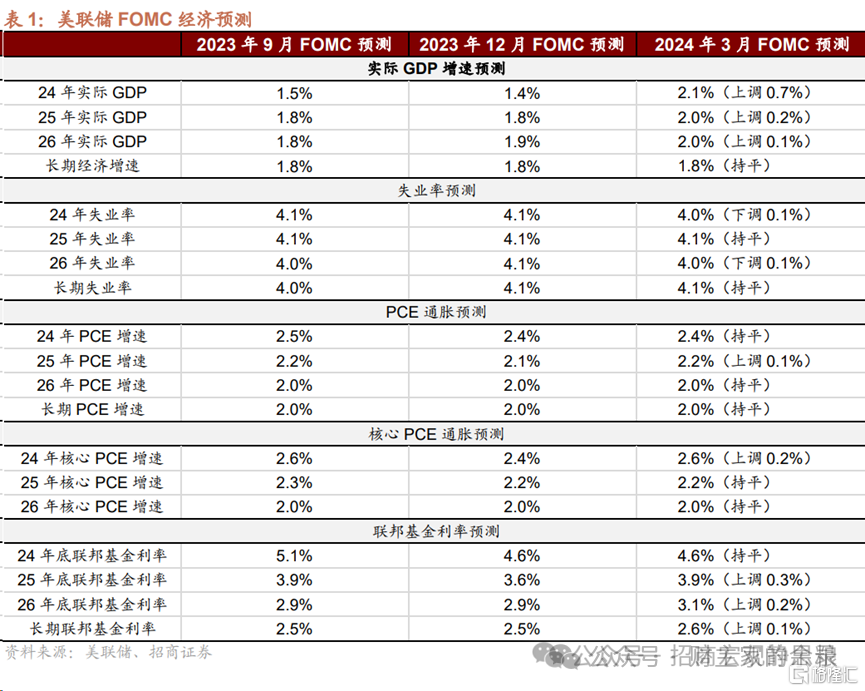

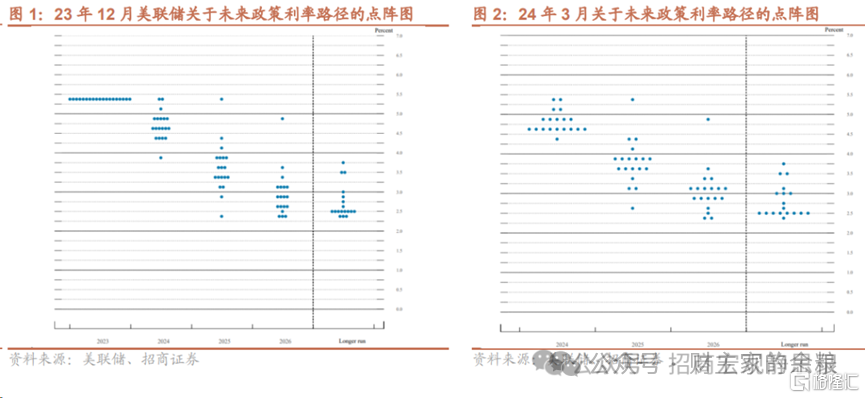

接下来,是对美国经济的预测及美联储对未来利率的展望(点阵图)。

不说废话,我直接贴上招商证券研究团队的对比表格。

整体来看,美联储对于通胀下行持乐观态度,在主动上调2024年的核心PCE通胀率以及美国经济增速预测的同时,美联储的点阵图却显示,票委们维持2024年降息3次的预测。

更重要的是,鲍威尔讲话中强调,“尽快放慢缩表速度是适当的”、“将会高度关注预示缩表结束的迹象”,这是一个极其鸽派的表示。

于是,市场就嗨了。

本次议息会议之后,美国两年期国债收益率迅速降低,黄金大涨,美股从横盘转为上涨,比特币更是暴力反弹……

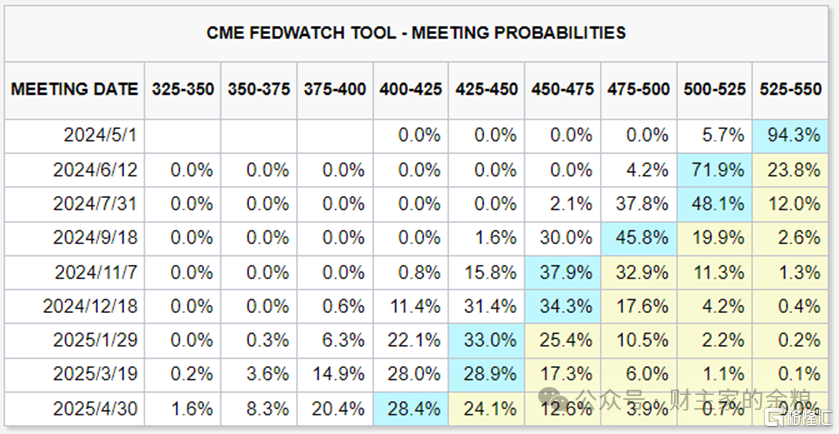

CME的利率期货市场显示,6月份的降息预期,已经从不足60%上升到70%以上。

难道,只要美联储释放“鸽派预期”,金融市场就会一直接着奏乐接着舞么?

恐怕未必。

我个人认为,现在市场更应该担心才对,特别是以美股为代表的风险市场。

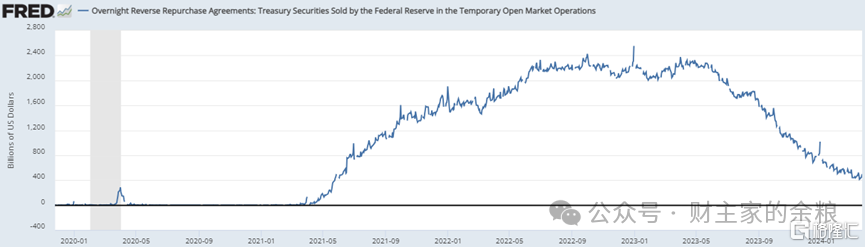

隔夜逆回购(ON RRP)市场,是美联储用来回收美国金融市场多余美元的手段,所以可以看作美国金融市场超额流动性的一个指标,只要该指标在0值以上,就意味着以当前利率来看,美元在市场上并不紧缺——ON RRP规模越大,说明美国金融市场流动性越充裕。

就在3月15日,ON RRP的规模一度缩减到4130亿美元,是2020年6月以来的最低值,这正是美联储说需要讨论“暂缓缩表”这个议题的原因。

数据来源:美联储

数据来源:美联储

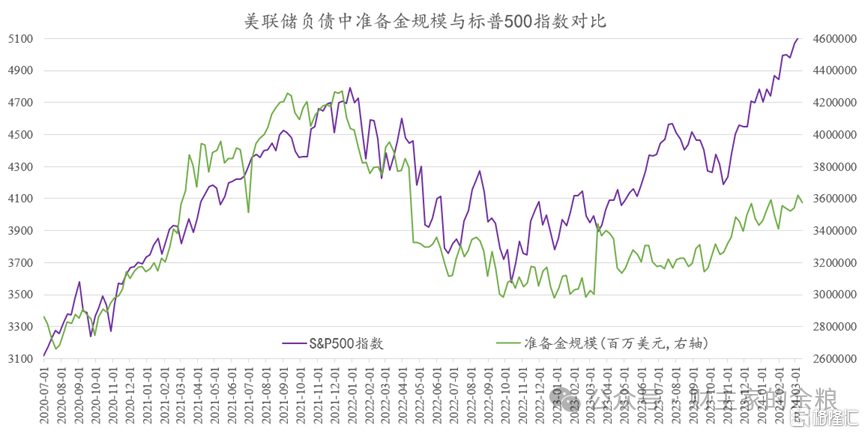

不过,在非危机时刻,我个人更喜欢用一个简单粗暴的指标,来观察美国金融市场流动性的情况,那就是——商业银行存放在美联储的准备金规模。

数据来源:美联储

数据来源:美联储

数据来源:美联储

数据来源:美联储

很显然,上面的图表告诉我们,过去近4年的时间里,除了极少数危机时刻(如硅谷银行出问题的时候),美股的整体走势,与美联储资产负债表中准备金的规模,几乎可以说是息息相关。

自2022年10月份以来,顶着美联储的暴力加息和暴力缩表,美股为什么一路上涨?

一方面固然是因为AI产业爆发,带动了以英伟达为代表的美国大型科技股持续上涨,另一方面,也是因为美联储一直在悉心呵护美国金融市场的流动性,确保准备金足够充裕而且还逐渐上涨。

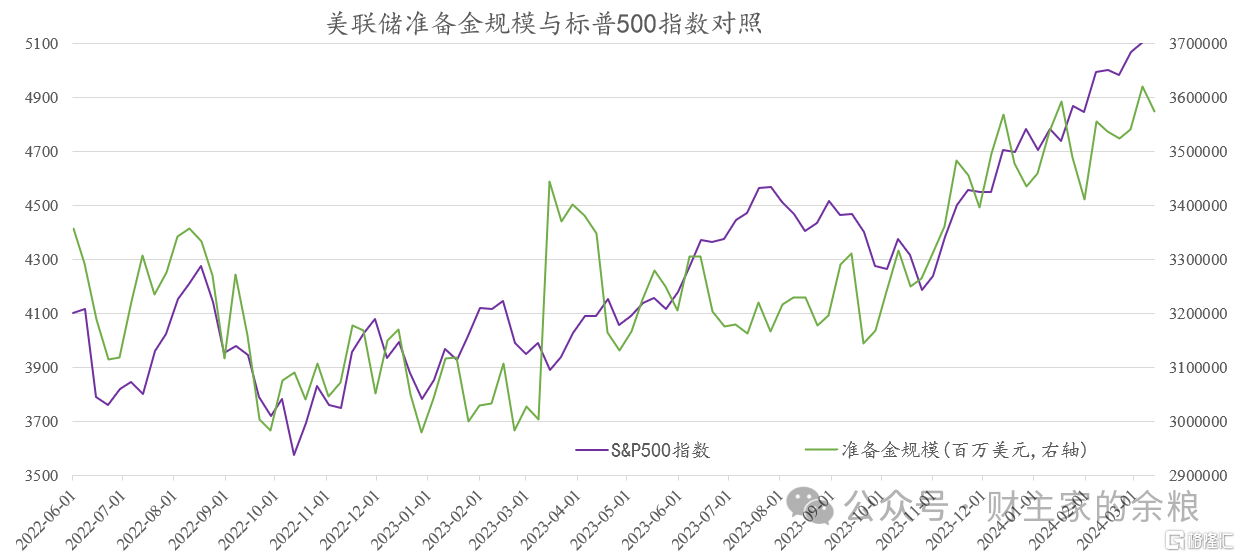

有人可能疑惑了,这美联储不是在缩表么?而准备金,正是美联储资产负债表中最核心、最重要、也是最大的负债项,美联储怎么可能一边缩表,一边增加准备金?

当然是可以的!

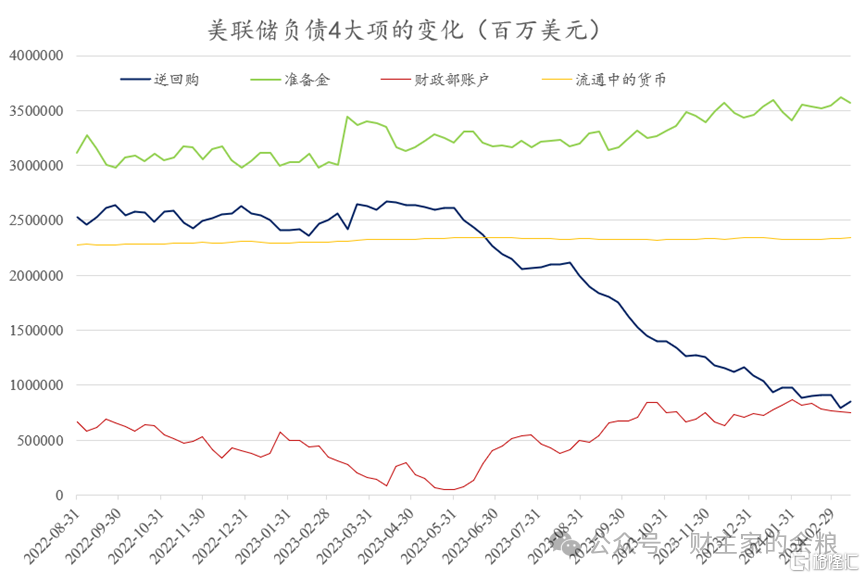

美联储的负债中有四个大项:准备金、逆回购、财政部账户、流通货币。

这4大项加起来,大多数情况下都占到了美联储资产负债表规模的99%。

美联储资产负债表规模以每月950亿美元的速度缩减,同时准备金却在持续增加,那只能说明,这4大负债项中,有一项的减少速度远大于950亿美元/月。

数据来源:美联储

数据来源:美联储

从上面的图表中可以看出,从2022年10月份以来,准备金在增加,流通中货币基本保持不变,财政部账户的资金也在增加,只有逆回购(包含了隔夜逆回购及其他逆回购)规模在迅速下降,特别是过去的一年时间,逆回购从2.65万亿美元迅速下降到如今的8500亿美元,平均每个月缩减1500亿美元,由此撑起了美国金融市场的流动性水平越来越高。

可接下来几个月呢?

逆回购规模,大概率不可能继续按照1500亿美元/月的速度释放,TGA和流通现金的规模,不仅不会减少,还很有可能还会增加(具体原因,我会在钻石会员群里详细分析)……

接下来一两个月里,美联储账户中准备金的规模极大概率会下降,这也意味着,美国金融市场流动性将收紧,这样一来,不管美股还是其他风险资产,还是不要那么乐观的好。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员